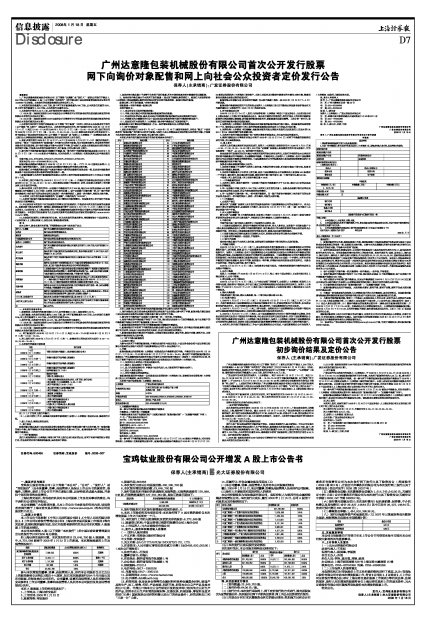

宝鸡钛业股份有限公司公开增发A股上市公告书

保荐人(主承销商) ■光大证券股份有限公司

一、重要声明与提示

宝鸡钛业股份有限公司(以下简称“本公司”、“公司” 、“发行人” 或“宝钛股份”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司招股说明书全文。

二、股票上市情况

本上市公告书系根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则》等有关法律、法规和规定编制而成,旨在向投资者提供有关本公司本次增发A股股票上市的基本情况。

本公司本次增发A股(以下简称“本次发行”)经中国证券监督管理委员会证监发行字[2007]508号文核准。

经上海证券交易所同意,本次发行的共计23,645,700股A股股票。其中,8,772,589 股将于2008年1月22日上市流通。本次增发股票的上市及限售情况如下:

| 类别 | 获配股份数量 | 占本次增发股份的比例(%) | 限售情况 |

| 原无限售条件的流通股股东优先配售 | 7,288,523 | 30.83% | 无限售 |

| 网下A类申购 | 14,873,111 | 62.90% | 限售1个月 |

| 网下B类申购 | 1,157,066 | 4.89% | 无限售 |

| 网上申购 | 327,000 | 1.38% | 无限售 |

| 合计 | 23,645,700 | 100% |

参与本次增发的董事、监事、高级管理人员、持有本公司股份百分之五以上的股东参照《证券法》第四十七规定,如在本次股票发行后六个月内卖出其所持股票,所得收益归公司所有。公司董事、监事和高级管理人员所持股份的变动参照《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》执行。

本次A 股股票上市的相关信息如下:

1、上市地点:上海证券交易所

2、上市时间:2008年1月22日

3、股票简称:宝钛股份

4、股票代码:600456

5、本次发行完成后公司总股份数:430,265,700股

6、本次发行增加的股份数:23,645,700股

7、发行前股东所持股份的流通限制及限售期:无限售流通股有178,899,048股,有限售流通股有227,702,952股,具体可流通日期如下:

| 股东名称 | 所有有限售条件的股份数量 | 可上市流通时间 |

| 宝钛集团有限公司 | 3,880,000 | 2009年9月12日 |

| 223,822,952 | 2010年12月30日 |

8、发行前股东对本次发行新增股份锁定的承诺:无

9、本次上市股份的其他锁定安排:本次发行网下A类申购的股份自本次增发股票上市之日起锁定一个月。

10、本次发行上市的无流通限制及锁定安排的股份:8,772,589股

11、股票登记机构:中国证券登记结算有限责任公司上海分公司

12、上市保荐人:光大证券股份有限公司

三、发行人、股东和实际控制人的情况

(一)发行人基本情况

1、中文名称:宝鸡钛业股份有限公司

中文简称:宝钛股份

2、英文名称:BAOJI TITANIUM INDUSTRY CO, LTD.

3、注册资本:人民币肆亿零陆佰陆拾贰万元整(RMB406,620,000.00)(本次公开增发前)

4、法定代表人:汪汉臣

5、董事会秘书:郑海山

6、注册地址:陕西省宝鸡市钛城路1号

7、办公地址:陕西省宝鸡市钛城路1号

8、邮政编码:721014

9、电话号码:0917-3382026

10、传真号码:0917-3382132

11、互联网网址:http://www.baotai.com

12、电子邮箱:dsb@baoti.com

13、经营范围:钛及钛合金等稀有金属材料和各种金属复合材料、铸造产品的生产、加工、销售、行纪;产品检测、科研开发、经营本企业自产产品及技术的出口业务,代理出口将本企业自行研制开发的技术转让给其他企业所生产的产品,经营本企业生产所需的原辅材料、仪器仪表、机械设备、零配件及技术的进口业务(国家限定公司经营和禁止进出口的商品除外)、经营进料加工和“三来一补”业务。

14、所属行业:有色金属冶炼及压延加工业

(二)本公司董事、监事、高级管理人员持有本公司股票的情况

截止2008年1月15日,本公司董事、监事及高级管理人员未持有公司股票。

(三)发行人主要股东和实际控制人的情况

本公司控股股东为宝钛集团有限公司,实际控制人为陕西有色金属控股集团有限责任公司。本次发行完成后,截至2008年1月15日,公司A股前十名股东及其持股情况如下:

| 序号 | 持有人名称 | 持有数量(股) | 持股比例 |

| 1 | 宝钛集团有限公司 | 227,720,952 | 52.92% |

| 2 | 中国工商银行—广发聚丰股票型证券投资基金 | 12,628,660 | 2.94% |

| 3 | 中国工商银行—南方绩优成长股票型证券投资基金 | 11,953,644 | 2.78% |

| 4 | 中国工商银行—广发策略优选混合型证券投资基金 | 7,412,654 | 1.72% |

| 5 | 中国工商银行—广发大盘成长混合型证券投资基金 | 6,191,794 | 1.44% |

| 6 | 中国工商银行—广发聚富开放式证券投资基金 | 5,960,691 | 1.39% |

| 7 | 中国工商银行—南方隆元产业主题股票型证券投资基金 | 4,077,278 | 0.95% |

| 8 | 上海浦东发展银行—广发小盘成长股票型证券投资基金 | 4,001,406 | 0.93% |

| 9 | 中国农业银行—景顺长城资源垄断股票型证券投资基金 | 3,769,610 | 0.88% |

| 10 | 中国工商银行—嘉实策略增长混合型证券投资基金 | 3,762,503 | 0.87% |

(四)本次发行完成后股份变动情况

本次发行前后,本公司股本结构变动情况如下:

| 序号 | 股本类型 | 发行前 | 增加的股本数量(股) | 发行后 | ||

| 股份数量(股) | 占比 | 股份数量(股) | 占比 | |||

| 一、 | 有限售条件的流通股 | 227,702,952 | 56.00% | 14,873,111 | 242,594,063 | 56.38% |

| 1 | 国有法人股 | 227,702,952 | 56.00% | 0 | 227,702,952 | 52.92% |

| 2 | 境内法人股 | 0 | 0.00% | 14,873,111 | 14,873,111 | 3.46% |

| 二、 | 无限售条件的流通股 | 178,899,048 | 44.00% | 8,772,589 | 187,671,637 | 43.62% |

| A股 | 178,899,048 | 44.00% | 8,772,589 | 187,671,637 | 43.62% | |

| 合计 | 406,620,000 | 100.00% | 23,645,700 | 430,265,700 | 100% | |

四、本次股票发行情况

(一)发行数量:23,645,700股。

(二)发行价格:64.06元/股。

(三)发行方式:本次发行采取网上、网下定价发行的方式进行,除向原股东优先配售的股份外,其余股份在网下向机构投资者、网上向公众投资者定价发行。

(四)注册会计师对本次募集资金到位的验证情况:深圳南方民和会计师事务所有限责任公司为本次发行网下发行出具了验资报告(深南验字(2008)第003号);立信会计师事务所有限公司为本次发行网上发行出具了验资报告(信会师报字(2008)第10027号)

(五)募集资金总额:本次募集资金总额为1,514,743,542.00元,天健华证中洲(北京)会计师事务所有限公司为本次发行出具了验资报告(天健华证中洲验(2008)GF字第030002 号)。

(六)发行费用总额及项目:本次发行费用(包括承销费、保荐费、中介机构费以及其他费用)合计29,827,146.64元(其中已支付29,427,146.64元,按合同预计费用400,000.00元)。

(七)募集资金净额:1,484,916,395.36元。

(八)发行后每股净资产和每股收益:(以2007年三季度财务报告数据为基础,根据增发后总股本全面摊薄计算)

| 项目 | 新会计准则 |

| 每股净资产 | 8.37元 |

| 每股净收益 | 0.90元 |

五、其他重要事项

本公司自招股意向书刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐人及意见

(一)光大证券股份有限公司

法定代表人:王明权

保荐代表人:税昊峰、李国强

项目主办人:许欣

经办人员:李玲、康自强、周琢、杨旭

办公地址:上海市浦东南路528号上海证券大厦南塔15楼

联系电话: 0755-83734358 传真: 0755-82960296

(二)上市保荐人的推荐意见

本保荐机构已对宝钛股份上市文件所载的资料进行了核实,认为:宝鸡钛业股份有限公司申请本次增发股票上市,符合《公司法》、《证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则》等有关法律、法规的规定,发行人本次增发的股票符合在上海证券交易所上市的基本条件,光大证券股份有限公司同意推荐宝钛股份本次增发的股票上市。

特此公告。

发行人:宝鸡钛业股份有限公司

保荐人(主承销商):光大证券股份有限公司

2008 年1月18日