⊙银河证券研究所

一、谨慎小心为基金业绩带来保证

1、基金对市场运行趋势的前瞻性优势突出

除具备分散投资这一天然优势外,基金对市场的前瞻性把握也为其业绩的保持提供了较好的保障。特别是2007年中期至今,随着市场风险程度加大,基金后一方面的优势体现得更加突出。根据我们对各类型基金业绩的统计,截至2008年1月31日,股票型基金、指数型基金、混合偏股型基金、混合平衡型基金过去一年净值增长率分别为88.75%、90.24%、81.24%和78.25%。其中主动投资的股票型基金与指数型基金累计收益仅差不足2个百分点,而在2007年5月这一差距为12.58个百分点,说明随着基金在2007年中期以来的趁势而起,目前已经基本上取得了类似于市场的收益。这种情况一方面是由于基金把握了市场单边上扬行情中板块轮动出现的获利机会,更重要的是在去年11月份以及2008年1月份市场大跌行情中,基金在仓位上的准备为其提供了先机,其遭受的折损远远低于市场指数的平均跌幅。

2、基金并不急于新一轮的仓位布局

从去年12月份至今年1月份,基金并未着手立即进入新一轮的仓位布局,更多是保持一种轻仓观望的态度。从各类型基金净值增长和市场指数之间的对比可见一斑,期间沪深300指数上涨11.85%,股票型基金、指数型基金、混合偏股型基金、混合平衡型基金净值分别上涨10.98%、12%、10.35%和9.2%,主动投资的股票方向基金并未能赢得类似于市场平均水平收益,这种情况与基金一贯的特性相悖。因为基金主动选股的能力往往在个股活跃行情中表现的最为突出,而与此相反的业绩说明基金并未在仓位上作出积极的准备。

3、谨慎观望、小心操作成为基金短期内的主要风格

从1月份的行情看,按照各个交易周的表现统计,1月份的行情主要经历了蓝筹股抬升——蓝筹股大幅杀跌——市场全面下跌这一板块格局的变动。由于在2007年四季度的仓位调整中,基金重仓蓝筹股的特征已经趋于弱化,因此在1月份蓝筹股领跌行情中基金重仓股相对占优。特别是在1月15日之前的大部分时间里,随着市场稳步攀升,其上涨重心逐渐向基金重仓股转移态势非常明显,在9个交易日中有6个交易日均表现为重仓股领涨行情;不过随着外部环境的改变,基金重仓品种随即经历一波较为惨烈的杀跌,最终促成市场全面下调。不过从两个指数的对比中我们仍可以发现,在市场下跌途中每一次止跌企稳基金重仓股均成为引领市场回升的主力。总体上1月份市场共经历了9个交易日的下跌,13个交易日的上涨,基金重仓股指数相对于沪深300指数的涨跌幅在上涨的交易日中平均值为0.999,而在下跌的交易日中平均值为-0.972。正是由于在整个下跌行情中基金重仓股的顽强表现,为基金业绩提供了支撑。

总体上来看,2008年1月份的市场面临着新的特点,板块之间呈现新的格局,但是基金在具体的仓位布局上仍然处在2007年底的起跑线上:谨慎观望、小心操作成为短期内基金仓位变动的主要风格。而正是这种相对消极的态度反而随着市场的大幅下跌为其业绩带来了积极的影响。

二、策略性操作成为主导基金短期获利的主要思路

2008年以来,面对着新的环境,基金前瞻性的视野再次发挥优势,大类资产配置被提到史无前例的高度。在操作上谨慎性的态度促使基金尽量压缩其在股票方面的仓位水平,不过这种在大类资产方面的谨慎态度并不意味着基金在获取短期收益方面无所作为。通过把握不同行业及板块的起伏波动攫取收益在风险加大的行情中自然成为基金众多选择之一。特别是经过对2007年仓位格局的重新洗牌之后,在未能寻找到有实质性支撑的长期投资品种情况下,策略性操作有望成为主导基金获利的主要思路。

1、基金仓位测算

按照银河证券基金研究中心的分类标准,基于对主动型股票投资方向基金净值表现与市场上主要指数之间偏离度走势的分析,我们采用逐月移动方法,构建2008年1月份基金调仓遵循的新的行业配置指数。我们综合考虑了导致基金净值变化的行业变动因素和基金当期仓位表现出的总体风格,在市场环境短期不出现大幅波动情况下,可以作为预测基金仓位在各行业之间具体走向的参考 。

基于可得的数据和分析,如果可以推断主动型开放式股票投资方向基金整体上按照新的行业配置指数中的比例进行仓位调整,则我们可以将所得出的各行业前后两个阶段比例上的变化作为考察基金调仓方向的依据。同样采用2008年1月31日的数据,对各行业在新行业指数中的权重进行汇总测算,并将各行业最新权重与基金2007年四季度各行业的配置进行对比(见下表)。

2、基金偏好传播与文化产业、金融保险业、食品饮料、房地产业和金属非金属业

由于基金在行业上的仓位变化不仅受到主动调仓的影响,同时在统计区间内各行业的上涨或下跌行情会造成基金持有市值的变化,从而推升或降低各行业在基金净值中的比重,因此我们结合各统计时期市场各行业分布比例,将由于市场运行态势所造成的基金仓位变化因素剔除,得出基金的行业偏好指标——基金偏好度,用来衡量基金的调仓方向。可以发现,按证监会分类的22类行业中,1月份主动投资的股票方向基金偏好程度最高的五类行业是:传播与文化产业161.65%、金融保险业135.99%、食品饮料123.08%、房地产业121.14%、金属非金属116.31%,以上这几类行业均是2007年四季度基金前五大重仓行业。其中金融保险、房地产、金属非金属汇集了市场上的主要蓝筹股,是基金长期重仓持有的战略性板块;食品饮料行业从2007年四季度以来开始进入基金重仓范围,该行业在去年行情中表现低迷,但随着宏观紧缩政策的实施,抗周期性行业成为资金关注的主要对象。此外,该行业内部产品提价预期、较为明显的奥运概念以及整体上市和资产注入的实施都克服了行业整体高估的困境,在基金重仓板块中的地位明显提升。

金融保险和房地产业从2007年初至今,基金对其一直保持着较高的偏好程度。金融板块以银行业为代表,虽然2008年以来央行实行从紧的货币政策,商业银行2008年贷款规模和投放节奏受到控制,但银行业贷款规模增速仍保持在较高水平。同时考虑2008年一季度的利率重估和所得税率下降两大因素,我国银行业2008年的盈利水平仍能保持高速增长。此外银行业整体估值水平偏低,其目前股价隐含市盈率仅为22.56倍,属于典型的估值洼地,由此促使基金保持对该行业的高偏好程度;而房地产行业属于内需拉动板块,强大的需求有利于其克服短期存在的政策瓶颈,而且一季度行业盈利预期也构成了基金持续保持对该行业重仓的原因。

3、1月份基金有波段操作获取收益倾向

从基金对各行业偏好程度指标的变化幅度来看,相对于2007年四季度,1月份基金偏好程度提高的有以下几类行业:采掘业、信息技术业、传播与文化产业、电子、农林牧渔业、石油化学塑胶塑料等;而金融保险业、批发和零售贸易、食品饮料、医药生物制品、造纸印刷等基金的偏好程度降低。相对于2007年四季度基金针对周期性行业集中减仓的操作风格,1月份的基金操作显得比较凌乱,这主要是由于基金波段性操作所致。在基金偏好度提升的几类行业中,采掘业先后经历了去年11月份以及今年1月中下旬的大幅调整,其估值泡沫遭到较大挤压。作为资源型行业,采掘业具备明确的业绩预期,在基金仓位中的战略地位非常显著,因此不排除有部分基金开始重新发掘该行业的投资机会。信息技术、传媒、农业等行业属于抗周期性行业,这些行业在2007年四季度即有基金增仓,说明1月份基金仓位的调整仍未能脱离宏观紧缩影响;不过在基金偏好度降低的行业中我们也能发现部分抗周期性行业,其中商业贸易、食品饮料、医药等行业在2007年12月以来的市场回升过程中涨幅较大,同时也是去年四季度基金增仓品种,而2008年1月份这些行业的偏好度呈下降趋势,表明在系统性风险加大阶段基金有通过对部分板块波段操作获取短期收益的倾向。此外,我们的统计也表明基金在电力、金属等板块的偏好度有一定下降,表明1月份行情中宏观紧缩依然主导着基金的调仓行为。以此为基准,基金开始将波段性操作作为其获取收益的主要途径。(执笔:魏慧君)

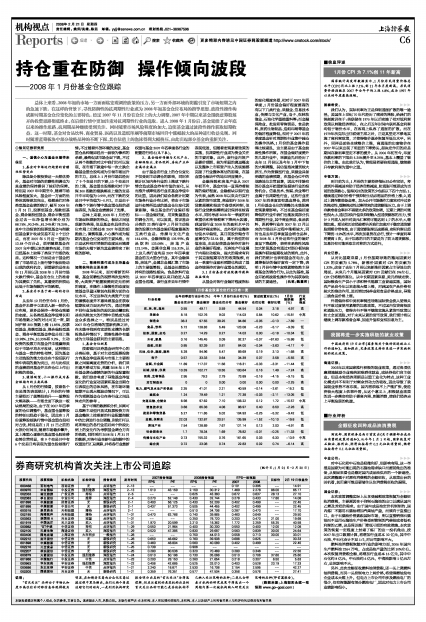

| 1月份基金股票仓位行业分布一览 |

| 行业名称 | 去年四季度行业分布(%) | 今年1月份行业分布(%) | 前后配置对比(%) | 1月份 | 行业 涨跌幅(%) | 景气|||

| 基金仓位分布 | 基金偏好 | 基金仓位分布 | 基金偏好 | 仓位比较 | 偏好比较 | |||

| 农、林、牧、渔业 | 0.55 | 49.11 | 0.59 | 44.54 | 0.04 | 3.18 | 4.97 | 高 |

| 采掘业 | 8.18 | 102.76 | 9.02 | 114.03 | 0.84 | 10.62 | -15.81 | 中高 |

| 制造业 | 38.3 | 97.55 | 38.25 | 94.86 | -0.05 | -0.13 | -7.89 | — |

| 食品、饮料 | 5.72 | 128.83 | 5.49 | 123.08 | -0.23 | -5.17 | -9.39 | 低 |

| 纺织、服装、皮毛 | 0.27 | 14.29 | 0.27 | 14.03 | 0.00 | -0.18 | -10.34 | 低 |

| 木材、家具 | 0.16 | 145.45 | 0.09 | 92.37 | -0.07 | -67.63 | -15.88 | 低 |

| 造纸、印刷 | 0.85 | 92.39 | 0.81 | 84.00 | -0.04 | -3.63 | -4.17 | 中 |

| 石油、化学、塑胶、塑料 | 5.28 | 94.96 | 5.47 | 89.69 | 0.19 | 3.13 | -1.68 | 高 |

| 电子 | 0.57 | 33.33 | 0.64 | 34.39 | 0.07 | 3.58 | -5.55 | 高 |

| 金属、非金属 | 11.89 | 117.37 | 11.56 | 116.31 | -0.33 | -3.31 | -11.44 | 低 |

| 机械、设备、仪表 | 10.39 | 102.77 | 10.55 | 100.64 | 0.16 | 1.49 | -7.24 | 高 |

| 医药、生物制品 | 2.95 | 79.3 | 2.79 | 73.89 | -0.16 | -4.15 | -9.15 | 低 |

| 其它制造业 | 0 | 0 | 0.00 | 0.00 | 0.00 | 0.00 | -2.25 | 高 |

| 电力、煤气及水生产和供应 | 2.35 | 41.01 | 2.21 | 40.59 | -0.14 | -2.61 | -15.2 | 低 |

| 建筑业 | 1.24 | 79.49 | 1.21 | 77.38 | -0.03 | -2.11 | -13.05 | 低 |

| 交通运输、仓储业 | 6.98 | 97.62 | 7.10 | 106.22 | 0.12 | 1.72 | -15.57 | 中高 |

| 信息技术业 | 3.68 | 85.38 | 4.08 | 86.97 | 0.40 | 8.50 | -2.26 | 高 |

| 批发和零售贸易 | 5.27 | 111.65 | 5.02 | 104.93 | -0.25 | -5.32 | -9.42 | 低 |

| 金融、保险业 | 22.03 | 132.87 | 20.51 | 135.99 | -1.52 | -10.10 | -19.8 | 低 |

| 房地产业 | 7.54 | 128.89 | 7.67 | 121.14 | 0.13 | 2.03 | -4.91 | 高 |

| 社会服务业 | 1.7 | 78.34 | 1.69 | 78.82 | -0.01 | -0.25 | -11.33 | 低 |

| 传播与文化产业 | 0.73 | 155.32 | 0.76 | 161.65 | 0.03 | 6.33 | -13.9 | 中高 |

| 综合类 | 0.72 | 23.08 | 0.74 | 22.83 | 0.02 | 0.74 | -6.14 | 高 |