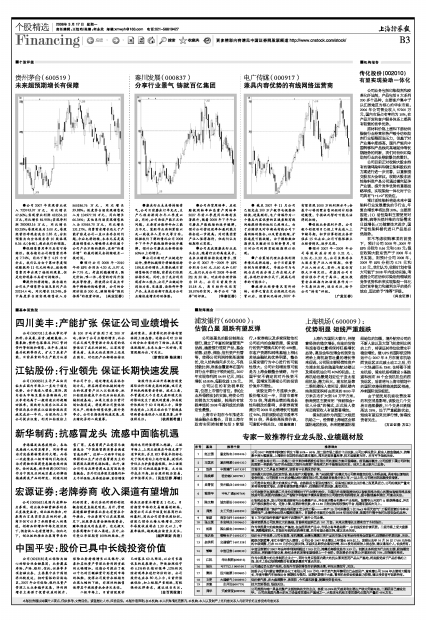

贵州茅台(600519)未来超预期增长有保障

2008年03月17日 来源:上海证券报 作者:(兴业证券)

|

未来超预期增长有保障

●公司2007 年实现营业收入723743.07 万元,同比增长47.60%;实现营业利润452534.10 万元,同比增长81.95%;实现净利润283083.16 万元,同比增长83.25%;每股收益为3.00 元,每股经营性净现金流为1.85 元,分红预案为向全体股东每10 股派现8.36 元(含税),超出我们的预期。

●低销售费用率不具有可持续性。报告期内公司销售费用率为7.74%,同比下降了4.19 个百分点。我们认为由于第四季度预收账款约11 亿元的确认,致使销售费用率出现了偏低的现象,但是这种现象不具有可持续性。

●提价仍将持续。报告期内公司生产销售茅台酒及系列产品20214.4 吨,同比增长18.24%,其中高度茅台酒实现销售收入为565186.76 万元,同比增长39.88%;低度茅台酒实现销售收入为104977.78 万元,同比增长66.34%;其他系列酒实现销售收入为53565.70 万元,同比增长131.17%。消费需求增长远大于产能扩张是公司一直以来存在的问题,今后也将持续,未来尤其是高度酒销售收入增幅将主要依赖于公司产品不断的提价,这种“价量齐增”的盈利模式会持续较长一段时间。

●预计公司2008年-2010 年的EPS 分别为4.20元、5.97元和7.76 元。考虑到稳健增长、强定价权、唯一性、存货的时间升值效应等特质,将使得公司成为市场中稀缺的战略资源,公司的合理估值为300 元,继续维持“强烈推荐”的投资评级。 (兴业证券)