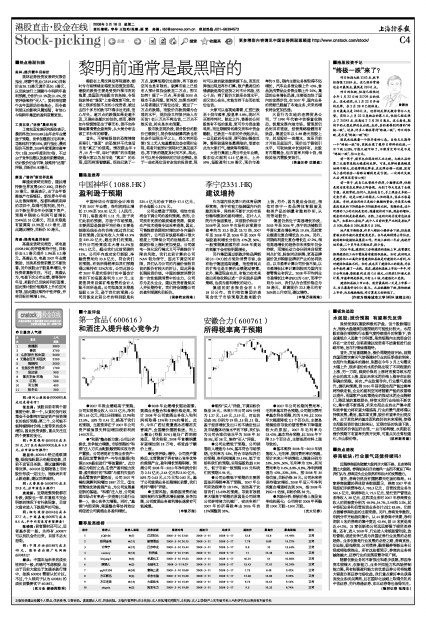

李宁(2331.HK)建议增持

2008年03月18日 来源:上海证券报 作者:(申银万国香港)

李宁(2331.HK)

建议增持

作为国内排名第三的体育品牌经营商,李宁有能力抵御国内外的激烈竞争,保持其不断扩大的市场份额和强劲的盈利增长。在计入人民币升值因素后,目前股价相当于2008年及2009年市场共识预测市盈率约为32.3倍及23.72倍,2007年至2008年及2008年至2009年每股盈利增长分别为47%及36%。一般预期集团盈利在2008年奥运的刺激下会有较明显增长。

另外集团通过新跑步鞋品牌新动(Z-DO)抢占低阶消费市场,会有助于集团提高销量,而经营网点的扩张也是主要的业绩驱动要素。此外,集团现金充足,有能力在未来做出其他收购以进一步实践多品牌策略,也成为盈利增长的动力。

集团的财务报告会在3月18日公布。我们相信集团的表现会优于市场预期及激刺股价上扬。另外,因为奥运会临近,相信对李宁一类品牌体育服装及鞋类产品的销量有激刺作用,从而带动股价。

集团仍然处于高速增长阶段,2003年至2006年,李宁的店铺数目年度化复合增长率达19.5%,而其营业额度化复合增长达35.6%。另外,同期纯利度化复合增长达47.2%。相信高速增长的趋势在未来数年仍会持续,而增长动力会分别来自经营网点扩张、较佳同店销售、更高品牌溢价及并购新品牌所产生的协同效应。以市盈率计算公司价值不低,以市盈增长比率计算则较同为国内主要零售业有拆让。2008年平均同业市盈增长比率(PEG)为0.87,而李宁则为0.69,我们认为合理价格应为28港元,距离现价22.3港元约有26%的上升空间,建议增持。

(申银万国香港)