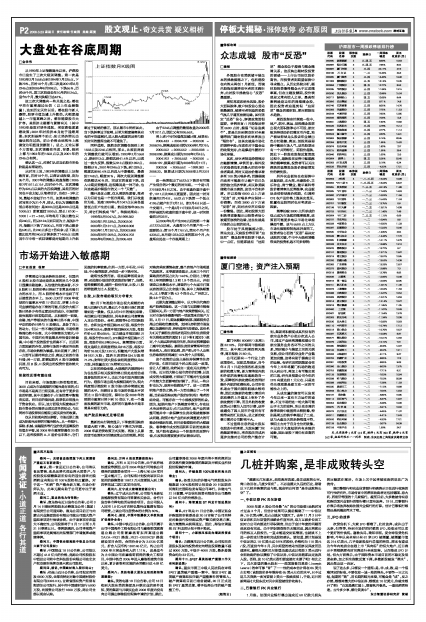

外围股市在美联储不惜血本的拯救措施之下,包括港股在内皆未再创1月新低,而境内股指却演绎沽空者的末路狂奔,此时股市拯救信心“反恐”最重要。

周初再现系统性风险,股价大面积跌停,散户持股信心受动摇最剧烈,被诱空者制造的恐惧气氛几乎逼至崩溃边缘。如何坚定“反恐”信心,解读政策面很重要,举例而言:1月股指反弹至5500点时,提倡“切忌追疯牛”,即是关注到深交所对全聚德等热门题材股多次举牌发出“限价令”,这其实就是市场化的调控手段;而现在对于基金业的政策支持,亦是撑起牛腰的市场化举措。

其次,沽空者制造恐慌效应亦魅影憧憧,举例而言:海外股市次级债危机后最大的沽空得益者高盛,同时又是油价最早看多至100美元唱多者;而提倡境内政府不能救市让散户自己负责的独立经济学家,却又称美联储救市是正确的,这岂不自相矛盾。所以股指6000点上方该“反贪”时,对唱多声应保持一份清醒;而在3800点下方该“反恐”时,则对沽空声应保持一份警惕。因此,周初股票大面积跌停现象揭示出投资者信心被逼至崩溃的边缘,这往往就是市场拐点出现的前兆。

股市处于风雨飘摇之际,界龙实业、天宸股份等所谓“迪斯尼”概念股曾在股票千绿丛中一点红,但随即就有“迪斯尼”概念股急于澄清与概念撇清关系,这反映出题材股投资的困惑——上市公司担忧股价高估,而投资者则期望弱势中寻求靓点。从历史经验分析,题材股投资最终概念大于实质概率高,但在主题发酵期,股价表现却又常有惊人之举,最典型案例就是当年的网络概念股,因此投资者追逐类似“迪斯尼”概念的题材股,更应捕捉技术趋势。

周四股指金针探底一役中,地产、航空、奥运、创投概念股票出现大面积涨停功不可没,航空板块得益油价回落本币升值,地产板块得益龙头股去年业绩出色分红稳健,奥运、创投则是弱势中激活市场人气,这些股票还有一个共同特征,即股价超跌,因此下一阶段在股指反复筑底过程中,超跌股在反弹中酝酿涨停的概率较高,投资者可以关注深跌的蓝筹股及股价跌破增发价的绩优股。

另外农业板块也在弱势中反复活跃,北大荒、禾嘉股份、丰乐种业、南宁糖业、隆平高科等股价都曾率先反弹涨停,农业板块走俏得益涨价预期,但调控CPI农产品价格上涨其实受压,配置农业股同时也应考虑这一因素。

熊掌拍破3800点所形成的低点成为市场底的概率极高,政策面可能更多地以市场化举措撑起牛腰,这与5500点上方以市场化措施抑制泡沫异曲同工,投资者信心面的“反恐”是决定成败的关键,牛市中大级别调整带来的投资机遇不可多得啊!