山东东方海洋科技股份有限公司2008年度非公开发行股票发行情况报告暨上市公告书摘要

本公司及董事会全体成员保证公告内容的真实、准确和完整,没有虚假记载、误导性陈述或者重大遗漏。

重要提示

本次非公开发行股票的新增股份3,562.5万股于2008年4月2日上市,股份性质为有限售条件流通股,其中,山东东方海洋集团有限公司申购的200万股锁定期限为36个月,锁定期限自2008年4月2日开始计算,公司将向深圳证券交易所申请该部分股票于2011年4月2日上市流通;其他投资者申购的3,362.5万股的锁定期限为12个月,锁定期限自2008年4月2日开始计算,公司将向深圳证券交易所申请该部分股票于2009年4月2日上市流通。

本次发行的上市日为2008年4月2日,公司股票在2008年4月2日不除权,股票交易不设涨跌幅限制。本次发行的股票全部以现金认购,不涉及资产过户情况。

本公司全体董事、监事、高级管理人员承诺发行情况报告暨上市公告书不存在任何虚假、误导性陈述或重大遗漏,并保证所披露信息的真实、准确、完整。

公司负责人、主管会计工作负责人及会计机构负责人(会计主管人员)保证发行情况报告暨上市公告书中财务会计报告真实、完整。

证券监督管理机构及其他政府部门对本次发行所作的任何决定,均不表明其对发行人所发行证券的价值或者投资人的收益作出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

根据《证券法》的规定,证券依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行负责。

重要声明

本公告的目的仅为向投资者提供有关本次发行的简要情况。投资者欲了解更多信息,应仔细阅读刊载于巨潮资讯网(http://www.cninfo.com)上的《山东东方海洋科技股份有限公司2008年度非公开发行股票发行情况报告暨上市公告书》(全文)。

释 义

| 东方海洋、公司、发行人: | 指山东东方海洋科技股份有限公司 |

| 东山海珍品: | 指海阳市东山海珍品有限公司 |

| 山海食品: | 指烟台山海食品有限公司 |

| 得沣公司: | 指烟台得沣海珍品有限公司 |

| 东方海洋集团、控股股东: | 指山东东方海洋集团有限公司 |

| 东方海洋置业: | 指烟台东方海洋置业有限公司 |

| 东方海洋物业: | 指烟台东方海洋物业管理有限公司 |

| 屯德水产: | 指烟台屯德水产有限公司 |

| 证监会、中国证监会: | 指中国证券监督管理委员会 |

| 股票或A股: | 指公司发行的人民币普通股 |

| 本次发行: | 指公司本次非公开发行3,562.5万股A股的行为 |

| 保荐人、联合证券: | 指联合证券有限责任公司 |

| 发行人律师: | 指上海市锦天城律师事务所 |

| 天恒信事务所: | 指山东天恒信有限责任会计师事务所 |

| 元: | 指人民币元,中华人民共和国法定货币 |

| 报告期、最近三年及一期: | 指2004年、2005年、2006年及2007年1~9月 |

| 浮筏养殖: | 指在海水表面固定台筏上的吊笼中投放一定规格的海产品苗种,并通过人工管理的方法使之生长的一种海产品养殖方式 |

| 底播增殖: | 指在适宜养殖的海域按一定密度投放一定规格的海产品苗种,使之在海底自然生长、不断增殖的一种海产品养殖方式 |

| 池塘养殖: | 指在水源、水质、底质条件较好的池塘或在滩涂上重新建池,对底质和排水系统进行改造,投放海参苗种,进行海参养殖的一种模式 |

| 围堰养殖: | 指在潮间带人工建造池塘,通过自然纳潮换水,开展海参等经济品种养殖的养殖方式,一般应设立阀门控制水位 |

第一节 本次发行的基本情况

一、本次发行履行的相关程序

山东东方海洋科技股份有限公司非公开发行股票方案已于2007年11月7日经公司第三届董事会第一次会议审议通过,并于2007年12月5日经公司2007年第一次临时股东大会审议通过。

公司本次非公开发行股票申请于2007年12月24日被中国证监会正式受理,于2008年1月31日经中国证监会发行审核委员会审核通过,于 2008年2月21日获中国证监会证监发行字[2008]291号核准批文。

公司于2008年3月17日以非公开发行股票的方式向8家特定投资者发行了3,562.5万股人民币普通股(A 股)。募集资金已于2008年3月18日划入公司募集资金专用账户。2008年3月21日山东天恒信有限责任会计师事务所出具了鲁天恒信验报字[2008]1101号《验资报告》。

本次发行新增股份已于2008 年3月27日在中国证券登记结算有限责任公司深圳分公司办理完毕登记托管手续。本次发行新增股份的性质为有限售条件流通股,上市日为2008年4月2日。

二、本次发售概况

1、股票类型:人民币普通股(A 股)

2、发行数量:3,562.5万股

3、证券面值:人民币1.00 元

4、发行价格:16.00元/股

发行价格与发行底价的比率:115.27%

发行价格与发行日前20个交易日均价的比率:67.94%

5、募集资金总额:本次发行募集资金总额为57,000万元,扣除发行费用1,325.31万元,募集资金净额为55,674.69万元。其中,发行费用的构成如下:

承销费用1,000万元,保荐费用100 万元;

律师费用40万元;

信息披露费12万元;

验资费、差旅费等其他费用173.31万元。

6、发行对象及认股方式

公司于2008年3月17日以非公开发行股票的方式向山东东方海洋集团有限公司、张日焕、朱春生、北京华星丰润投资咨询有限公司、山东宝昌投资有限公司、烟台东阳投资有限公司、黑龙江省大正投资集团有限责任公司、宁波大榭开发区亿达工贸有限公司非公开发行3,562.5万股股票,上述股东均以现金认购,占本次发行股份总数100%。

三、发行对象情况介绍

(一)发行对象及认购数量

本次发行的发行对象为东方海洋集团、公司前20 名股东、证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者及其他机构投资者等不超过十名的特定对象,特定对象均以现金认购。根据公司股东大会的授权,公司董事会确定本次发行的发行对象及其认购情况如下:

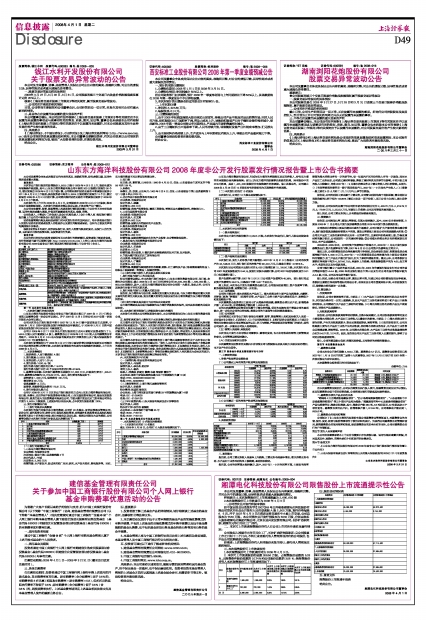

| 序号 | 名称 | 认购数量(万股) | 限售期 |

| 1 | 山东东方海洋集团有限公司 | 200 | 36个月 |

| 2 | 张日焕 | 690 | 12个月 |

| 3 | 朱春生 | 580 | 12个月 |

| 4 | 北京华星丰润投资咨询有限公司 | 500 | 12个月 |

| 5 | 山东宝昌投资有限公司 | 400 | 12个月 |

| 6 | 烟台东阳投资有限公司 | 400 | 12个月 |

| 7 | 黑龙江省大正投资集团有限责任公司 | 400 | 12个月 |

| 8 | 宁波大榭开发区亿达工贸有限公司 | 392.5 | 12个月 |

| 合计 | 3,562.5 | - |

(二)发行对象情况介绍

1、山东东方海洋集团有限公司

企业类型:有限责任公司

注册地址:烟台市莱山区泉韵南路2号

法定代表人:车轼

注册资本:2,000万元

经营范围:水产新技术、新成果的推广应用、研究,水产技术培训、咨询服务等。目前,东方海洋集团不再从事实际经营业务。

2、张日焕

张日焕:男,朝鲜族,出生年月:1960年4月23日,住址:山东省烟台市芝罘区华丰街58号内109号。

3、朱春生

朱春生,男,汉族,出生年月:1963年2月4日,住址:山东省烟台市莱山区泉韵南街2号1号楼2单元0702号。

4、北京华星丰润投资咨询有限公司

企业类型:有限责任公司

法定代表人:顾鑫

注册资本:200万元

经营范围:房地产投资咨询,建筑工程咨询,销售五金水暖建筑材料,货物进出口。

5、山东宝昌投资有限公司

企业类型:有限责任公司

法定代表人:王文策

注册资本:500万元

经营范围:国家允许范围内的产业投资。

6、烟台东阳投资有限公司

企业类型:有限责任公司

法定代表人:杨洪

注册资本:200万元

经营范围:国家政策范围内允许的产业投资、企业管理咨询服务。

7、黑龙江省大正投资集团有限责任公司

企业类型:有限责任公司

法定代表人:王洪涛

注册资本:2亿元

经营范围:资本投资,计算机软件及网络系统的技术开发、技术服务。

8、宁波大榭开发区亿达工贸有限公司

企业类型:有限责任公司

法定代表人:丁建阳

注册资本:200万元

经营范围:聚氨酯包装钢桶项目的筹建,钢铁、化工原料及产品(除易燃易爆危险品)、纺织品(除国家统一经营品)、服装的销售。

(三)发行对象与发行人的关联关系和关联交易

1、发行对象与发行人的关联关系

经公司董事会确认,在本次发行发行对象中,山东东方海洋集团有限公司、张日焕、朱春生为公司股东,截止2008年2月28日分别持有公司28,500,000股、1,590,000股、1,600,000股股份,其中,山东东方海洋集团有限公司为公司第一大股东,除此之外,公司与其他发行对象不存在关联关系。

2、发行对象与发行人的重大关联交易

报告期,东方海洋未与张日焕、朱春生发生重大关联交易,与东方海洋集团的重大关联交易均为经常性关联交易,发生的重大经常性关联交易为东方海洋集团为东方海洋贷款提供担保。

(四)发行对象及其关联方与公司未来交易安排

东方海洋集团及其关联方除继续为东方海洋贷款提供担保外,尚无其他明确的关联交易安排。

四、本次发行将导致发行人控制权发生变化的情况

本次发行未导致本公司控制权发生变化,本公司控股股东仍为山东东方海洋集团有限公司。

五、保荐机构和发行人律师关于本次发售过程和认购对象合规性的结论意见

东方海洋本次非公开发行的保荐机构联合证券关于本次非公开发售过程和认购对象合规性的结论意见为:“发行人本次发行的发行价格、发行数量、发行对象及募集资金总额符合发行人股东大会决议和《上市公司证券发行管理办法》等相关法律法规规定;对认购对象的选择和询价、定价和股票分配过程符合公平、公正原则,符合发行人及其全体股东的利益,符合《上市公司证券发行管理办法》和《证券发行与承销管理办法》等有关法律法规的规定。”

东方海洋本次非公开发行的律师事务所上海市锦天城律师事务所关于本次非公开发售过程和认购对象合规性的结论意见为:“发行人本次非公开发行已依法取得了全部必要的授权和批准;本次非公开发行方案符合《发行管理办法》、《实施细则》的规定;发行人本次非公开发行股票所涉及的发行对象、询价及配售过程方式及其结果均符合《发行管理办法》、《实施细则》、《承销管理办法》等相关法律法规和发行人相关股东大会决议的规定;本次非公开发行股票的询价及配售过程合法有效。”

六、本次发售相关中介机构

(一)保荐机构:联合证券有限责任公司

法定代表人:马昭明

保荐代表人:李迅冬 赵远军

项目主办人:徐杰

联系人:邓德兵 罗凌文 魏赛 金犇 曾丽莎 黄柏宁

办公地址:深圳市罗湖区深南东路5047号发展银行大厦10层

电话:0755-82492286 82492160

传真:0755-82493959

(二)律师事务所:上海市锦天城律师事务所

法定代表人:史焕章

经办律师:沈国权 杨依见

办公地址:上海市浦东新区花园石桥路33号花旗集团大厦14楼

电话:021-61059000

传真:021-61059100

(三)审计验资机构:山东天恒信有限责任会计师事务所

法定代表人:邱伟

经办会计师:张为金 杨锡刚

办公地址:山东省临沂市新华路65号

电话:0539-7163151

传真:0539-7163150

第二节 本次发售前后公司的基本情况

一、本次发售前后前10 名股东持股情况

(一)本次发行前的前10名股东

截止2008年2月28日,公司前10大股东持股情况如下:

| 序号 | 股东名称 | 持股数量 | 持股比例 | 持有有限售条件股份数量 |

| 1 | 山东东方海洋集团有限公司 | 28,500,000 | 33.02% | 28,500,000 |

| 2 | 车轼 | 4,000,000 | 4.63% | 4,000,000 |

| 3 | 北京恒百锐商贸有限公司 | 3,000,000 | 3.48% | - |

| 4 | 吕喜川 | 2,010,000 | 2.33% | - |

| 5 | 赵玉山 | 1,900,000 | 2.20% | 1,425,000 |

| 6 | 丛义周 | 1,900,000 | 2.20% | - |

| 7 | 朱春生 | 1,600,000 | 1.85% | - |

| 8 | 张日焕 | 1,590,000 | 1.84% | - |

| 9 | 中国工商银行-南方稳健成长贰号证券投资基金 | 1,430,259 | 1.66% | - |

| 10 | 刘明乐 | 1,427,300 | 1.65% | - |

| 合计 | 47,357,559 | 54.86% | - |

山东东方海洋集团有限公司、车轼为东方海洋的控股股东及实际控制人,持有东方海洋的全部股份尚未解除限售;赵玉山为东方海洋的副董事长兼副总经理,持有股份中的25%可流通,其余1,425,000股股份为有限售条件的流通股。除上述股东外,公司截止2008年2月28日前10名股东持有的股份均为无限售条件的流通股。

(二)本次发行后的前10名股东

本次发行后,公司前10大股东持股情况如下:

| 序号 | 股东名称 | 持股数量 | 持股比例 | 持有有限售条件股份数量 |

| 1 | 山东东方海洋集团有限公司 | 30,500,000 | 25.02% | 30,500,000 |

| 2 | 张日焕 | 8,490,000 | 6.96% | 6,900,000 |

| 3 | 朱春生 | 7,400,000 | 6.07% | 5,800,000 |

| 4 | 北京华星丰润投资咨询有限公司 | 5,000,000 | 4.10% | 5,000,000 |

| 5 | 车轼 | 4,000,000 | 3.28% | 4,000,000 |

| 6 | 山东宝昌投资有限公司 | 4,000,000 | 3.28% | 4,000,000 |

| 7 | 烟台东阳投资有限公司 | 4,000,000 | 3.28% | 4,000,000 |

| 8 | 黑龙江省大正投资集团有限责任公司 | 4,000,000 | 3.28% | 4,000,000 |

| 9 | 宁波大榭开发区亿达工贸有限公司 | 3,925,000 | 3.22% | 3,925,000 |

| 10 | 北京恒百锐商贸有限公司 | 3,000,000 | 2.46% | - |

| 合计 | 74,315,000 | 60.95% | 68,125,000 |

二、本次发行对公司的影响

(一)股本结构变化

本次非公开发行的股份数为3,562.5万股;本次发行完成前后,发行人股东持股变动情况如下:

| 项目 | 发行前 | 发行后 | ||

| 股数 | 比例 | 股数 | 比例 | |

| 有限售条件流通股份 | 33,925,000 | 39.31% | 69,550,000 | 57.04% |

| 无限售条件流通股份 | 52,375,000 | 60.69% | 52,375,000 | 42.96% |

| 合计 | 86,300,000 | 100.00% | 121,925,000 | 100.00% |

(二)资产结构的变动情况

本次发行后,发行人的净资产将大幅增加:2007 年12月31日(基准日)公司的净资产为43,548.23万元,预计发行后的净资产约99,223万元,比基准日增长127.85%%。

本次发行后公司总股本由发行前的8,630万股增加到12,192.50万股,本次发行前公司2007年度每股收益为0.44元,按发行后股本规模计算,公司2007年度每股收益为0.31元(全面摊薄计算)。

资产负债率大幅下降:2007 年12月31日公司资产负债率为45.38%,预计发行完成后资产负债率为26.01%,比基准日下降19.37个百分点。

综上所述,本次非公开发行的募集资金到位后,公司股东权益增加,资产负债率下降,财务结构得到改善,运营能力进一步加强。

(三)业务结构

公司的主营业务:海水养殖和水产品加工。海水养殖业务主要产品包括海参、大菱鲆、牙鲆鱼(统称“鲆鲽鱼”)和海带苗等,水产品加工业务主要产品包括冻红鱼片、冻鳕鱼片和冻真鳕鱼片等。

本次募集资金投资项目主要用于扩大海参养殖规模,募集资金项目达产后,新增海参产能1,813.52吨,公司海参总产能达到1,933.52吨。

公司本次募集资金投资项目均属于主营业务范围,项目的实施有利于增强公司的盈利能力,进一步优化公司的业务结构,提高公司的市场竞争力和持续发展能力。

(四)公司治理

公司将通过本次非公开发行促使公司董事、监事、高级管理人员和其他相关人员进一步加强对《公司法》、《证券法》、《上市公司治理准则》、《深圳证券交易所股票上市规则》等相关法律法规和公司规章制度的认识、学习与理解,严格按照证券监管部门的要求,规范公司运作,进一步健全公司法人治理结构。

(五)高管人员结构、持股变动

本次非公开发行不会导致公司董事长、董事的变动,也不会导致总经理等主要管理层的变化,公司管理层将保持稳定。

(六)关联交易和同业竞争

本次募集资金投资项目实施后不会导致公司与控股股东及其关联方关联交易的增加,也不会产生同业竞争。

第三节 财务会计信息及管理层讨论与分析

一、主要财务指标

1、净资产收益率及每股收益

(1)公司最近三年的净资产收益率及每股收益

| 报告期利润 | 净资产收益率 | 每股收益 | |||

| 全面摊薄 | 加权平均 | 全面摊薄 | 加权平均 | ||

| 主营业务利润 | 2004年 | 44.27% | 49.69% | 0.75 | 0.75 |

| 2005年 | 41.05% | 46.70% | 0.92 | 0.92 | |

| 2006年 | 15.12% | 38.86% | 0.69 | 1.09 | |

| 营业利润 | 2004年 | 27.78% | 31.18% | 0.47 | 0.47 |

| 2005年 | 24.60% | 27.98% | 0.55 | 0.55 | |

| 2006年 | 8.30% | 21.33% | 0.38 | 0.60 | |

| 净 利 润 | 2004年 | 27.53% | 30.90% | 0.47 | 0.47 |

| 2005年 | 24.20% | 27.54% | 0.54 | 0.54 | |

| 2006年 | 8.10% | 20.82% | 0.37 | 0.58 | |

| 扣除非经常性损益后的净利润 | 2004年 | 27.65% | 31.03% | 0.47 | 0.47 |

| 2005年 | 23.53% | 26.77% | 0.53 | 0.53 | |

| 2006年 | 7.96% | 20.46% | 0.36 | 0.57 | |

(2)公司最近一期的净资产收益率及每股收益

| 报告期利润 | 净资产收益率 | 每股收益 | |||

| 全面摊薄 | 加权平均 | 基本每股收益 | 稀释每股收益 | ||

| 净 利 润 | 2006年1~9月 | 13.47% | 14.45% | 0.35 | 0.35 |

| 2007年1~9月 | 5.47% | 5.56% | 0.26 | 0.26 | |

| 扣除非经常性损益后的净利润 | 2006年1~9月 | 13.47% | 14.45% | 0.35 | 0.35 |

| 2007年1~9月 | 5.51% | 5.60% | 0.26 | 0.26 | |

2、其他财务指标

| 指标 | 2007年1~9月 | 2006年 | 2005年 | 2004年 |

| 毛利率 | 17.15% | 22.39% | 22.19% | 22.20% |

| 总资产收益率 | 2.72% | 4.74% | 8.17% | 10.46% |

| 资产负债率 | 46.51% | 34.88% | 59.70% | 61.26% |

| 应收账款周转率(次) | 7.46 | 12.80 | 10.30 | 15.72 |

| 存货周转率(次) | 1.63 | 2.36 | 2.14 | 2.12 |

| 利息保障倍数(倍) | 2.91 | 3.99 | 5.08 | 4.78 |

| 流动比率 | 0.90 | 1.23 | 0.68 | 0.88 |

| 速动比率 | 0.35 | 0.87 | 0.31 | 0.33 |

| 息税折旧摊销前净利润(万元) | 4,169.76 | 5,203.23 | 4,157.88 | 3,441.26 |

| 每股现金流量(元/股) | -1.56 | 1.82 | 0.43 | 0.10 |

| 每股经营活动现金流量(元/股) | -1.27 | 0.51 | 0.56 | 0.53 |

二、盈利能力

报告期,公司主营业务收入呈逐年上升趋势,主营业务毛利逐年增长,海水养殖业务毛利、水产品加工业务毛利均呈上涨趋势,盈利状况较好。

报告期,公司毛利率基本保持稳定,其中,2007年1~9月毛利率不高,主要是毛利率较高的海水养殖业务有一定的季节性,每一年度内不同月份的收入存在一定波动,而对水产品加工业务而言,公司通过原材料储备,降低了原材料供应的季节性影响,不同月份之间的收入比较稳定,导致2007年1~9月海水养殖业务占主营业务收入的比例较低,具体为:(1)毛利率较高的海带苗一般于第四季度产出,2007年1~9月尚未产生收入;(2)海参一般主要在5月、6月和11月、12月产出,季节性较强。

报告期,公司的利润主要来源于主营业务,公司营业利润均高于利润总额,营业利润占利润总额的比例平均为100.84%(最近三年及一期平均值),显示公司主业突出,核心竞争力强。

报告期,公司实现的归属于母公司所有者的净利润分别为2,430.70万元、2,819.79万元、3,179.66万元、2,223.23万元,呈逐年上升趋势,公司具有较强的盈利能力。

综上所述,公司主营业务突出,具有较强的持续盈利能力。

三、偿债能力

报告期,公司流动比率、速动比率较低,但基本保持稳定,其中,2006年末相对较高,主要是2006年11月公司公开发行股票募集资金导致2006年末货币资金较高所致。

公司流动比率较低主要是为满足旺盛的市场需求,公司不断扩大产能导致资金需求较大,银行短期借款规模保持较高水平所致。速动比率较低主要是公司存货规模较大所致:①公司水产品加工业务的原材料供应具有一定的季节性,且原材料价格持续上涨,为保证原材料的稳定供应,公司须进行一定的原材料储备;②公司海水养殖业务具有养殖周期长的特点,在产品规模较大。

2004年末、2005年末,公司的资产负债率处于较高水平,2006年11月公开发行股票募集资金后,资产负债率有所下降,2007年9月30日公司资产负债率处正常水平。

最近三年,公司经营活动现金净流量均高于净利润,现金流状况良好,经营活动现金流量净额平均为3,349.10万元,2007年1~9月经营活动现金净流量为负主要是公司原材料存储能力、加工产品生产能力扩张后,加大了原材料储备所致。最近三年,公司息税折旧摊销前净利润平均为4,267.46万元,呈逐年上升趋势,利息保障倍数平均为4.62,处正常水平,各期均足以支付借款利息。

公司与银行建立了良好的信用关系,2004年、2005年华夏银行烟台支行对公司的信用等级评级为AAA级,2006年农业银行烟台市莱山区支行对公司的信用等级评级为 AAA级,可见,公司具有良好的银行信用。

综上所述,虽然公司的流动比率、速动比率不高,但通过对公司经营活动现金净流量、息税折旧摊销前净利润等指标的综合分析,总体而言公司的偿债风险不高,本次新股发行后,偿债能力将得到进一步改善。

四、营运能力

1、存货周转率

报告期,公司存货周转率不高,主要是:(1)水产品加工业务的原材料供应具有季节性,同时其价格存在一定的上涨趋势,以及水产品加工业务的原材料进口和产品出口流程相对较长,公司需进行水产品加工原材料的储备;(2)海水养殖业务的养殖产品生产周期较长,导致在产品规模较大。

2、应收账款周转率

报告期,公司应收账款周转率相对较高,且基本保持稳定,公司应收账款周转率的变化主要受海水养殖业务、水产品加工业务收入比重变化的影响,主要是:(1)海水养殖业务主要为现销,产生的应收账款较少,资金回笼速度较快,周转率高;(2)报告期各期末,公司应收账款主要为水产品加工业务产生的应收款,相对海水养殖业务而言,水产品加工业务资金回笼速度慢,周转率低。2006年,公司海水养殖业务、水产品加工业务的应收账款周转率分别为54.27次、10.74次。因此,报告期公司水产品加工业务的收入比重的提升,影响了公司的应收账款周转率。

综上,公司的营运能力良好,经营风险较低,具有较好的持续经营能力。

第四节 本次募集资金运用

一、募集资金总量

公司本次非公开发行股数3,562.5万股,募集资金5.7亿元,募集资金投资项目已经2007年11月18日召开的第二届第十九次董事会、2007年12月5日召开的2007年第一次临时股东大会审议通过。

本次募集资金投资项目的时间进度如下:

金额单位:万元

| 投资项目 | 总投资额 | 募集资金拟投入额 | 时间进度 |

| 崆峒岛2万亩海底牧场建设项目 | 22,100 | 22,100 | 建设期1.5年,建成后3年达产 |

| 担子岛海域海参增殖项目 | 16,600 | 14,250 | 建设期1.5年,建成后3年达产 |

| 山东省海阳市辛安浅海增养殖项目 | 14,500 | 14,500 | 建设期1.5年,建成后3年达产 |

| 海藻遗传育种中心及刺参养殖建设项目 | 5,700 | 5,700 | 建设期1年,建成后1年达产 |

| 合计 | 58,900 | 56,550 | - |

在本次募集资金到位前,公司以自筹资金先行投入项目,待募集资金到位后予以偿还;如实际募集资金低于项目投资总额,公司将通过银行贷款或其他途径解决。

二、募集资金项目产品及内在关系

“崆峒岛2万亩海底牧场建设项目”、“担子岛海域海参增殖项目”、“山东省海阳市辛安浅海增养殖项目”等三个项目产品均为海参;“海藻遗传育种中心及刺参养殖建设项目”产品包括海带苗、海参苗和海参,其中,海参苗产能38.5吨,6.5吨供自用,32吨供其余三个项目使用。募集资金项目达产后,新增海参产能1,813.52吨,公司海参总产能达到1,933.52吨。

三、募集资金的使用和管理

公司制定了《山东东方海洋科技股份有限公司募集资金管理制度》,对募集资金的存储、使用、变更、检查与监控等事项作了较为详细的规定。为规范公司募集资金的管理和使用,提高募集资金的使用效率和效益,保证募集资金的安全性和专用性,公司对募集资金实行专户存储制度。

第五节 发行人全体董事声明

本公司全体董事承诺本上市公告书摘要不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性、完整性承担个别和连带的法律责任。

第六节 备查文件

一、《山东东方海洋科技股份有限公司2008年度非公开发行股票发行情况报告暨上市公告书》

二、山东天恒信有限责任会计师事务所出具的鲁天恒信验报字[2008]1101号《验资报告》

山东东方海洋科技股份有限公司董事会

2008年3月31日