本次发行采用网下向询价对象询价配售(以下简称“网下配售”)和网上向社会公众投资者定价发行(以下简称“网上发行”)相结合的方式。上述发行的有关事项在《启明信息技术股份有限公司首次公开发行股票网下向询价对象配售和网上向社会公众投资者定价发行公告》(以下简称“《网下网上发行公告》”)中说明,该《网下网上发行公告》刊登于2008年4月24日(周四)的《中国证券报》、《上海证券报》和《证券时报》上。

本次发行采用网下发行和网上发行同时进行。网下发行时间:2008年4月24日(T-1日,周四)和2008年4月25日(T日,周五)每日9:30-15:00;网上发行时间:2008年4月25日(T日,周五)9:30-11:30、13:00-15:00。

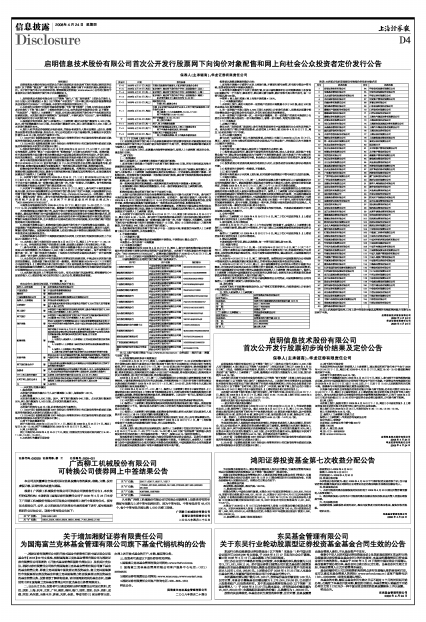

现将本次发行初步询价结果公告如下:

一、初步询价对象的组织情况

在本次发行初步询价期间(2008年4月18日至2008年4月22日),华龙证券相继在北京、上海、深圳举行了推介会。截止2008年4月22日(T-3日,周二)15:00,华龙证券通过深圳证券交易所网下发行电子平台系统共收到125家询价对象的报价,其中投资基金管理公司25家、证券公司45家、财务公司10家、信托投资公司32家、保险公司12家、QFII 1家。经统计,上述询价对象的报价区间为:5.85元/股-14.70元/股。

二、发行数量、发行价格及其确定依据

华龙证券和发行人根据询价对象的报价情况,并综合考虑发行人基本面情况、所处行业、可比公司估值水平、募投项目资金需求情况及市场情况,最终确定本次发行数量为3,200万股,其中,网下向配售对象定价配售数量为640万股,占本次发行数量的20%;网上以资金申购方式定价发行数量为2,560万股,占本次发行总量的80%;最终确定本次网下配售和网上发行的发行价格为9.44元/股。此价格对应的市盈率为:

1、29.97倍(每股收益按照2007年经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算);

2、22.48倍(每股收益按照2007年经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行前总股本计算)。

三、网下发行时间安排

华龙证券作为本次发行的保荐人(主承销商),通过深交所网下发行电子平台于2008年4月24日(T-1日,周四)和2008年4月25日(T日,周五)9:30-15:00接受配售对象的网下申购。

本次网下申购价格为9.44元/股。

本次网下申购缴款时间为:2008年4月25日(T日,周五)。参与网下申购的配售对象应足额、及时向中国结算深圳分公司的网下资金专户划付申购款,申购资金的有效到账时间为2008年4月25日(T日)当日15:00之前,T-1日及T日15:00之后到账的均为无效申购。提请参与申购的配售对象注意资金到账时间。

只有参与初步询价且有效报价的询价对象方可参与网下配售,名单见刊登在2008年4月24日(T-1日,周四)《中国证券报》、《上海证券报》和《证券时报》的《网下网上发行公告》。参与本次初步询价且有效报价的询价对象管理的配售对象中,只有于2008年4月22日(初步询价截止日)12:00前在中国证券业协会登记备案的,方可参与网下配售。

四、网上发行

本次网上发行,根据刊登于2008年4月24日(T-1日,周四)《中国证券报》、《上海证券报》和《证券时报》的《网下网上发行公告》具体实施。

网上发行日为2008年4月25日,申购时间为9:30-11:30、13:00-15:00。

网上申购价格为9.44元/股。

五、保荐人(主承销商)联系方式

保荐人(主承销商):华龙证券有限责任公司

法定代表人:李晓安

注册地址:甘肃省兰州市静宁路308号

邮编:730030

联 系 人:陈立浩、朱亮

电 话: 010-88086668

网 址:www.hlthzx.com

启明信息技术股份有限公司

2008年4月24日

华龙证券有限责任公司

2008年4月24日

保荐人(主承销商):华龙证券有限责任公司