广东塔牌集团股份有限公司首次公开发行股票的初步询价及网下发行均通过深圳证券交易所(以下简称“深交所”)网下发行电子平台进行,请询价对象认真阅读本公告。关于网下发行电子化的详细内容,请查阅深交所网站(www.szse.cn)公布的《深圳市场首次公开发行股票网下发行电子化实施细则》。

重要提示

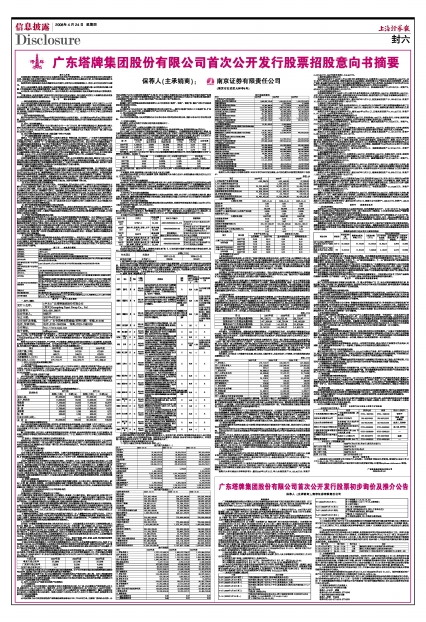

1、广东塔牌集团股份有限公司(以下简称“塔牌集团”或“发行人”) 首次公开发行10, 000万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会证监许可[2008] 544号文核准。塔牌集团的股票代码为002233,该代码同时用于本次发行的初步询价及网下申购。

2、本次发行采用网下向询价对象询价配售(以下简称“网下发行”)和网上向社会公众投资者定价发行(以下简称“网上发行”)相结合的方式,其中网下发行不超过2,000万股,即不超过本次发行数量的20%;网上发行数量为发行总量减去网下发行量。

3、南京证券有限责任公司(以下简称“主承销商”或“南京证券”)作为本次发行的保荐人(主承销商)将于2008年4月25日(T-5日)(周五)至2008年4月29日(T-3日)(周二)期间(指交易日),组织本次发行的初步询价和现场推介。符合《证券发行与承销管理办法》要求的询价对象方可自主选择在北京、上海或深圳参加现场推介会。本次初步询价由南京证券组织、通过深交所的网下发行电子平台进行,参与本次发行的询价对象,应到深交所办理网下发行电子平台数字证书,与深交所签订网下发行电子平台使用协议(深交所数字证书认证中心联系人:吕江帆,联系电话:0755-25918485),成为网下发行电子平台的用户后方可参与初步询价。询价对象应使用数字证书在网下发行电子平台进行操作,并对所有操作负责。

4、本次网下发行不再进行累计投标询价,发行人和主承销商将根据初步询价情况直接确定发行价格。

5、询价对象可以自主决定是否参与初步询价。2008年4月29日(初步询价截止日)12:00 前完成在中国证券业协会登记备案工作的询价对象方可参与本次网下发行。未参与初步询价或者参与初步询价但未提交有效报价的询价对象,不得参与网下申购。参与网下申购的配售对象相关信息(包括配售对象名称、证券账户、银行收付款账户/账号等)以2008年4月29日(初步询价截止日)12:00 前在中国证券业协会登记备案的信息为准,因询价对象、配售对象信息填报与备案信息不一致所致后果由询价对象、配售对象自负。

6、本次发行的初步询价期间为2008年4月25日(T-5日)至2008年4月29日(T-3日)。通过网下发行电子平台报价、查询的时间为上述期间每个交易日9:30至15:00。

7、初步询价期间,原则上每一个询价对象只能提交一次报价。

8、初步询价结束后,如提供有效报价的询价对象不足20家,发行人及主承销商中止本次发行,并另行公告相关事宜。

9、本次发行网下和网上申购同时进行,具体时间为:

网下申购时间:2008年5月5日(T-1日)(周一)及2008年5月6日(T日,周二)每日9:30~15:00;

网上申购时间:2008年5月6日(T日,周二)9 :30~11:30、13:00~15:00,敬请投资者关注。

10、本公告仅对本次发行中有关初步询价的事宜进行说明,投资者欲了解本次发行的一般情况,请仔细阅读2008年4月24日(周四)登载于巨潮网站(http://www.cninfo.com.cn)的招股意向书全文,招股意向书摘要于2008年4月24日(周四)刊登于《中国证券报》、《证券时报》、《上海证券报》和《证券日报》。《深圳市场首次公开发行股票网下发行电子化实施细则》可于深交所网站(www.szse.cn)查询。

一、本次发行的重要日期安排

| 日期 | 发行安排 |

| T-6日(2008年4月24日周四 ) | 刊登《招股意向书摘要》、《初步询价及推介公告》 |

| T-5日(2008年4月25日周五) | 初步询价(通过网下发行电子平台)及现场推介(北京) |

| T-4日(2008年4月28日周一) | 初步询价(通过网下发行电子平台)及现场推介(上海) |

| T-3日(2008年4月29日周二) | 初步询价(通过网下发行电子平台)及现场推介(深圳)初步询价截止日(下午15:00) |

| T-2日(2008年4月30日周三) | 确定发行价格 刊登《网上路演公告》 |

| T-1日(2008年5月5日周一) | 网上路演(中小企业路演网,下午14:00-17:00) 网下申购开始日(9:30-15:00) |

| T日(2008年5月6日周二) | 网下申购缴款日(当日下午15:00前到帐) 网上发行申购日 |

| T+1日(2008年5月7日周三) | 网下、网上申购资金验资 |

| T+2日(2008年5月8日周四) | 刊登《网下配售结果公告》、《网上中签率公告》 网下申购多余款项退还、摇号抽签 |

| T+3日(2008年5月9日周五 ) | 刊登《网上中签结果公告》 网上申购资金解冻、网上申购多余款项退还 |

注:(1)T 日为网上发行申购日。

(2)如因深交所网下发行电子平台系统故障或非可控因素导致询价对象或配售对象无法正常使用其网下发行电子平台进行初步询价或网下申购工作,请询价对象或配售对象及时与保荐人(主承销商)联系。

(3)上述日期为工作日,如遇重大突发事件影响发行,保荐人(主承销商)及发行人将及时公告,修改发行日程。

二、初步询价和推介的具体安排

南京证券作为本次发行的保荐人和主承销商,负责组织本次发行的初步询价和推介工作。根据《证券发行与承销管理办法》(证监会37号令)的要求,主承销商将于2008年4月25日(T-5日)(周五)至2008年4月29日(T-3日)(周二)期间(指交易日),在北京、上海、深圳向中国证券业协会公布的询价对象进行路演推介,通过深交所网下发行电子平台向询价对象征询发行价格(初步询价),并根据询价对象报价情况直接确定发行价格。具体安排如下:

| 推介日期 | 推介时间 | 推介地点 | 地址 |

| T-5日(4月25日周五) | 15:30--17:30 | 北京 | 国宾酒店(黄埔厅)(北京阜成门外大街甲9号) |

| T-4日(4月28日周一) | 15:30--17:30 | 上海 | 紫金山大酒店(锦绣厅)(浦东东方路778号) |

| T-3日(4月29日周二) | 09:30--11:30 | 深圳 | 马哥孛罗好日子酒店(温哥华厅)(深圳福田中心区福华一路) |

三、其他重要事项

1、询价对象可以自主决定是否参与初步询价。2008年4月29日(初步询价截止日)12:00 前完成在中国证券业协会登记备案工作的询价对象方可参与本次网下发行。未参与初步询价或者参与初步询价但未提交有效报价的询价对象,不得参与网下申购。参与网下申购的配售对象相关信息(包括配售对象名称、证券账户、银行收付款账户/账号等)以2008年4月29日(初步询价截止日)12:00 前在中国证券业协会登记备案的信息为准,因询价对象、配售对象信息填报与备案信息不一致所致后果由询价对象、配售对象自负。

2、主承销商负责组织本次发行的初步询价工作,并对参与初步询价且有效报价的询价对象及其管理的配售对象信息予以确认。

3、本次发行的初步询价期间为2008年4月25日(T-5日)至2008年4月29日(T-3日)。询价对象通过网下发行电子平台报价、查询的时间为上述期间每个交易日9:30至15:00。

4、本次网下发行不再进行累计投标询价,发行人和主承销商将根据初步询价情况直接确定发行价格。发行价格将在2008年5月5日(T-1日,周一)公告的《广东塔牌集团股份有限公司初步询价结果及定价公告》和《广东塔牌集团股份有限公司首次公开发行股票网下向询价对象配售和网上向社会公众投资者定价发行公告》中公布。

四、南京证券联系方式及联系人

1、网下发行电子平台相关问题

联系人:王云平 胡磊

联系电话:025-83368839、57710548

2、初步询价及推介相关问题

联系人:周敏 何品杰

联系电话:025-57710518、57710522