|

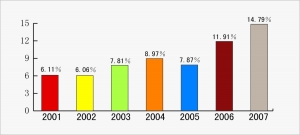

截至4月30日,除九发股份、*ST威达以外,沪深两市1574家上市公司在法定期限内披露了2007年年度报告。这些公司去年全年总共实现净利润10158.89亿元,同比增长高达49.30%,这一金额相当于2006年所有上市公司完成净利润总额的2.7倍,上市公司整体经营情况维持着健康的增长态势。但由于A股市场震荡加剧,在一定程度上影响上市公司投资收益,这使得上市公司去年第四季度净利润较第三季度环比的增长幅度再度出现负增长(去年第三季度业绩环比也出现负增长),业绩增速放缓。

蓝筹仍是中流砥柱

尽管上市公司2007年创造的净利润总额较以往相比呈现激增迹象,但这主要因为去年有一批大型蓝筹企业先后登陆A股市场。显然,上市公司整体业绩的提升离不开大盘蓝筹股公司的业绩支撑。综观年报,一批“航母”级公司进一步集中了上市企业的利润,蓝筹公司仍是市场的中流砥柱。

据统计,截至4月30日,1574家披露年报的公司共完成营业收入94474.28亿元。其中,作为股指期货标的沪深300指数成份股公司2007年完成营业收入67410.52亿元,占两市主营业务收入总额的比例达71.35 %;实现净利润总额7623.06亿元,占1574家公司净利润总量的80.26 %。沪深300成份股以主营业务稳定、盈利能力突出等特点,铸就了市场“定海神针”的形象。

再看上证50成份股公司,去年全年完成营业收入44100.46亿元,占披露年报公司营业收入总额的46.68 %;实现净利润6353.17亿元,占两市净利润总量的66.89 %,接近七成。显然,在宏观经济继续稳定增长的前提下 ,上证所大盘蓝筹股公司的绩优风范进一步显现,尤其是一批行业龙头,业绩骄人。

目前,居净利润榜首的是中国石油,净利润为1345.74亿元。第二至第五名为工商银行、建设银行、中国银行、中国石化,分别实现净利润812.56亿元、690.53亿元、562.29亿元、549.47亿元。上述5家公司净利润合计约3960.59亿元,占已公布年报公司总业绩的38.98%。业内人士认为,这些重量级公司稳步增长的业绩不仅带动了上市公司整体业绩的提升,同时在客观上也有效强化了市场的稳定性,降低了部分周期性行业公司对上市公司总体业绩走向的冲击。

非经常性损益需关注

沿袭去年半年报、三季报的特点,非经常性损益在上市公司净利润中所占的比重仍然较重。据分析,非经常性收益主要集中在以下几种情况:

第一,债务重组收益。典型的代表如目前每股收益排名两市第一的ST浪莎,公司每股盈利高达5.21元,但扣除非经常性损益后的基本每股收益仅为0.20元,该公司畸高的每股收益主要来源于债务重组实现的损益。第二,处置可供出售金融资产产生的投资收益。从已披露的2007年年报看,主要是上市公司出售交叉持有的股改限售股所获得的收益。第三,取得政府补贴得到的营业外收入。另外,同一控制企业合并产生的子公司期初至合并日的当期净损益。按照新会计准则,2007年控股股东通过非公开发行向上市公司注入股权类资产的,都可能遇到非经常性损益大幅影响上市公司利润的情况。

业内人士指出,非经常性损益是一个不确定因素相当高的财务指标,其并不代表上市公司经营能力和业绩持续增长的潜力,甚至在一定程度上可能会掩盖上市公司主营业绩增长乏力的实际状况。也就是说,目前业绩大幅度增长的背后,实际上可能是业绩泡沫的逐步形成。因此,对于年报中的该项指标,有必要加以关注,全面了解上市公司正常情况下的盈利能力。

单季业绩再现负增长

继去年第三季度净利润环比出现负增长后,1574家上市公司2007年第四季度净利润环比再次出现负增长,这表明上市公司利润增长速度开始放缓。

据统计,剔除新上市公司后,截至4月30日,1430家有可比样本的公司去年第四季度、第三季度、第二季度第一季度的单季度净利润总计分别为1513亿元、1657亿元、1686亿元和1340亿元,第四季度净利润环比增长幅度-5.84 %、第三季度净利润环比增长幅度-1.11 %,第二季度净利润环比增长幅度25.49 %。显然,从去年全年来看,上市公司单季盈利呈现下滑趋势。

市场人士分析称,虽然A股上市公司业绩增长速度有放缓迹象,但大多数上市公司的基本面并没有发生实质性变化,盈利能力依然得到较好的保持。之所以出现上市公司业绩增速降低的情况,主要在于利润基数越来越高,从统计角度来看,必然导致业绩增长速度呈现出下降的趋势。因而,对于A股上市公司未来业绩和业绩增长情况还是可以保持相对乐观的。