元,预计还可实现利润总额为54,000万元。

(4)嘉善嘉业房地产开发有限公司

嘉善嘉业·阳光城

1、项目概况

嘉善嘉业·阳光城位于嘉善经济开发区四期永丰桥河东、张孟郁桥港以西、晋吉路(环城北路)以南。地块方整,自然条件较好,地块东面隔河为农居中心,南面为500亩规划住宅用地,西侧隔河是开发区工业用地,北临晋吉路,能够很好的利用自然河流的绿化景观资源。

本项目占地面积为200,217.9平方米,规划总建筑面积336,184.7平方米,其中地上建筑面积303,459平方米,地下建筑面积32,725.7平方米,总可销售面积为295,672.19平方米,其中住宅可销售面积为280,452.02平方米,商业可售15,220.17平方米,可销售车位1773个。项目建成后,本项目共有91栋住宅楼组成。

2、土地取得与资格文件

嘉善嘉业·阳光城项目已经取得了:

《国有土地使用权证》善国用(2004)第1—2111号、善国用(2006)第102—6547、善国用(2007)第102—108号;

《建设用地规划许可证》(2005)浙规证0440046号、(2006)浙规证0440179号;

《建设工程规划许可证》(2005)浙规证0440230号、(2005)浙规证0440290号、(2005)浙规证0440165、(2006)浙规证0440146号;

《建筑工程施工许可证》330421200509210201、330421200605310701、330421200605310801、330421200605312701;

《商品房预售许可证》售许字(05)第019号、售许字(06)第007号、售许字(06)第032号、售许字(07)第039号、售许字(07)第050号。

3、项目进展与销售状况

截至目前,本项目已经缴纳了全部土地出让金,共计12,756.31万元,并已经取得了该项目的部分《国有土地使用证》、《建设用地规划许可证》、《建设工程规划许可证》、《建筑工程施工许可证》和《商品房预售许可证》,以及本项目一期一标段多层部分的竣工验收备案表。

本项目已开发122亩,已打桩为62.8亩,未开发为115.20亩

本项目分二期开发,其中第一期一标段于2005年9月开工建设,一标段多层部分于2007年7月完工交房;第一期二三标段已打桩,上部主体结构未开工;第二期(五标段)于2006年6月开工,预计于2008年底完工;2005年11月2日领取第一批《商品房预售许可证》,并进行预售。截至目前,本项目第一期一标段已经销售30,784.1平方米,二期五标段已经销售23,491.88平方米。预计2008年销售60,000平方米,2009年销售60,000平方米,2010年销售60,000平方米,2011年销售61,396.21平方米,至此完成项目的全部销售工作。

4、项目分析

本项目预计总投入70,000万元,可实现销售收入118,200万元,预计可实现利润总额为48,000万元。

(5)南通嘉中置业有限公司

南通嘉中·七星国际城

1、项目概况

本项目位于南通海安开发区南部区域。海安火车站在该区域偏东方向约1公里处。由中国银行海安支行向东100米处204国道向南约600米再向东约700米,交通距离约1.4公里。距县城中心(以现县政府所在地人民中路为基点)距离3.5公里。

七星生态园总占地面积1900亩,其中七星湖公园建设用地900亩(包括七星湖面积520亩,湖面公建、绿化用地380亩);房地产开发用地333亩(222440平方米)。

该地块北邻海安县城三环路,南靠七星湖公园的主要景点:月亮广场、芙蓉塘等,东近通扬运河,西侧为贯通三环路和四环路的湖宾路。

该地块分为四块,其中A地块99,044平方米,B地块8,247平方米,C地块8,629平方米,D地块106,520平方米,合计面积为222,440平方米。A地块与B地块,C地块与D地块之间为两条10米车行道,是七星湖公园环湖大道的出入主要道路,B地块与C地块之间为七星公园的入口处和通往湖区的步行景观大道。

本项目占地为222,440平方米,容积率1.8;规划总建筑面积为420,000平方米,其中地上建筑面积400,000平方米,地下建筑面积20,000平方米;总可销售面积为397,000平方米,其中:住宅293,000平方米,车库面积44,000平方米,地下车位可销800个。本项目共由138栋住宅楼组成。

2、土地取得与资格文件

1、该项目西区107291平方米项目建设已经海安开发区管理委员会批准[海开投(2006)19号],且已签定国有土地使用权出让合同222,440平方米[2006-159];

2、《国有土地使用权证》:苏海国用(2006)字第X801353号、苏海国用(2006)字第X801354号、苏海国用(2006)字第X80135号、苏海国用(2006)字第X801356号、苏海国用(2006)字第X801357号、苏海国用(2006)字第X801358号;

3、《建设用地规划许可证》证号:2006032,证载222,440平方米;

3、项目进展与销售状况

本项目实施完成约6年时间,从06年末开始动工。目前已动工西区一、二标段。

1、一、二标段已批准建设工程规划许可证面积为58,617平方米,证号为2006121至130、2007009至014、2007018至029,共28栋。

2、一、二标段的建筑工程施工许可证已领,证号3206212006120700002A至B两份。

3、段已批准建设工程规划许可证面积15,365平方米,证号为2007176至183,正在申领施工许可证,11月上旬开工。

4、本项目已经销售住宅面积29,574平方米、车库(层高超过2.2米,可领房产证)4,726平方米,合计34,300平方米。已实现销售收入76,243,585元。

4、项目分析

本项目预计总投入9.11亿元,实现总销售收入13.45亿元,预计可实现利润总额为4.3亿元。

(6)上海捷胜置业有限公司

上海·嘉杰国际广场

1、项目概况

上海·嘉杰国际广场位于四川北路东宝兴路口,东靠四川北路、南靠东宝兴路、西靠宝源路、北靠渝泾浦。本项目的交通方便:轻轨三号线、21路、旅游10号线、66路、18路、848路、939路854路。

本项目周边配套设施齐全:巴黎春天、东宝百货、市一医院分院、虹口公园、虹口体育场、中国工商银行、中信银行、农业银行、招商银行、上海银行、深圳发展银行、华联吉买盛、联华超市、复兴初级中学、虹口区三中心小学。

本项目占地面积为24,279平方米,规划总建筑面积124,300.5平方米,其中地上建筑面积103,030,地下建筑面积21,270.5平方米,总可销售面积为103,030平方米,其中住宅可销售面积为47,635平方米,可售写字楼面积25,758平方米,可售商业面积29,637平方米,可销售车位180个,另有地下二层停车位371个。项目建成后,本项目共由4栋住宅楼(带裙房商业)与1幢商业写字楼构成。

2、土地取得与资格文件

上海·嘉杰国际广场已经取得了:

《国有土地使用权证》:沪房地虹字(2002)第005001号;

《建设用地规划许可证》:沪虹地(2001)第0039号;

《建设工程规划许可证》;沪虹建(2004)第0053号,沪虹建(2005)第090504027F0466号,沪虹建(2006)第09060622F01886号,沪虹建(2007)第57号;

《建筑工程施工许可证》:0201HK0735D01、310109200211080301;

《商品房预售许可证》:虹口房地(2005)预字0001619号;虹口房地(2005)预字0001220号;虹口房地(2006)预字0000736号。

3、项目进展与销售状况

截至目前,本项目已经缴纳了全部土地出让金,共计50,000万元,并已经取得了该项目的五证。

本项目于2003年08月开工建设,预计2009年07月30日完工。2005年09月30日领取第一批《商品房预售许可证》,并进行预售。截至目前,本项目已经出售51,613平方米,此外预计2008年销售47,505平方米,至此完成项目的全部销售工作。

4、项目分析

本项目预计总投入100,000万元,可实现销售收入225,000万元,预计可实现利润总额为120,000万元。

(7)上海嘉正置业有限公司

上海·嘉正国际大厦

1、项目概况

嘉正国际大厦位于上海国际汽车城的核心地段,地处墨玉路金融街和曹安路“十字”路口,正对轻轨11号线(建设中)墨玉路终点站,是国际汽车城俱乐部街区首个启动项目。

本项目占地面积为11,113平方米,规划总建筑面积43,681.21平方米,其中地上建筑面积39,214.88平方米,地下建筑面积4,466.33平方米,总可销售面积为39,214.88平方米,其中可售写字楼面积31,000平方米,可售商业面积8,214.88平方米,可销车位195个,本项目共有1幢综合写字楼。

2、土地取得与资格文件

上海·嘉正大厦已经取得了:

《国有土地使用权证》:沪房地嘉字(2004)第014021号;

《建设用地规划许可证》:沪嘉地(2004)第0279号;

《建设工程规划许可证》;沪嘉建(2005)14050602F00844号;

《建筑工程施工许可证》:0402JD0265D01、310222200407012901号;

《商品房预售许可证》:嘉定房地(2006)预字0001523号。

3、项目进展与销售状况

截至目前,本项目已经缴纳了全部土地出让金,共计5516.79万元元,并已经取得了该项目的五证。

本项目于2005年4月开工建设,预计2008年10月31日完工。2006年12月15日领取第一批《商品房预售许可证》,并进行预售。截至目前,本项目已经出售19,592.33平方米,此外预计2008年销售19,622.55平方米,至此完成项目的全部销售工作。

4、项目分析

本项目总投入2.6亿元,预计总销售收入3.78亿元,预计还可实现利润总额为7305万元。

(8)嘉业海华项目合作部

嘉联华铭座·宝善公寓

1、项目概况

嘉联华铭座·宝善公寓位于杭州建国北路莫衙营口,东至羊千弄,南至莫衙营,西至建国北路,北至羊千弄,由3幢高层建筑和1幢多层建筑组成,其中住宅2幢高层,1幢多层;商务楼1幢高层。项目位于建国北路、体育场路交汇处,地处武林商圈,周边生活配套齐全,交通便利,距离西湖3公里,居城市中心位置。

本项目占地面积为11,847平方米,规划总建筑面积56,174.46平方米,其中地上建筑面积45,628平方米,地下建筑面积10,546.46平方米,总可销售面积为40,677.92平方米,其中住宅可销售面积为17,600.43平方米,商务楼可销售面积为20,092.49平方米,商铺可销售面积为2,985平方米,可销售车位192个。项目建成后,本项目共由3栋住宅楼和1栋商务楼组成。

2、土地取得与资格文件

嘉联华铭座·宝善公寓项目已经取得了:

《国有土地使用权证》:杭下国用(2006第000203号)、杭下国用(2006第000204号)、杭下国用(2006第000205号);

《建设用地规划许可证》:(2001)年浙规用证0100911号;

《建设工程规划许可证》;2005年浙规建证01000508号、2005年浙规建证01000108号;

《建筑工程施工许可证》:330100200504180301、330100200512230301、330100200704180101;

《商品房预售许可证》:杭售许字2006第0069号,杭售许字2006第1045号。

3、项目进展与销售状况

截至目前,本项目已经缴纳了全部土地成本金,共计15,969万元,并已经取得了该项目的五证。

本项目于2005年6月开工建设,预计2008年6月30日完工。2007年7月30日领取第一批《商品房预售许可证》,并进行预售。截至目前,本项目已经出售34,313.85平方米,此外预计2007年销售3,000平方米,2008年销售3,363.15平方米,至此完成项目的全部销售工作。

4、项目分析

本项目预计总投入19,700万元,除已经确认的销售收入47,902万元外预计还可实现销售收入27,154万元,预计可实现利润总额为44,365万元。

(9)苏州市山塘历史文化保护区发展有限责任公司

苏州山塘商业街

1、项目概况

苏州山塘街项目由苏州嘉业公司参与投资开发。2003年2月由苏州市金阊区教育资产经营公司和苏州旧城建设办公室、苏州市广大投资有限公司和苏州嘉业房地产开发有限公司三方共同投资组建苏州山塘历史文化保护区发展有限责任公司,具体实施山塘历史文化保护区保护性修复项目的开发与管理。合资公司注册资本金为8000万元人民币,其中苏州嘉业公司出资2160万元,占注册资本金的27%。

苏州嘉业公司在山塘街项目中除合资投资外,还拥有独立投资地块,占地约5700多平方米,修缮建筑面积约5800多平方米,其中冈州会馆约1400平方米;商铺18间,约2500平方米;跃层住宅16套,约1900平方米。到目前为止,嘉业独立地块已投入资金2850万元,预计实际费用将达3700万元(不含土地出让金及后续办理产证等费用)。目前,山塘街合资项目由山塘旅游公司经营管理,嘉业独立地块商铺已有15间租赁经营。冈州会馆委托承包经营,另有3间商铺及16套住宅已竣工但尚未交付投入使用。

山塘街项目占地面积为23,600平方米,规划总建筑面积25,200平方米。

2、土地取得资格文件:

1.山塘街历史文化保护区试验段工程用地

建设用地规划许可证:苏规(2002)地字第084号

苏州市国土资源局《关于同意苏州市山塘历史文化保护区发展有限责任公司建设街区修复工程拨用土地的批复》:苏地拨复(2002)第35号;

2.山塘街历史文化保护区二期工程用地

建设用地规划许可证:苏规(2004)地字第009号

苏州国土资源局《关于同意苏州市山塘历史文化保护区发展有限责任公司建设山塘历史文化保护区二期工程拨用土地的批复》:苏地拨复(2004)第29号。

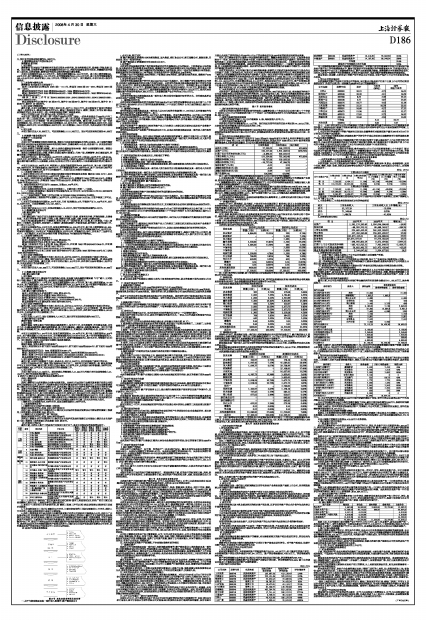

(四)开发项目的权证

截至目前,本次注入资产中的房地产开发项目合计23个,各项目开发权证的取得情况如下:

■

注:1、上述项目中除苏纶厂项目外其余项目均已获得《国有土地使用权证》,苏纶厂项目目前正在按期缴纳土地出让金,土地权证将于近期办理完毕;

2、各项目中,部分项目分为多期开发,则《建筑工程施工许可证》和《商品房预售证》根据项目进度分期发放;

3、七星国际城项目土地出让面积约22万平米,目前已经取得的土地权证面积约11万平米,剩余11万平米的土地权证将按照项目进展于近期取得。

4、苏州三唐街商业项目是由苏州市金阊区教育资产经营公司和苏州旧城建设办公室、苏州市广大投资有限公司、苏州嘉业房地产开发有限公司几方共同投资设立的苏州山塘历史文化保护区发展有限责任公司开发,是为代政府对山塘历史文化保护区的建筑物进行保护性修复、开发和管理,不同于其他房地产开发项目,目前该项目的用地尚为划拨用地,待项目开发完成后政府方面将负责完善相关建筑物的产权工作,该项目中约有6000平方米建筑面积的产权将按照约定转给苏州嘉业房地产开发有限公司,剩余约20000平方米的建筑面积的产权将由苏州市山塘历史文化保护区发展有限责任公司享有,苏州嘉业房地产开发有限公司在该公司中占有27%的股权。

(五)房地产开发业务流程图

■

第六节 本次交易合同的主要内容

一、关于与浙商集团及其一致行动人签署的《资产购买协议》

1、合同主体、签订时间

该《资产购买协议》的签约主体为浙商集团、国大集团、浙江食品公司、浙江烟糖公司、源源投资、天地实业、张民一和亚华控股;

该《资产购买协议》的签署时间为2008年4月28日。

2、标的资产

本次亚华控股拟购买的资产包括浙商集团持有的名城集团54.37%的股权、中凯集团64.25%的股权;国大集团持有的国际嘉业50%的股权、雄狮地产65%的股权和潍坊国大79%的股权;浙江食品持有的名城集团3.73%的股权;浙江烟糖持有的名城集团3.73%的股权;张民一持有的名城集团16%的股权;源源投资持有的名城集团22.17%的股权;天地实业持有的中凯集团35.75%的股权。

标的资产合计为名城集团100%的股权、中凯集团100%的股权、国际嘉业50%的股权、雄狮地产65%的股权和潍坊国大79%的股权。

3、交易价格及定价依据

本次亚华控股拟购买资产的作价是以2007年9月30日为基准日,经中锋资产评估有限责任公司评估,并经浙江国资委核准的评估后资产净值为依据。本次亚华控股拟向浙商集团购买资产的评估净值为153,282.83万元,拟向国大集团购买资产的评估净值为109,972.74万元, 拟向浙江食品公司购买资产的评估净值为2,515.61万元,拟向浙江糖酒公司购买资产的评估净值为2,515.61万元,拟向张民一购买资产的评估净值为10,790.83万元,拟向源源投资购买资产的评估净值为14,952.05万元,拟向天地实业购买资产的评估净值为64,886.51万元;上述拟购买资产合计作价358,916.19万元。

4、支付方式

本次亚华控股将以向浙商集团及其一致行动人等7名特定对象发行股份的方式,支付购买其所合法持有房地产业务资产的对价。

(一)新增股份的价格

本次向特定对象新增股份的价格确定为在2008年4月28日亚华控股董事会决议公告日前二十个交易日的均价(即2006年12月21日亚华控股股票停牌前二十个交易日的均价)3.79元/股的基础上溢价0.11元,为3.90元/股。

(二)新增股份的数量

亚华控股拟以向浙商集团及其一致行动人以3.90元/股的价格新增117,135万股人民币普通股作为购买其持有的房地产业务资产的对价。其中:

亚华控股将向浙商集团新增39,303万股人民币普通股;向国大集团新增28,198万股人民币普通股;向天地实业新增发行16,637万股人民币普通股;向源源投资新增3,833万股人民币普通股;向张民一先生新增2,766万股人民币普通股;向浙江食品公司新增645万股人民币普通股;向浙江烟糖公司新增645万股人民币普通股。

5、交割的时间安排

房地产业务资产于《框架协议》约定的资产注入日向相关工商登记机关递交办理房地产业务资产权属变更登记手续所需的所有文件;

亚华控股应在房地产业务资产交割完成后五日内,启动办理向浙商集团及其一致行动人发行股份的相关程序。

6、期间损益的安排

协议各方均同意并确认,在不与协议的条款与条件相抵触的前提下,基准日至资产注入日期间,拟购买资产产生的损益扣除评估增值影响因素后均由浙商集团及其一致行动人享有或承担;注入资产交付日后,基于注入资产产生的任何损益均由亚华控股享有或承担。

7、合同的生效条件

(一)浙商集团及其一致行动人取得或完成资产出售的下列事项:

(1) 浙商集团及其一致行动人各方的内部权利机关已通过决议,批准相关股权转让;

(2) 目标公司除浙商集团及其一致行动人以外的其他股东已经就相关目标股权转让作出了同意转让并放弃优先购买权的书面同意函,或在相关股东会决议中同意目标股权对外转让并放弃优先购买权;

(二)亚华控股的股东大会通过决议,并批准以下事项:

(1)收购目标股权;

(2)向浙商集团及其一致行动人发行对价股份;

(3)同意豁免浙商集团及其一致行动人的要约收购义务。

(三)目标股权的评估报告经浙江国资委核准或备案;浙江国资委批准本次相关的目标股权转让。

(四)证监会批准以下事项:

(1) 亚华控股向浙商集团及其一致行动人发行股份的方式收购浙商集团及其一致行动人持有的目标股权;

(2) 豁免浙商集团及其一致行动人向亚华控股其他股东发出全面收购要约的义务。

(五)亚华控股重大资产出售行为取得了证监会的核准,证监会核准了浙商集团及其一致行动人收购亚华控股3,696万股股份事宜,亚华控股相关股东会议审议通过了股权分置改革方案。

(六)《框架协议》已经具备全部生效条件。

二、关于与杭钢集团签署的《资产购买协议》

1、合同主体、签订时间

该《资产购买协议》的签约主体为杭钢集团和亚华控股;

该《资产购买协议》的签署时间为2008年4月28日。

2、标的资产

本次亚华控股拟购买的资产为杭钢集团持有的国际嘉业50%的股权。

3、交易价格及定价依据

本次亚华控股拟购买资产的作价是以2007年9月30日为基准日,经中锋资产评估有限责任公司评估,并经浙江国资委核准的评估后资产净值为依据。本次亚华控股拟向杭钢集团购买资产的评估净值为97,925.00万元。

4、支付方式

本次亚华控股将以向行钢集团发行股份的方式,支付购买其所合法持有国际嘉业50%股权的对价。

(一)新增股份的价格

本次向特定对象新增股份的价格确定为在2008年4月28日亚华控股董事会决议公告日前二十个交易日的均价(即2006年12月21日亚华控股股票停牌前二十个交易日的均价)3.79元/股的基础上溢价0.11元,为3.90元/股。

(二)新增股份的数量

亚华控股拟以向杭钢集团以3.90元/股的价格新增25,108万股人民币普通股作为购买其持有的国际嘉业50%股权的对价。

5、交割的时间安排

房地产业务资产于《框架协议》约定的资产注入日向相关工商登记机关递交办理房地产业务资产权属变更登记手续所需的所有文件;

亚华控股应在房地产业务资产交割完成后五日内,启动办理向杭钢集团发行股份的相关程序。

6、期间损益的安排

协议各方均同意并确认,在不与协议的条款与条件相抵触的前提下,基准日至资产注入日期间,拟购买资产产生的损益扣除评估增值影响因素后均由杭钢集团享有或承担;注入资产交付日后,基于注入资产产生的任何损益均由亚华控股享有或承担。

7、合同的生效条件

(一)杭钢集团取得或完成资产出售的下列事项:

(1) 杭钢集团的内部权利机关已通过决议,批准相关股权转让;

(2) 目标公司除杭钢集团以外的其他股东已经就相关目标股权转让作出了同意转让并放弃优先购买权的书面同意函,或在相关股东会决议中同意目标股权对外转让并放弃优先购买权;

(二)亚华控股的股东大会通过决议,并批准以下事项:

(1)收购目标股权;

(2)向杭钢集团发行对价股份;

(3)豁免浙商集团及其一致行动人的要约收购义务。

(三)目标股权的评估报告经浙江国资委核准或备案;浙江国资委批准本次相关的目标股权转让。

(四)证监会批准以下事项:

(1) 亚华控股向杭钢集团发行股份的方式收购杭钢集团持有的目标股权;

(2) 豁免浙商集团及其一致行动人向亚华控股其他股东发出全面收购要约的义务。

(五)亚华控股重大资产出售行为取得了证监会的核准,证监会核准了浙商集团及其一致行动人收购亚华控股3,696万股股份事宜,亚华控股相关股东会议审议通过了股权分置改革方案。

(六)《框架协议》已经具备全部生效条件。

三、关于资产出售协议

1、《乳业及实业资产收购协议》

(一)合同主体、签订时间

该《乳业及实业资产收购协议》签约主体为中信卓涛和亚华控股;协议的签署日期为2008年4月28日。

(二)交易价格及定价依据

(1)拟购买资产的构成

拟购买资产包括乳业子公司100%的股权和实业子公司100%的股权。

乳业子公司持有湖南亚华乳业有限公司100%的股权、湖南亚华宾佳乐乳业有限公司100%的股权、湖南培益乳业有限公司100%的股权、湖南亚华南山乳品营销有限公司100%的股权以及其他乳业类资产。

实业子公司持有多伦龙达草业发展有限公司100%的股权、湖南亚华岳州市场发展有限公司100%的股权、亚华国际贸易有限公司83.3%的股权、亚华大酒店有限公司39.89%的股权以及其他实业类资产。

(2)拟购买资产的作价

亚华应依据中国法律聘请资产评估机构对目标资产进行评估。在符合中国法律(包括国有资产评估及转让的相关规定)及本协议规定的前提下,中信卓涛就本次交易向亚华支付总计574,196,000 元人民币。

(三)支付方式

本协议经双方签署后30日内,双方应在双方约定的银行共同开立一个共管银行账户。

收购方须于交割日以电汇方式,或双方可能约定的其它方式,一次以人民币或其他等值货币向共管账户支付收购价款。

(四)交割的时间安排

交割日为以下之任何及全部条件均得以满足或、经收购方免除后第[45]日:

(1)获得相关法律就本次交易所规定的所有批准,包括须从中国相关商务部门、工商部门、证券监督管理部门、国有资产监督管理部门及其它政府机关获得的批准;

(2)工商部门已基于本次交易向收购方全资子公司颁发营业执照;

(3)附件一所列之全部及任何知识产权已依相关法律转让给收购方或依据收购方之要求及相关法律转让给收购方全资子公司,且该种转让已依相关法律获得所有必要批准并生效,包括中国国家工商总局商标局已就任何及全部相关商标权转让予以核准及中国国家知识产权局专利局已就任何及全部相关专利权转让予以核准,并予以相关公告,且收购方或,视收购方之具体要求,收购方全资子公司已就全部及任何该种知识产权依相关法律享有全部权利,且亚华、目标公司、亚华或目标公司任何下属企业或任何第三方均不再以任何方式就任何该种知识产权享有任何权利;

(4)亚华、目标公司及其各自相关下属企业均已履行并遵守本协议规定的其在交割日前须履行或遵守的义务及承诺,且亚华、目标公司及其各自相关下属企业均没有违反本协议的其它规定;

(5)自基准日起至交割日,与目标资产相关的财务状况、经营状况、权利、义务或前景均未发生重大不利影响的变化;及

(6)提交商务部门申请的任何及全部其它条件在交割日均继续得以满足。

(五)竞业禁止

收购方全资子公司依中国法律设立后,除非经收购方事先书面同意,亚华不得,且亚华须保证亚华任何下属企业均不得,直接、间接、自行、与任何第三方合作、通过任何第三方或以任何其它方式(包括提供任何咨询或任何其它协助)从事与奶粉及其它乳制品、婴幼儿食品及其它食品、饮用水及饮料的生产及销售相关的任何活动。

(六)合同的生效条件

本协议依相关法律获得中国商务部门批准,并依相关法律获得所有其它批准,包括须从中国相关证券监督管理部门、国有资产监督管理部门、工商部门及其它政府机关获得的批准后生效。

2、《关于湖南亚华控股集团股份有限公司生物制药资产的出售协议》

(一)合同主体与签订时间

本次生物制药资产的《资产出售协议》签约主体为农业集团和亚华控股;协议的签署日期为2008年4月28日。

(二)交易价格及定价依据

(1)拟出售资产的构成

本次拟购买的生物制药资产包括湖南亚泰生物发展有限公司100%股权、湖南亚华种业股份有限公司生物药厂的全部资产、负债(不包括生物药厂对亚华控股的净额为6,616.88万元应收款项)。

(2)拟出售资产的作价

根据湘资评估出具的《资产评估报告》,以上拟出售的生物制药资产按照评估后资产净值作价,总价款为16,259.55万元。

(三)支付方式

农业集团在《股权转让协议》规定的标的股份过户办理日前十个工作日代替亚华控股偿还其在光大银行的贷款本金及利息;在前述标的股份过户办理日前三个工作日向亚华控股支付扣除代偿光大银行债务和款项冲抵后的剩余生物制药资产收购价款。

(四)交割的时间安排

协议生效后三十日内,有农业集团和亚华控股共同负责办理本次转让必需的工商变更登记和资产过户手续。

(五)期间损益的安排

自评估基准日2007年9月30日起,最终确定的交易标的所产生的损益完全归农业集团所有,若本次交易终止则评估基准日后的损益仍归亚华控股所有。

(六)与资产相关的人员安排

生物制药资产相关的人员全部有农业集团承接,亚华控股将与上述人员解除劳动合同,并根据相关法律法规承担上述人员因解除劳动合同而在亚华控股及其所属单位实际工作期间应得的补偿,除此之外亚华控股不再承担其他任何费用或补偿、安置成本。

(七)合同的生效条件

(1)生物制药资产的评估报告经国资管理部门核准或备案;

(2)亚华控股临时股东大会审议通过本次交易行为;

(3)农业集团董事会审议通过本次购买生物制药资产;

(4)湖南国资委批准本次农业集团购买生物制药资产的行为;

(5)本次重大资产重组行为获得中国证监会的批准。

3、《房地产转让协议》

(一)合同主体与签订时间

本次房地产转让的《资产出售协议》签约主体为农业集团和亚华控股;协议的签署日期为2008年4月28日。

(二)交易价格及定价依据

(1)拟出售资产的构成

本协议项下出售的房产(以下称“标的房产”)共有6张产权证,编号分别为长房权证芙蓉字第00051498号、长房权证芙蓉区字第00051497号、长房权证芙蓉字第00053681号、长房权证芙蓉字第00053683号、长房权证芙蓉字第00051499号以及长房权证芙蓉字第00053682号。

(2)拟出售资产的作价

双方同意以评估报告载明的评估结果(需经国资管理部门的核准/备案)作为本次资产转让的作价参考依据,标的房产的评估值为人民币1,454.41万元,双方协商标的房产转让价格为人民币1,454.41万元(大写:壹仟肆佰伍拾肆万肆仟壹佰圆整)。

(三)支付方式

支付方式:鉴于乙方对甲方享有与本协议项下交易价款数量相应的债权,本协议的交易价款由甲乙双方冲账结算。

(四)交割安排

本协议生效之日为标的房产的管理权移交日。管理权移交日前,标的房产的权利和义务、风险、损益及责任由甲方享有和承担,自管理权移交日起,该标的房产的权利和义务、风险、损益及责任由乙方享有和承担。

第七节 本次交易的合规性分析

本次重大资产出售和重大资产购买符合《中华人民共和国公司法》、《中华人民共和国证券法》以及《深圳证券交易所股票上市规则》等法律法规的规定,并符合105号文的相关规定。

一、本次交易完成后,本公司业务符合相关政策法规

本次交易完成后,本公司的主营业务将由农作物种子、种苗、畜禽良种、乳制品、医用中间体、兽药、鱼药、农药、饲料、饲料添加剂等农产品的生产和销售变更为房地产开发与销售业务。自1998年以来,随着国民经济再度进入一个快速增长期,居民收入的快速增加、住房货币化改革与城市化的加速促进了房地产行业的快速发展,行业景气度不断提升。目前房地产行业在固定资产投资与GDP中所占比例逐渐上升,房地产业已成为国民经济的支柱产业。因此,本次交易完成后,本公司业务符合国家长远的产业政策。且不存在违反有关环境保护、土地管理、反垄断等法律和行政法规的规定。

二、本次交易完成后,本公司仍具备股票上市条件

本次交易存在本公司向浙商集团及其一致行动人和杭钢集团发行股票的情形,本次交易及股权分置改革完成后,本公司的总股本达到144,335.32万股,其中:浙商集团及其一致行动人持有95,319.81万股,占发行完成后上市公司总股本的66.04%;亚华控股财务总监易华持有4800股;其他持有上市公司股份比例低于10%的股东及其一致行动人合计持有23,907.51万股,占发行完成后上市公司总股本的16.56%。根据《深圳证券交易所股票上市规则》和《关于<深圳证券交易所股票上市规则>有关上市公司股权分布问题的补充通知》的规定,持有上市公司股份比例低于10%的社会公众股东合计持股比例高于上市公司总股本的10%,因此本次交易完成后,本公司具备继续上市的条件。

三、本次交易不存在损害本公司和全体股东利益的其他情形

本次交易依法进行,由本公司董事会提出方案,聘请有关中介机构出具审计、评估、法律、独立财务顾问等相关报告,并按程序报有关监管部门审批。在交易中涉及到关联交易的处理遵循公开、公平、公正的原则并履行合法程序,有关关联方将在股东大会上回避表决,以充分保护全体股东,特别是中小股东的利益,整个交易过程不存在损害上市公司和全体股东利益的其他情形。

本次发行新股的定价按照市场化的原则,在本公司董事会决议公告本次购买事宜前二十个交易日股价的平均值3.79元/股的基础上溢价0.11元/股,即3.90元/股,定价公允、合理,没有损害公司非关联股东的利益。

公司独立董事对此发表了独立董事意见,认为“公司本次交易完成后,公司主营业务将由农作物种子、种苗、畜禽良种、乳制品、医用中间体、兽药、鱼药、农药、饲料、饲料添加剂等农产品的生产和销售业务变更为房地产开发与销售业务,改善了公司资产质量、提高了公司盈利能力,有利于提高公司的核心竞争力,有利于公司长远、持续发展”。

四、本次交易涉及的资产产权清晰,不存在债权债务纠纷的情况

(一)拟购买资产

根据本公司与浙商集团及其一致行动人和杭钢集团签署的《资产购买协议》,浙商集团及其一致行动人和杭钢集团保证对本次转让的国际嘉业100%的股权、中凯集团100%的股权、名城集团100%的股权、雄狮地产65%的股权、潍坊国大79%的股权具有合法的所有权和处置权,在该等股权资产上不存在产权纠纷或潜在争议,该等股权资产上未有冻结、查封或者设定质押或其他任何第三方权益的情形,能够在约定的期限内办理完毕权属转移手续。

(二)拟出售资产

截至本报告书出具之日,本次交易中拟出售的资产均为本公司合法持有,该等资产的转让已获得有权机关的批准,本次出售的部分资产为本公司债务提供担保抵押,根据本次交易的安排,上市公司通过出售资产将获得足额的现金,用以清偿上市公司中未随资产出售的债务,因此,随着交易的实施部分出售资产的权利限制将同时解除。

根据《框架协议》的约定,中信资本投资承诺负责通过上述资产出售、债务清偿与债务转移等合法方式,将亚华控股清理成为除保留8000万元现金外,不再有任何其他资产、负债和人员。

五、本次交易完成后,本公司具备持续经营能力

本次交易完成后,本公司的资产规模增大,盈利能力显著提高。对比公司2007年12月31日经审计的《审计报告》和本次交易完成后的《备考财务报表审计报告》,公司净资产由-0.89亿元增加至46.48亿元;

根据利安达事务所对亚华控股完成本次重组后所出具的利安达专字[2008]第A1178号《2009年度合并盈利预测审核报告》,2009年将实现主营业务收入752,062.48万元,调整前实现净利润129,055.20万元,调整后实现净利润47,086.78万元。亚华控股的主营业务收入水平较07年增长约3.7倍,净利润水平较07年调整前增长约14.78亿元,调整后增长约6.58亿元。

本次交易完成后,本公司将合法拥有相当数量正在开发的房地产项目及待开发的土地储备,此外公司还将通过市场化的方式持续获得优良的土地资源,以保证公司的长期发展。因此,在本次交易完成后,本公司不存在因违反法律、法规和规范性文件而导致公司无法持续经营的情形,公司自身持续经营的能力将得到改善和加强。

六、关于本公司最近一期审计报告的情况

2008年4月21日,开元事务所出具了对本公司2007年度经营状况的开元信德湘审字(2008)第226号《审计报告》,该审计报告认为亚华控股公司财务报表已经按照企业会计准则的规定编制,在所有重大方面公允反映了亚华控股公司2007年12月31日的财务状况以及2007年度的经营成果和现金流量。

同时,开元事务所在审计报告中作出强调性事项说明:“提醒财务报表使用人关注,正如财务报表附注十一所述,亚华控股公司已经资不抵债,主要的财务指标显示其财务状况严重恶化;亚华控股公司银行贷款中,存在大量的逾期贷款;同时亚华控股公司对外担保大多引起诉讼。上述事项已对亚华控股公司持续经营能力产生重要影响。虽然亚华控股公司已在财务报表附注十一中披露了拟采取的改善措施,但上述措施的实施结果难以确定。因此亚华控股公司的持续经营能力存在重大不确定性。本段内容并不影响已发表的审计意见”。

本次交易完成后,本公司通过资产出售和债务清偿、转移的方式将成为除保留8000万元现金外无任何资产、负债、人员的壳公司,与此同时,本公司通过向特定对象发行股份的方式,购买浙商集团及其一致行动人和杭钢集团所拥有的房地产业务资产,成为一家以房地产开发与销售为主营业务的上市公司,根据利安达事务所为本次交易完成后本公司出具的利安达专字(2008)第A1178-2号《备考财务报表审计报告》和利安达专字(2008)第A1178号《盈利预测审核报告》,本次交易完成后本公司的总资产将达到1,521,965.34万元,负债总额达到968,514.25万元,股东权益合计553,451.09万元,资产负债率达到63.64%;本次交易完成后本公司2009年将实现营业收入752,062.48万元,实现净利润54,983.46亿元,其中归属母公司的净利润47,086.78万元,本公司的资产质量和盈利能力都将得到大幅度改善。

通过本次交易上述《审计报告》中的强调性说明事项的影响将得以消除。

七、本次交易符合《上市公司收购管理办法》的有关规定

本次交易中,浙商集团将受让农业集团持有亚华控股的2,000万股国有法人股,浙商集团的控股子公司国大集团将受让农业集团持有亚华控股的1,696万股国有法人股;若本公司流通股股东每10股获得非流通股股东安排的2股对价的股权分置改革方案得以实施,浙商集团和国大集团将分别送出218.18万股和185.01万股;同时亚华控股将向浙商集团及其一致行动人新增92,027万股,上述交易完成后浙商集团及其一致行动人将持有亚华控股66.04%的股份,构成对亚华控股的收购,根据《上市公司收购管理办法》第六十二条第三款之规定,在获得亚华控股临时股东大会批准后,浙商集团将向中国证监会提出豁免要约收购义务的申请。

第八节 发行股份情况

一、发行股份的价格及定价原则

本次非公开发行股票的价格是在亚华控股第三届董事会第三十次会议决议公告日前二十个交易日(2006年12月21日公司股票停牌日前二十个交易日)公司股票交易均价3.79元/股的基础上溢价0.11元/股,即3.90元/股。

二、拟发行股票的种类和面值

本次发行的股票为境内上市人民币普通股(A)股,每股面值人民币1元。

三、拟发行股份的数量和比例

本次非公开发行股票数量为117,135万股,发行完成后亚华控股的总股本将达到144,335.32万股,本次拟发行股份的数量占发行后总股本的81.15%。

四、锁定期安排及承诺

本次非公开发行股票的锁定期按照中国证监会的有关规定:浙商集团及其一致行动人承诺本次所获得的股份在发行结束之日起三年内不转让,杭钢集团承诺本次所获得的股份在发行结束之日起一年内不转让。

五、股份发行后财务数据变化情况

根据开元事务所出具的开元所股审字(2007)第006号《2006年度审计报告》、利安达事务所出具的利安达专字(2008)第A1178-2号《备考财务报表审计报告》、利安达专字(2008)第A1178号《合并盈利预测审核报告》,本次交易完成前后上市公司主要财务指标变化情况如下:

■

注:1、表中方案实施前相关财务指标采用2007年12月31日经审计的年报数据;

2、方案实施后资产负债数据来自基准日(即2007年9月30日)考虑评估增值情况下的模拟资产负债表,损益相关数据来自2009年考虑评估增值情况下的亚华控股备考盈利预测审核报告;

3、调整前指本次注入资产未考虑评估增值情况下上市公司的净利润和每股收益,调整后指注入资产考虑评估增值因素影响下上市公司的净利润和每股收益。

根据上述测算,本次交易完成后,本公司股本规模和总资产规模分别增加430.64%和1078.74%,在公司资产规模增加的同时,公司的盈利能力也得到大幅提升,预测本公司2009年主营业务收入和净利润分别达到75.21亿元和12.91亿元,每股净资产从2007年末的-0.33元增厚到3.22元,调整前每股收益增厚1.58元,调整后每股收益增厚1.02元。资产负债率下降了42.72%,公司整体基本面得到极大改善。

六、股权结构及控制权变化情况

本次交易包括存量股权转让、股改送股和新增股份认购等事项,上述事项完成后将引起公司股权结构及控制权的变化,具体情况如下:

(一)存量股份转让

2008年4月28日,浙商集团、国大集团、中信丰悦与农业集团签订《股份转让协议》,农业集团将其持有的亚华控股2,000万股国有法人股转让给浙商集团,该股份转让完成后,浙商集团直接持有亚华控股的股份数量占目前总股本的7.35%;农业集团将其持有的亚华控股1,696万股国有法人股转让给浙商集团的控股子公司国大集团,该股份转让完成后,浙商集团将通过国大集团间接持有亚华控股的股份数量占目前总股本的6.24%。

同时,根据《股份转让协议》,农业集团将其持有的亚华控股3,000万股国有法人股转让给中信丰悦,该股份转让完成后,农业集团将仅持有亚华控股200万股国有法人股。

另外,根据中信丰悦控股的中信和创与南山牧场于2008年4月28日签署的《股份转让协议》(非释义中所指),南山牧场将其持有的亚华控股3,000万股国有法人股转让给中信和创,该股份转让完成后,南山牧场将仅持有亚华控股696万股国有法人股。

本次转让前后亚华控股的股东情况为:

■

注:上表中股份转让完成前,原中信信托受让农业集团股份事项已终止,假定其他已经公告的股份转让行为均已完成;

(二)股改送股

2008年4月28日,亚华控股推出股权分置改革方案,亚华控股流通股股东每10股将获得由非流通股股东安排的2股对价,为此非流通股股东将合计安排对价1920万股。

本次股权分置改革前后亚华控股的股东情况为:

■

(三)新增股份认购

2008年4月28日,浙商集团及其一致行动人和杭钢集团分别与亚华控股签订了《资产购买协议》,亚华控股拟以向浙商集团及其一致行动人和杭钢集团新增117,135万股人民币普通股作为支付对价,购买浙商集团及其一致行动人和杭钢集团所合法拥有的房地产业务资产。

本次向特定对象发行股份购买资产完成后亚华控股总股本将达到144,335.32万股;

浙商集团及其一致行动人合计持有亚华控股的股份数量为95,319.81万股,占新增股份完成后总股本的66.04%;

浙商集团通过直接或间接的方式拥有和控制亚华控股的股份数量为72,083.81万股,控制新增股份完成后亚华控股的49.94%股权,成为绝对控股股东。

本次新增股份前后亚华控股的股本情况为:

■

注:上表中新增股份完成前,中信信托受让农业集团股份事项已终止,中信方面已重新签署股份转让协议,分别受让农业集团持有的亚华控股3,000万股国有法人股,和南山牧场持有的亚华控股3,000万股国有法人股,假定其他已经公告的股份转让行为均已完成;

第九节 本次交易定价的合理性分析

一、本次交易定价的依据

1、评估机构的独立性

(一)中锋评估

中锋评估接受浙商集团的委托,根据国家有关资产评估的规定,本着独立、客观、公正、科学的原则,对本次拟购买的国际嘉业、中凯集团、名城集团、潍坊国大、陕西雄狮五家子公司进行了评估。中锋评估的评估人员按照必要的评估程序对委托评估的资产实施了实地查勘、市场调查与询证,并按照公认的资产评估方法对标的资产进行评估,并出具了《资产评估报告书》。

同时,中锋评估及注册资产评估师出具承诺:中锋评估及参加评估工作的全体人员与资产投资各方之间无任何特殊利害关系,评估人员在评估过程中恪守职业道德和规范,并进行了充分努力;评估工作未受任何人为干预并独立进行。

(二)中企华评估

中企华评估接受亚华控股的委托,根据国家有关资产评估的规定,本着独立、公正、科学和客观的原则及必要的评估程序,对纳入本次评估范围的湖南亚华控股集团股份有限公司乳业板块所涉及的相关资产及负债和其他实业资产进行了评估。

同时,中企华评估出具承诺函:本次评估工作未受任何人为干预并独立进行。

(三)湘资评估

湘资评估接受农业集团的委托,根据国家关于资产评估的有关规定,本着独立、客观、公正、科学的原则,按照公认的资产评估方法对生物制药资产和部分其他部分实业资产进行了评估。在本次评估过程中,评估人员对纳入本次评估范围的资产和负债进行了必要的勘察核实,对亚华生物提供的财务资料和其他相关评估资料进行了必要的验证审核,履行了公认的其他必要评估程序,出具了《资产评估报告书》。

同时,资产占有方湖南亚华控股集团股份有限公司生物药厂承诺不干预评估工作。湘资评估出具承诺函:本次评估涉及评估的资产清查、核实全面、准确对所出具的资产评估报告承担相应的法律责任。

鉴此,本次重大资产出售与购买的标的资产评估机构具备独立性。

2、评估方法、评估目的及定价

(一)房地产业务资产

(1)评估目的

为浙商集团及其一致行动人和杭钢集团以所持有房地产业务股权资产重组上市公司、定向增发股票之对价提供市场价值参考意见;

(2)评估方法

中锋评估本次对拟购买的房地产业务资产采用了成本加和法与收益法进行评估;

中锋评估在对拟购买的房地产业务资产进行评估时,两种评估方法的评估结果非常接近,相互验证。由于未来市场状况存在较大的不确定性,根据谨慎性原则,经过综合分析,最终选择成本加和法评估结果作为拟购买的房地产业务资产的评估价值。该方法的选取也符合房地产行业评估的常用方法。

(二)乳业资产

(1)评估目的

为亚华控股转让其与乳业板块相关的部分资产和负债,以评估后净资产的公允价值作为此次转让价值的参考依据;

(2)评估方法

中企华评估本次对拟出售的乳业资产采用了资产基础法和收益法两种方法进行评估;

中企华在对乳业资产进行评估时,认为采用收益法的评估结果更符合本次经济行为对应评估对象的价值内涵,因此其报告采用收益法的评估结果作为最终结果,供报告使用者参考。

(三)其他实业资产(非乳业板块部分资产和负债)

(1)评估目的

为亚华控股转让其他实业资产,以评估后净资产的公允价值作为此次转让价值的参考依据;

(2)评估方法

由于涉及转让的其他实业资产只是单一的资产和相关负债,不含具体业务,所以不具备收益法评估条件,同时也不具备整体采用市场法评估的条件,所以中企华评估本次对拟出售的其他实业资产只采用了资产基础法进行评估。

(四)生物制药资产

(1)评估目的

为满足农业集团收购生物制药资产的需要,对生物制药相关的资产和负债进行评估,评估结果为该经济行为提供价值参考依据。

(2)评估方法

湘资评估本次对拟出售的生物制药资产只采用了资产基础法进行评估。对于资产基础法,根据不同资产类别,分别采用不同的具体评估方法

二、本次交易定价的公平合理性分析

1、可比交易的估值分析

经利安达事务所审计,本次拟购买资产的账面净资产合计91,441.09万元;经中锋评估的资产评估,本次拟购买资产评估后的净值合计456,841.19万元,资产评估增值额365,400.10万元,评估增值率为399.60%;

资产评估增值额与合并报表下归属母公司所有者权益合计相比较,评估增值率为363.37%;

资产评估增值额与拟购买资产合并报表资产总额合计相比较,评估增值率为33.66%(其中未考虑合并报表中少数股东权益对资产总额的影响)。

近期市场可比交易情况

单位:万元

■

■

与上述新增股份购买房地产业务资产的交易相比,本次资产评估的增值率水平低于近期A股市场房地产资产注入的平均增值率水平,略高于剔除苏宁环球案例后的平均增值率水平,但考虑本次注入房地产业务资产中项目及土地储备较为充足,资产未来盈利能力较强,该增值率水平有相应的合理性,同时注入房地产业务资产的负债率较高,财务杠杆运用充分,也是导致净值增值率较高的直接原因。

综合考虑上述因素,本次交易中的资产定价符合本公司利益,有利于保护上市公司全体股东的根本利益。

2、可比公司的估值分析

本次拟购买的资产为房地产开发公司的股权,国内资本市场房地产行业中主要上市公司的近期估值情况如下(为便于比较,统一选取截至2008年4月23日的最新数据):

■

注:1、上表中同行业可比公司市净率指标中净资产选取的数据为截至2008年4月23日最新报告期的净资产,2008年动态市盈率中的盈利指标源自行业分析师对08年各可比公司盈利预测的平均值,上表中所有数据均来自WIND资讯;

2、本公司的市净率指标中净资产数据来自利安达信隆事务所对拟购买资产截至2007年9月30日审计的母公司净资产加总数据;

3、本公司动态市盈率是指本次拟购买资产的评估作价除以经利安达信隆事务所审核的拟购买资产2008年盈利预测数据。

根据上述分析,本次交易公司拟购买资产的市净率近似等于目前主要房地产上市公司的平均市净率水平,但是本次交易拟购买的房地产业务资产盈利能力较强,其市盈率远低于目前房地产类上市公司的市盈率,可见本次交易充分保护了本公司全体股东尤其是中小股东的利益。

3、本次新增股份定价的合理性分析

本次发行新股遵循了市场化定价原则,参考2006年12月21日公司股票停牌前二十个交易日(即公司此次关于重大资产重组议案的第三届第三十次董事会前20个交易日)股价的平均值3.79元/股,并在此基础上每股溢价0.11元作为本次新股发行价,最终发行价确定为3.90元/股,充分保护了公司原有股东的利益,同时也符合《上市公司证券发行管理办法》关于非公开发行股票价格的相关规定。

第十节 本次交易对本公司的影响

一、本次交易前本公司财务状况和经营成果的讨论与分析

1、主营业务收入、主营业务利润按行业、产品分布的构成情况:

本次交易前,本公司主营业务为农作物种子、种苗、牧草良种、禽畜良种、乳制品、非酒精饮料、医用中间体、兽药、鱼药、农药、饲料及添加剂等农业相关产品的生产和销售,2007年度本公司收入、利润构成情况如下:

单位:(万元)

■

主营业务、主营业务盈利能力变动原因为本公司于2007年9月份将种子业务转让,使种子销售收入比上年下降了61.11%。

2、主营业务收入、主营业务利润按地区分布的构成情况

(单位:万元)

■

3、财务指标变化情况

(单位:元)

■

4、财务指标变化原因分析

(一)总资产减少主要是本期转让子公司合并范围缩小及处置资产所致;

(二)股东权益减少主要本期亏损所致;

(三)营业费用增加主要是本公司为增加乳品市场份额,加大了广告宣传及市场费用投入所致;

(四)净利润及归属于上市公司股东的净利润减少主要是本期除乳业盈利外其他子公司均发生亏损以及计提较大额度的资产减值损失所致;

(五)经营活动产生的现金流量减少主要是本期广告宣传及促销力度加大导致现金流出所致。

二、亚华控股的资产出售及债务重组情况

根据本公司与浙商集团和中信资本投资签署的《框架协议》,本公司将分别通过向中信卓涛和农业集团出售乳业资产、其他实业资产和生物制药等全部资产的方式获得现金,清偿、解除或转移除随上述出售资产转移债务外的全部负债,使亚华控股成为除保留8000万元现金外无其他任何资产、负债、人员的“净壳”公司。

1、亚华控股有息债务的重组情况

截至目前,本公司合并报表范围内对银行等金融机构的有息债务金额合计81,120.33万元,具体构成如下:

■

根据上表统计,在本次亚华控股重组过程中,36,420.30万元的有息债务将随出售资产转移,由新的主体承接;另有44,700.03万元的有息债务将由上市公司以现金方式清偿。

上述债务中本公司已经与中国农业银行长沙市城中支行、中国建设银行股份有限公司长沙天心支行、中国建设银行股份有限公司长沙华兴支行、中国工商银行股份有限公司湖南省分行达成了债务重组协议。

2、亚华控股担保债务的重组情况

截至目前,本公司对外提供的担保合计33,416万元,其中主要是过往为“鸿仪系”的关联公司提供担保,上述债务人已经不具备债务偿还能力,债权人已经向本公司提出履行担保责任的要求,具体情况如下:

■

注:本公司为亚华大酒店提供2100万元银行贷款所提供了担保,亚华大酒店以其酒店房产作为抵押物后本公司担保责任自动解除。

本公司为洞庭水殖5000万元银行贷款所提供了担保,截至目前担保余额为3900万元,根据约定洞庭水殖将以资产抵押的方式替代本公司为其提供的担保,相关手续正在办理过程中。

根据上表统计,在本次亚华控股重组过程中,为解除上市公司为第三方提供的担保责任,亚华控股需要偿还债权银行18,874.75万元。

3、有息债务及担保债务的清偿与解除

根据以上有息债务和担保债务的重组安排,亚华控股本次重组中将以现金方式清偿44,700.03万元有息债务;以现金清偿18,874.75万元的方式解除亚华控股的担保责任;合计现金清偿金额为63,574.78万元。

另由出售资产的购买方承接36,420.30万元有息债务。

4、拟出售资产的作价情况

(一)乳业资产的作价

经过开元事务所和中企华评估对乳业资产进行的审计、评估,乳业资产审计后账面净值4,667.88万元,评估后账面净值26,962.59万元,根据中信卓涛与本公司签订的《资产出售协议》,乳业资产原则按照评估净值作价,但由于审计、评估基准日后本公司与相关债权银行就乳业资产相关的银行债务陆续达成正式的《债务重组协议》,因此根据该协议在已有审计、评估结果的基础上对作价进行调整,具体情况如下:

根据本公司与工商银行湖南省分行达成的《债务重组协议》,未包含在乳业资产中的公司本部在工商银行长沙五一路支行19,506万元银行贷款中的15,604.8万元将由中信资本控股收购乳业资产后设立的新的乳业公司承接;乳业资产中已包含的南山分公司在工商银行城步支行7,600万元银行贷款中的1,520万元银行贷款需由本公司在资产出售后以现金全额清偿;

根据本公司与建设银行华兴支行达成的《债务重组协议》,未包含在乳业资产中的本公司本部在建设银行华兴支行9,183.83万元银行贷款中的7,120万元将由中信资本控股收购乳业资产后设立的新的乳业公司承接;

南山分公司在农业银行城步支行6,680万元银行贷款已包含在乳业资产中,但目前尚未能与债权银行签署《债务重组协议》,因此该银行贷款需要由本公司在资产出售后以现金全额清偿。

根据上述《债务重组协议》本次拟出售的乳业资产中已纳入评估范围的工行城步支行1,520万元贷款、民生银行武汉分行2,645万元贷款和农业银行城步支行6,680万元贷款将由亚华控股以出售资产所获得的现金进行清偿,因此乳业资产作价在评估净值的基础上需加上以上两笔债务,即37,807.59万元;

同时乳业资产将另承接(随之转移)工商银行五一路支行15,604.8万元贷款和建设银行华兴支行7,120万元贷款,即中信卓涛承债式收购,合计承担乳业资产相关负债22,724.8万元。

最终中信卓涛收购乳业资产的作价金额为15,082.79万元

(二)其他实业资产包一的作价

经过开元事务所和中企华评估对其他实业资产包一的审计、评估,其他实业资产包一审计后账面净值13,056.22万元,评估后账面净值28,116.55万元,根据中信卓涛与本公司签订的《资产出售协议》,其他实业资产包一原则上按照评估净值作价,但由于审计、评估基准日后本公司与相关债权银行就其他实业资产包一相关的银行债务达成正式的《债务重组协议》,因此根据该协议在已有审计、评估结果的基础上对作价进行调整,具体情况如下:

根据本公司与建设银行天心支行达成的《债务重组协议》,其他实业资产包一中已包含的南山乳品营销公司在建设银行天心支行3,440万元银行贷款中的688万元需要由本公司在资产出售后以现金全额清偿。

根据上述《债务重组协议》本次拟出售的其他实业资产包一中已纳入评估范围的建设银行天心支行688万元银行贷款将由亚华控股以出售资产所获得的现金进行清偿,因此其他实业资产包一作价在评估净值的基础上需加上以上该笔债务,即28,804.55万元。

(三)其他实业资产包二的作价

经过开元事务所、南方民和事务所和中企华评估、湘资评估对其他实业资产包二的审计、评估,其他实业资产包二审计后账面净值5,447.13万元,评估后账面净值6,915.38万元,根据中信卓涛与本公司签订的《资产出售协议》,其他实业资产包二原则上按照评估净值作价。

(四)拟出售资产的作价合计

■

根据上表,本公司重组中拟出售资产合计作价73,679.15万元,其中:乳业资产、其他实业资产包一、其他实业资产包二、亚华生物制药厂内部往来款合计作价57,419.60万元,中信卓涛将以现金方式向本公司购买上述资产;生物制药资产作价16,259.55万元,农业集团将以现金方式向本公司购买该资产。

5、资产出售与债务清偿

根据目前拟出售资产的审计、评估及作价情况,结合本公司有息债务和担保债务的重组安排,本公司通过本次重大资产出售将获得合计约73,679.15万元现金,而本公司清偿或解除有息债务和担保债务合计需要现金约63,574.78万元,由此可见,本次重大资产出售完成后,亚华控股的全部有息债务和担保债务将能够得以清偿和解除。

三、本次交易标的行业特点和经营情况的讨论与分析

本次交易完成后公司将进入房地产开发业务领域,现就本次重大资产重组后公司所处的房地产行业相关的业务与技术进行必要的讨论与分析。

下文中的“本公司”是指重组完成后的上市公司。

1、房地产行业概况和业务特点

(一)行业管理体制

目前,我国房地产行业宏观管理的职能部门是国家建设部,主要负责产业政策、质量标准和行业规范的制定。中国房地产行业协会则承担行业引导和服务职能,主要负责行业自律,为社会和会员企业提供服务。

我国各地政府对房地产项目开发管理的主要机构是各地方发展与改革委员会、各级建设委员会、国土资源管理部门、房屋交易管理部门、环保部门、交通部门、规划管理部门等,他们主要负责对房地产项目开发建设的行政性审批。

房地产行业的管理主要是针对房地产项目的管理,从土地获取到建设开发,直至房屋销售都有一套较为严格的管理程序。

针对具体项目而言,房地产企业通常通过当地土管部门进行的土地招、拍、挂程序获取土地;在取得《国有土地使用证》后,上报地方发展与改革委员会,获取固定资产投资项目、可行性研究计划进行核定和立项批复;同时上报地方规划委员会,获取关于项目的选址和规划意见的批复,及获得核发的《建设用地规划许可证》和《建设工程规划许可证》;在取得立项、规划的批复手续,并完成工程的招投标后,上报地方建设委员会,以获得《建设工程施工许可证》;在此期间还需将环境评估、绿化评估、交通评估、人防评估等分别报送相关主管部门进行核准、批复。

《国有土地使用证》、《建设用地规划许可证》、《建设工程规划许可证》及《建设工程施工许可证》,四证齐全即可进行项目的开工建设。在项目建设达到规定程度后,可向地方建设委员会申请办理《商品房预售许可证》,将产品推入市场,实现销售或预售。最终待工程建设完毕,申报竣工验收后,申请核发《房屋所有权证》。

(二)房地产行业相关法律法规

我国现行有关房地产行业的法律主要有《中华人民共和国土地管理法》、《中华人民共和国城市房地产管理法》和《中华人民共和国城市规划法》等,已基本形成了从土地出让、开发建设、房屋销售到物业管理等包括房地产开发各个环节的法律、法规体系,行业运行有法可依。

| 所属 主体 | 编号 | 项目名称 | 开发主体 | 国有土地使用权证 | 建设用地规划许可证 | 建设工程规划许可证 | 建筑工程施工许可证 | 商品房预售证 |

| 中凯 集团 | 1 | 中凯·曼荼园 | 上海中凯置业有限公司 | 有 | 有 | 有 | 有 | 有 |

| 2 | 中凯·铂宫 | 郑州东兴房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 3 | 中凯·华府 | 郑州中凯置业有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 4 | 中凯·蓝域 | 江西浙大中凯科技发展有限公司 | 有 | 有 | 有 | 有 | 暂无 | |

| 5 | 中凯·东方红街 | 杭州中江置业有限公司 | 有 | 有 | 有 | 暂无 | 暂无 | |

| 6 | 中凯·翠海朗园 | 重庆华葡房地产开发有限公司 | 有 | 有 | 暂无 | 暂无 | 暂无 | |

| 7 | 中凯·千岛湖别墅 | 浙江中江房地产开发有限公司 | 有 | 暂无 | 暂无 | 暂无 | 暂无 | |

| 名城 集团 | 8 | 名城·燕园 | 杭州名城左岸房地产开发有限公司 | 有 | 有 | 有 | 有 | |

| 9 | 名城·左邻右舍 | 杭州名城房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 10 | 名城·御水湾花园 | 南京钱塘房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 雄狮地产 | 11 | 国大京都·皇冠山庄 | 陕西雄狮房地产开发有限公司 | 有 | 暂无 | 暂无 | 暂无 | 暂无 |

| 潍坊国大 | 12 | 潍坊国大·东方天韵 | 潍坊国大房地产开发有限公司 | 有 | 有 | 有 | 有 | 暂无 |

| 国际 嘉业 | 13 | 苏州嘉业·阳光假日新苑 | 苏州嘉业房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 |

| 14 | 苏州嘉业·苏纶厂项目 | 苏州嘉业房地产开发有限公司(项目部) | 暂无 | 暂无 | 暂无 | 暂无 | 暂无 | |

| 15 | 南京嘉业·阳光城 | 南京嘉业房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 16 | 南京嘉业·国际城 | 南京嘉业房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 17 | 湖州嘉业·太湖阳光假日二期 | 湖州嘉业房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 18 | 嘉善嘉业·阳光城 | 嘉善嘉业阳光房地产开发有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 19 | 南通嘉中·七星国际城 | 南通嘉中置业有限公司 | 有 | 有 | 有 | 有 | 暂无 | |

| 20 | 上海·嘉杰国际广场 | 上海捷胜置业有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 21 | 上海嘉正大厦 | 上海嘉正置业有限公司 | 有 | 有 | 有 | 有 | 有 | |

| 22 | 嘉联华铭座·宝善公寓 | 杭州海华房地产开发有限公司嘉业海华项目部 | 有 | 有 | 有 | 有 | 有 | |

| 23 | 苏州三唐街商业 | 苏州市山塘历史文化保护区发展有限责任公司 | 有 (划拨) | 有 | 暂无 | 暂无 | 暂无 |

| 项 目 | 方案实施前 | 方案实施后 | 变化程度 |

| 总股本(万股) | 27,200.32 | 144,335.32 | 430.64% |

| 总资产(万元) | 129,117.44 | 1,521,965.34 | 1078.74% |

| 归属于母公司所有者权益(万元) | -8,858.22 | 464,841.19 | - |

| 主营业务收入(万元) | 131,334.66 | 752,062.48 | 472.63% |

| 调整前净利润(万元) | -18,727.06 | 129,055.20 | - |

| 调整后净利润(万元) | -18,727.06 | 47,086.78 | - |

| 每股净资产(元/股) | -0.33 | 3.22 | - |

| 调整前每股收益(元/股) | -0.69 | 0.89 | - |

| 调整后每股收益(元/股) | -0.69 | 0.33 | - |

| 资产负债率(%) | 106.36% | 63.64% | - |

| 主营业务分行业情况 | ||||||

| 分行业或分产品 | 主营业务收入 | 主营业务成本 | 主营业务利润率(%) | 主营业务收入比上年增减(%) | 主营业务成本比上年增减(%) | 主营业务利润率比上年增减(%) |

| 种 业 | 7,305.55 | 6,494.11 | 11.10% | -61.11% | -48.09% | -22.30% |

| 乳 业 | 116,150.40 | 62,815.08 | 45.92% | 6.31% | 5.31% | 0.52% |

| 主营业务分产品情况 | ||||||

| 种 子 | 7,305.55 | 6,494.11 | 11.10% | -61.11% | -48.09% | -22.30% |

| 奶 粉 | 107,588.53 | 56,175.11 | 47.79% | 5.68% | 4.13% | 0.78% |

| 液态奶 | 8,561.87 | 6,639.97 | 22.45% | 13.21% | 15.76% | -1.00% |

| 股东名称 | 股份转让完成前 | 股份转让完成后 | ||||

| 数量(万股) | 比例(%) | 数量(万股) | 比例(%) | |||

| 农业集团 | 6,896.00 | 25.35% | 200 | 0.74% | ||

| 浙商集团 | - | - | 2,000 | 7.35% | ||

| 国大集团 | - | - | 1,696 | 6.24% | ||

| 鑫世龙腾 | 4,300.00 | 15.81% | 4,300 | 15.81% | ||

| 南山牧场 | 3,696.00 | 13.59% | 696 | 2.56% | ||

| 中信丰悦 | - | - | 3,000 | 11.03% | ||

| 中信和创 | - | - | 3,000 | 11.03% | ||

| 瑞新恒捷 | 1,300.00 | 4.78% | 1,300 | 4.78% | ||

| 世方旅游 | 768.00 | 2.82% | 768 | 2.82% | ||

| 怀化元亨 | 640.00 | 2.35% | 640 | 2.35% | ||

| 潭载阳 | 0.16 | 0.001% | 0.16 | 0.001% | ||

| 李必湖 | 0.16 | 0.001% | 0.16 | 0.001% | ||

| 其他流通股股东 | 9600.00 | 35.29% | 9600.00 | 35.29% | ||

| 总股本 | 27,200.32 | 100.00% | 27,200.32 | 100.00% | ||

| 债权银行 | 债务人 | 债务金额 | 债务重组条件 | |

| 债务转移金额 | 债务清偿金额 | |||

| 银行有息债 | ||||

| 农业银行城中支行 | 本部 | 13,500 | 13,500 | |

| 农业银行城中支行 | 生物制药厂 | 1,663.5 | 1,663.5 | |

| 农业银行城步支行 | 南山分公司 | 6,680 | 6,680 | |

| 农业银行娄底支行 | 亚华科技 | 358 | 358 | |

| 建设银行天心支行 | 南山营销 | 3,440 | 2,752 | 688 |

| 建设银行华兴支行 | 本部 | 9,183.83 | 7,120 | 2,063.83 |

| 工商银行五一路支行 | 本部 | 19,506 | 15,604.8 | 3,901.2 |

| 工商银行城步支行 | 南山分公司 | 7,600 | 6,080 | 1520 |

| 中国银行湖南省分行 | 本部 | 4,348 | 4,348 | |

| 光大银行长沙分行 | 本部 | 2,991 | 2,991 | |

| 民生银行武汉分行 | 亚华乳业 | 2,645 | 2,645 | |

| 岳阳商行 | 岳州市场 | 3,200 | 3,200 | |

| 银行有息债合计 | 75,115.33 | 36,420.30 | 38,695.03 | |

| 非银行有息债 | ||||

| 农业综合开发办公室 | 2,120.00 | 2,120.00 | ||

| 中科智集团有限公司 | 2,340.00 | 2,340.00 | ||

| 省信托投资公司 | 1,245.00 | 1,245.00 | ||

| 岳阳城陵矶信用社 | 300.00 | 300.00 | ||

| 非银行有息债合计 | 6,005.00 | 6,005.00 | ||

| 有息债合计 | 81,120.33 | 36,420.30 | 44,700.03 | |

| 股东名称 | 股改完成前 | 股改完成后 | ||||

| 数量(万股) | 比例(%) | 数量(万股) | 比例(%) | |||

| 农业集团 | 200 | 0.74% | 178.18 | 0.66% | ||

| 浙商集团 | 2,000 | 7.35% | 1,781.82 | 6.55% | ||

| 国大集团 | 1,696 | 6.24% | 1,510.99 | 5.56% | ||

| 鑫世龙腾 | 4,300 | 15.81% | 3,830.92 | 14.08% | ||

| 南山牧场 | 696 | 2.56% | 620.07 | 2.28% | ||

| 中信丰悦 | 3,000 | 11.03% | 2,672.73 | 9.83% | ||

| 中信和创 | 3,000 | 11.03% | 2,672.73 | 9.83% | ||

| 瑞新恒捷 | 1,300 | 4.78% | 1,158.18 | 4.26% | ||

| 世方旅游 | 768 | 2.82% | 684.22 | 2.52% | ||

| 怀化元亨 | 640 | 2.35% | 570.18 | 2.10% | ||

| 潭载阳 | 0.16 | 0.00% | 0.14 | 0.00% | ||

| 李必湖 | 0.16 | 0.00% | 0.14 | 0.00% | ||

| 其他流通股股东 | 9600.00 | 35.29% | 11,520.00 | 42.35% | ||

| 总股本 | 27,200.32 | 100.00% | 27,200.32 | 100.00% | ||

| 股东名称 | 新增股份完成前 | 新增股份完成后 | ||||

| 数量(万股) | 比例(%) | 数量(万股) | 比例(%) | |||

| 农业集团 | 194.55 | 0.72% | 178.18 | 0.12% | ||

| 浙商集团 | 1,945.46 | 7.15% | 41,084.82 | 28.46% | ||

| 国大集团 | 1,649.75 | 6.07% | 29,708.99 | 20.58% | ||

| 杭钢集团 | - | - | 25,108.00 | 17.40% | ||

| 天地实业 | - | - | 16,637.00 | 11.53% | ||

| 鑫世龙腾 | 4,182.73 | 15.38% | 3,830.92 | 2.65% | ||

| 源源投资 | - | - | 3,833.00 | 2.66% | ||

| 中信丰悦 | 2,918.18 | 10.73% | 2,672.73 | 1.85% | ||

| 中信和创 | 2,918.18 | 10.73% | 2,672.73 | 1.85% | ||

| 张民一 | - | - | 2,766.00 | 1.92% | ||

| 瑞新恒捷 | 1,264.55 | 4.65% | 1,158.18 | 0.80% | ||

| 世方旅游 | 747.05 | 2.75% | 684.22 | 0.47% | ||

| 南山牧场 | 677.02 | 2.49% | 620.07 | 0.43% | ||

| 浙江食品公司 | - | - | 645.00 | 0.45% | ||

| 浙江烟糖公司 | - | - | 645.00 | 0.45% | ||

| 怀化元亨 | 622.55 | 2.29% | 570.18 | 0.40% | ||

| 潭载阳 | 0.15 | 0.00% | 0.14 | 0.00% | ||

| 李必湖 | 0.15 | 0.00% | 0.14 | 0.00% | ||

| 其他流通股股东 | 10,080.00 | 37.06% | 11,520.00 | 7.98% | ||

| 总股本 | 27,200.32 | 100.00% | 144,335.32 | 100.00% | ||

| 债权银行 | 债务人 | 债务金额 | (预计)清偿金额 | 清偿比例 |

| 工商银行岳麓支行 | 嘉瑞新材 | 5,400 | 2,430 | 45% |

| 建设银行华兴支行 | 国光瓷业 | 2,700 | 1,215 | 45% |

| 长沙市商业银行 | 国光瓷业 | 3,000 | 3,000 | 100% |

| 农业银行城中支行 | 亚华大酒店 | 2,100 | 0 | 0 |

| 农业银行湘潭支行 | 宏达燃气 | 235 | 105.75 | 45% |

| 中信深圳分行后海支行 | 国光瓷业 | 1,779 | 1,779 | 100% |

| 广发行深圳分行(粤财) | 国光瓷业 | 4,500 | 1,350 | 30% |

| 深圳发展银行上步支行 | 亚华鑫光 | 3,945 | 3,945 | 100% |

| 广发银行深圳中海支行 | 亚华鑫光 | 4,689 | 4,520 | 100% |

| 浦发银行 | 嘉瑞新材 | 600 | 530 | 90% |

| 广发银行深圳上步支行 | 洞庭水殖 | 5,000 | 0 | 0 |

| 对外担保合计 | 33,948 | 18,874.75 |

| 资产名称 | 账面值 | 评估值 | 债务清偿 | 债务承担 | 交易作价 |

| 乳业资产 | 4,667.88 | 26,962.59 | 10.845.00 | 22,724.80 | 15,082.79 |

| 其他实业资产包一 | 13,056.22 | 28,116.55 | 688.00 | 28,804.55 | |

| 其他实业资产包二 | 5,447.13 | 6,915.38 | 6,915.38 | ||

| 亚华生物制药厂内部往来款 | 6,616.88 | 6,616.88 | 6,616.88 | ||

| 生物制药资产 | 13,819.28 | 16,259.55 | 16,259.55 | ||

| 合计 | 43,607.39 | 84,870.95 | 11,533.00 | 22,724.80 | 73,679.15 |

| 公司名称 | 股票代码 | 交易性质 | 拟购买资产 账面价值 | 拟购买资产 评估价值 | 评估增值率 |

| 上实发展 | 600748 | 发股收购资产 | 163,697.26 | 419,120.49 | 156% |

| 天鸿宝业 | 600376 | 发股收购资产 | 233,151.56 | 593,942.54 | 155% |

| 莱茵置业 | 000558 | 发股收购资产 | 32,040.15 | 72,683.36 | 127% |

| ST卧龙 | 600173 | 借壳上市 | 38,787.57 | 74,452.24 | 92% |

| *ST宜地 | 000150 | 借壳上市 | 10,472.91 | 45,115.17 | 331% |

| S*ST重实 | 000736 | 借壳上市 | 84,268.77 | 128,702.80 | 53% |

| 泛海建设 | 000046 | 发股收购资产 | 402,264.76 | 819,105.01 | 104% |

| 苏宁环球 | 000718 | 发股收购资产 | 17,741.14 | 509,517.74 | 2772% |

| 万通地产 | 600246 | 现金收购资产 | 6,708.42 | 38,214.87 | 470% |

| 万科A | 000002 | 现金收购资产 | 40,419.50 | 205,137.70 | 408% |

| *ST广夏 | 600052 | 现金收购资产 | 1,998.44 | 23,942.59 | 1098% |

| 重庆路桥 | 600106 | 现金收购资产 | 10,416.39 | 55,665.30 | 434% |

| 中粮地产 | 000031 | 现金收购资产 | 14,167.20 | 86,340.24 | 509% |

| 平均值 | 516% | ||||

| 剔除苏宁环球案例后的平均值 | 328% | ||||

| 公司名称 | 股票代码 | 股价 | 市净率 (MRQ) | 08年 动态市盈率 |

| 万科A | 000002 | 20.15 | 4.73 | 16.53 |

| 保利地产 | 600048 | 20.30 | 4.11 | 16.59 |

| 北辰实业 | 601588 | 8.54 | 3.49 | 45.23 |

| 新湖中宝 | 600208 | 6.77 | 4.97 | 24.65 |

| 天鸿宝业 | 600376 | 19.77 | 4.43 | 13.19 |

| 上实发展 | 600748 | 21.21 | 10.79 | 20.13 |

| 中粮地产 | 000031 | 16.60 | 4.37 | 17.32 |

| 中华企业 | 600675 | 11.06 | 4.15 | 13.37 |

| 华发股份 | 600325 | 17.93 | 5.75 | 16.25 |

| 荣盛发展 | 002146 | 10.69 | 4.59 | 14.00 |

| 平均值 | 5.14 | 19.73 | ||

| 本次交易 | 000918 | 5.00 | 7.07 | |

| 地区 | 主营业务收入 | 主营业务收入比上年增减(%) |

| 省内 | 52,107.29 | -10.30% |

| 省外 | 71,348.66 | 5.87% |

| 出口 | 1,486.76 | -41.93% |

| 项 目 | 2007年末 | 2006年末 | 增减(%) |

| 总资产 | 1,291,174,393.80 | 1,594,046,996.49 | -19.00 |

| 股东权益 | -88,582,221.21 | 98,688,363.17 | -189.76 |

| 主营业务利润 | 554,693,443.30 | 561,913,018.52 | -1.28 |

| 营业费用 | 447,404,362.99 | 356,822,650.37 | 25.39 |

| 管理费用 | 120,972,123.41 | 89,246,889.26 | 35.55 |

| 财务费用 | 63,074,077.44 | 54,575,582.04 | 15.57 |

| 净利润 | -198,956,801.29 | 8,671,694.81 | -2394.32 |

| 归属于上市公司股东的净利润 | -185,412,913.32 | 7,462,849.70 | -2,609.37 |

| 经营活动产生的现金流量净额 | 59,802,491.75 | 162,473,420.46 | -63.19 |

| 现金及现金等价物净增加额 | 3,244,047.81 | 2,504,877.92 | 29.5 |

(下转D187版)