|

2008年1季度,爆发性增长的银行理财产品市场经受了自成长以来最为严峻的考验。对整个市场的冲击因素主要来自两个方面:一是基础资产市场动荡和少数产品结构设计不合理对产品投资价值的不利影响,二是投资者对一些低收益产品运作的质疑。值得一提的是,在问题暴露之后,监管部门迅速采取了整顿措施,并在4月份正式发布了47号文《关于进一步规范商业银行个人理财业务有关问题的通知》。由此观之,一季度发生的冲击无异于进行了一次及时而有益的压力测试,在短期内抑制了市场供求双方的盲目冲动,从长期看,随着制度建设的完善,则必将推动整个市场又好又快地发展。

⊙中国社会科学院金融研究所理财产品中心

理财产品市场总体表现

本季度,被收录的银行理财产品总共有543只,其中人民币产品占比54%,美元、港元、其它外币产品分别占比16%、8%、11%。在所有收录样本中,信息披露不充分以至于无法给予评价的理财产品总有122只,占比22%。这表明在1季度公开宣传销售的银行产品中,透明度的问题仍然没有得到明显的改善。特别是在商品类与混合类产品中,由于基础资产或收益支付信息不详而不予评价的产品占比高达77%。

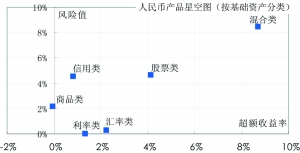

在评价的421只产品中,根据评价结果所计算的平均超额收益率为2.23%(剔除23只无风险产品),其中,人民币产品为2.71%,外币产品为1.79%;平均99%概率下的风险值(即VaR)为1.27%,其中,人民币产品为3.40%,外币产品为-0.66%。这表明银行理财产品的整体收益能力超越了同期同币种的存款利率水平,而且整体风险水平较低。在全球金融市场动荡的年度,这两个特点显得弥足珍贵。下面,将分别汇总性地简介各类银行理财产品的特点。

首先,从委托币种的分类表现来看,人民币产品的整体投资价值要优于外币产品。更进一步地考察本外币产品的基础资产类型,也可以得到同样的结论(见图1、图2 )。这种情况基本符合人民币资产市场相对稳健,而境外市场收益下降的市场现实。尽管国内股票市场在1季度跌幅较大,但在人民币股票类产品中,中资银行发行的具有固定收益特性的新股申购产品仍然占比较大,因而没有对人民币产品整体表现构成显著冲击。人民币产品中股票类和混合类产品表现出相对优越的投资价值,而在外币产品中则恰好相反。这表明委托币种不同,基础资产类型相同的理财产品的投资价值差异较大。

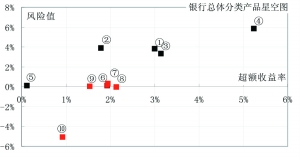

从发售银行的分类表现来看,中资银行整体产品的投资价值明显优于外资银行产品(见图3)。而且,在中资银行内部,其它银行(指未上市的股份制银行与农村信用社)与上市股份制银行的理财产品要明显优于国有控股银行。如果说中资银行产品表现的分化可以归因于不同银行在人才、激励约束制度等方面的差异的话,那么,对于中资银行产品整体优于外资银行产品,似乎是难以理解的。事实上,这并不能反映中资银行在产品创新和宏观经济研究方面的能力超越了外资银行,而主要是因为三个因素:第一,外资银行的产品因主要链接境外市场,受突发性的次贷危机影响较大;第二,中资银行可以充分利用国内金融体系存在的缺陷以及由此产生的套利机会,例如打新股产品便是实例;第三,中国银行在国内金融市场(如信贷市场、债券市场)具有外资银行所无法比拟的先占优势。

表1 利率类与汇率类产品的最佳银行排名

| 产品类型 | 发售银行 | 评价样本(个) | 委托期限(年) | 期望收益率 | 超额收益率 | 99%概率风险值 |

| 人民币利率类 | 招商银行 | 32 | 0.13 | 3.15% | 1.25% | 0.01% |

| 美元利率类 | 招商银行 | 10 | 0.38 | 6.25% | 4.36% | 0.07% |

| 港币利率类 | 光大银行 | 4 | 0.50 | 4.45% | 3.42% | 0.06% |

| 其它外币利率类 | 北京银行 | 4 | 0.09 | 4.25% | 2.72% | 0.01% |

| 人民币汇率类 | 浦发银行 | 1 | 0.17 | 7.09% | 5.56% | 0.05% |

| 美元汇率类 | 浦发银行 | 2 | 0.34 | 5.59% | 3.72% | 0.06% |

| 其它外币汇率类 | 交通银行 | 3 | 1.00 | 6.38% | 1.43% | 1.03% |

注:表中后4列数据为产品评价结果的简单线性平均

表2 股票类与商品类产品的最佳银行排名

| 产品类型 | 发售银行 | 评价样本(个) | 委托期限(年) | 期望收益率 | 超额收益率 | 99%概率风险值 |

| 人民币股票 | 北京银行 | 6 | 0.83 | 11.56% | 7.54% | 7.72% |

| 外币股票 | 恒生银行 | 2 | 1.51 | 29.85% | 28.25% | 28.33% |

| 人民币商品 | 星展银行 | 3 | 0.19 | 2.88% | 0.29% | 1.07% |

| 外币商品 | 华夏银行 | 4 | 1.01 | 3.85% | 1.87% | 2.38% |

注:在外币商品类产品中,仅有华夏银行的产品信息披露充分,可以给予评价。表中后4列数据为产品评价结果的简单线性平均

(一)信用类理财产品

1.市场概况

1季度被收录的信用类理财产品样本共有106只,平均委托期限为9个月,全部是由中资银行发行的人民币产品。在所有信用类产品中,由于基础资产(信贷资产或各种具有信用风险的固定收益权)信息不详而不予评价的产品共有43只,占比41%。在评价产品中,对于发售银行保本,且国有控股银行进行本息担保的产品,暂视为无风险产品,共有23只,占比37%。从其它40只风险性信用类产品的评价结果来看,平均超额收益率0.84%与99%概率下风险值4.53%的数据表明,信用类产品相对于银行存款,既具有近似的安全性,又具有更加优越的收益能力。

2.市场特点

信用类理财产品倾向于直接投向基础资产。在基础资产的构成中,主要是信贷资产,其次是少部分的短期融资券和房地产租赁。从信用类产品的设计特点来看,证券化的动机与形式表露无疑。

在给予评价的信贷类产品中,信贷资产的行业分布仍然集中于融资需求最为旺盛的基础性行业,但也呈现出向更多行业类型扩散的趋势,如图4所示。

尽管信用类产品整体评价结果表现尚佳,但产品风险与承诺收益之间并不存在的清晰的对应关系。因此,在信用类产品内部,各个银行或各个细分产品类型之间,并不存在稳定的投资价值优劣次序。对于具体产品而言,收益高企或信用风险低估的现象都是存在的。这种现象的出现,既可能是由于国内的信用风险定价面临诸多挑战,也可能是由于产品设计的其它目的。

(二)利率类与汇率类理财产品

1. 市场概况

本季度被收录的利率类理财产品样本共有215只,其中本、外币产品分别有47、168只,平均理财期限分别为1.8、5.5个月,评价样本的超额收益率分别为1.35%、2.04%,99%概率下的风险值分别为0.01%、0.05%。由此可见,相对人民币利率产品而言,外币利率产品期限较长,投资价值相对略优。

2.市场特点

首先,与去年相比,2008年1季度发售的利率类和汇率类理财产品的整体投资价值都略有改善。在这两类产品中,以美元为主的外币产品占多数,在美元贬值与美元利率走低的情况下,虽然其中的看涨类产品受到了不利影响,但良好的产品设计能力助推了超额收益能力的改善。与此同时,由于各币种的利率、汇率表现参差不齐,产品内部的差异化也有所加剧。

其次,这两类理财产品的支付结构在此期间发生了明显变化。在产品设计的流动性安排方面,给予投资者提前赎回权的产品趋于减少。

最后,这两类理财产品的基础资产与支付结构呈现出稳定而明晰的趋势特征,透明度有所改善。这些积极的变化将有助于产品投资价值的分析、评价与比较,从而更易于投资者选择。

3.典型银行产品的投资价值表现

在所有银行的利率类与汇率类产品中,中资银行产品在数量与投资价值两个方面均明显占优。对于不同币种的产品类型,根据样本数量与平均超额收益水平的相互比较,可以筛选出每类产品中的最佳表现银行(见表1)。

(三)股票类、商品类与混合类理财产品

1.市场概况

本季度被收录的股票类理财产品样本共有123只,其中本、外币产品分别有86、37只,平均理财期限分别为11.4、19.4个月,评价样本的超额收益率分别为3.18%、0.65%,99%概率下的风险值分别为1.99%、-5.12%。由此可见,不同委托币种的股票类产品投资价值相对悬殊。除少数银行之外,股票类产品整体信息披露程度较高。

被收录的商品类理财产品样本共有48只,其中本、外币产品分别有19、29只。该类产品的信息披露程度较低,只有11只产品可以给予评价。从评价样本的表现来看,本外、币产品的平均理财期限分别约为8、12个月,评价样本的超额收益率分别为-0.04%、1.87%,99%概率下的风险值分别为2.16%、2.38%。在商品类产品中,人民币产品显然要弱于外币产品。

混合类理财产品与商品类产品一样,信息披露程度较低。在被收录的35只产品中,只有8只可以给予评价。在这类产品中,以各种组合配置不清的人民币产品为主。从评价样本的表现来看,本外、币产品的平均理财期限分别约为9、12个月,评价样本的超额收益率分别为8.69%、-1.98%,99%概率下的风险值分别为8.46%、0。由于构成的差异,本外混合类产品的投资价值同样表迥异。

2.股票类理财产品的市场特点

股票类产品包括股票挂钩与打新股两大类,其中前者附加了衍生结构,而后者相对直接投资于新股申购。从评价结果来看,1季度股票挂钩类理财产品的投资价值普遍较低,大部分产品都出现了负的超额收益,严重打击了外币或外资银行的股票类产品的整体表现。打新股产品虽然面临中签率降低与二级市场上新股溢价率明显回落的影响,收益空间受到了显著打压,但仍然具有不菲的固定收益能力,从而能够在一定程度上维持人民币产品和中资银行股票类产品的相对强势。

股票挂钩类产品的悲观表现也可以在产品设计的层面上找到原因。由于此间大多数产品的收益与基础资产的最差表现相挂钩,在基础资产高度波动的环境下,很容易导致产品的收益较低。例如,受美国次贷危机影响大的境外金融股、受成本上升影响的港股火电行业板块、受宏观调控影响的港股房地产行业板块等,均存在较大的波动性,由此自然导致了与此挂钩、基于看涨结构的理财产品的糟糕表现。

此外,相对去年而言,1季度股票挂钩类理财产品的产品结构设计表现出复杂化的倾向。过去诸如绝对最差表现型、最差表现参考型、平均表现型等单一类型,在今年几乎都被演变成几种类型的混合。打新股类产品也开始演变成免费打新型、兼收管理费与业绩报酬的收费打新型等两类。此外,大部分发售银行被赋予绝对的提前赎回权,从而增加了投资者的再投资风险。

3.商品类理财产品的市场特点

从总体评价结果上来看,商品类挂钩产品的平均收益水平尚可,大部分产品都有正的超额收益。同股票类产品相似,商品类产品收益通常与基础资产的最差表现相挂钩。这种结构特点在中短期内显然抑制了理财产品的收益能力。

从商品类产品的内部结构来看,1季度商品类产品主要挂钩于农业、能源以及各种指数或相关金融衍生品。同时,商品类产品在结构设计的思路上依然趋同于股票类产品,复杂性也有所增加。部分产品甚至突破陈规,将股票型和商品型的产品联合在一起。例如,当某一个触发条件发生时,产品则自动由商品型转换成股票型。事实上,这种产品已经演化成商品和股票相混合的产品。

4.典型银行产品的投资价值表现

在不同币种的股票、商品、混合三大类理财产品中,不同银行之间的投资价值差异还很不稳定。除了人民币股票类之外,可供比较的银行样本缺乏,从而可能会削弱银行排名的比较价值。尽管如此,在股票类与商品类产品中,排列出小样本下的最佳表现银行,仍然具有一定的参考价值(见表2)。(该报告本报略有删节)