2008年一季度我国GDP同比增速为10.6%,经济增长有明显回落,经济增长放缓主要由贸易顺差大幅下降影响所致。虽然3月份CPI有所回落,但未来通胀存在反弹风险,估计紧缩政策难以松动。然而在经历连续下跌之后,市场的整体估值水平已有大幅下降,风险释放较充分。我们认为5月份市场整体运行格局要强于4月份,市场有望在震荡中继续反弹。

市场环境:盈利增长和流动性的双重考验

一、企业利润增速受压制。根据WIND统计数据显示,截至4月21日,有1183家公司(可比)发布了2007年年报,上述公司2007年共实现营业总收入80793.37亿元,实现净利润9161.21亿元,分别同比增长26.10%和45.87%,显然上市公司2007年利润增速低于市场预期,这也成为部分投资者看空市场的主要原因。但我们认为,制度变革的推动力是未来几年上市公司业绩增长的主要动力,虽然未来企业面临盈利增速下滑的考验,但2008年股权激励等因素将继续提升上市公司的管理水平、推进企业的业绩释放,2008年上市公司仍有望保持30%左右的业绩增长。

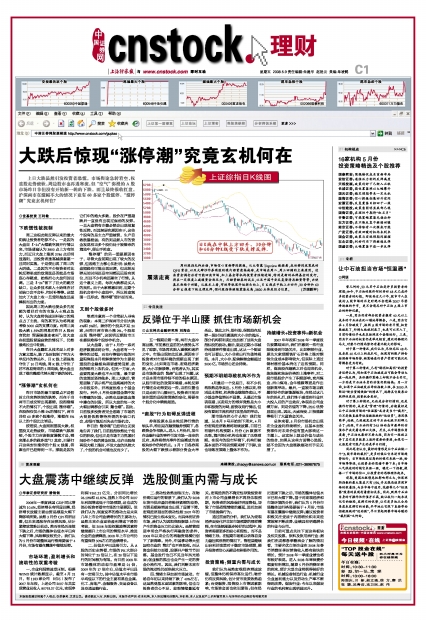

二、估值水平已具吸引力。从A股的历史走势看,市场的PE大部分时间位于25倍以上,在20倍以下运行的时间极为有限。而目前2008年市场整体的动态市盈率是21倍,2009年为17倍左右,估值水平已具有一定吸引力。其中估值水平在市场平均值以下的行业主要有黑色金属、化工、房地产、金融服务、交运设备以及交通运输行业。

三、流动性依然面临压力。在物价高位运行的背景下,我们认为2008年货币供应量仍将维持紧缩的态势,而贸易顺差增速也出现了显著下降,宏观经济层面的流动性较2007年的情况已发生根本变化。而具体到证券市场,我们认为因限售股解禁上市而产生的资金压力仍比较大。虽然管理层申明会严格执行再融资的条件,2008年以来公告的再融资规模仍创下了新高峰。另外,中国移动等大型国有企业的“海归”也不容忽视。而从资金供给方面看,股票开户数节节回落,基金发行也已不见当年风光场面;创业板的推出也会产生一定的资金分流作用。因此,我们判断未来市场的流动性仍面临较大压力。

四、情绪主导加剧市场波动。市场自年初以来持续下跌了40%左右,这虽然受基本面因素的影响,但也与投资者信心不足、悲观情绪蔓延有关。宏观经济的不确定性导致投资者对上市公司业绩增长不再持乐观预期,投资者的风险偏好明显降低,导致了市场恐慌情绪的蔓延,进而加剧了市场抛售行为。

通过前面的分析,我们认为宏观经济面变化并非如市场预期的那样糟糕,在市场氛围逐步转好的过程中,投资者需要更多的耐心和理性,而不是情绪主导。在短期市场难以依靠自身力量扭转形势的情况下,管理层继续出台利好政策对于稳定市场预期,提升投资者信心无疑是有积极作用的。

投资策略:侧重内需与成长

我们认为虽然宏观经济增速放缓,但整体仍将保持高位运行;物价仍有反弹风险,估计货币政策依然趋紧;而受融资、限售股上市等因素影响,市场资金面也依旧紧张;但在经历连续下跌之后,市场的整体估值水平已有大幅下降。基于对宏观经济和市场环境的分析,我们认为5月份市场整体运行格局要强于4月份,市场有望在震荡中继续反弹;建议投资者积极关注受益于内需增长和未来经营效率不断改善、业绩具有明确增长的行业与公司。

目前可重点关注下面这些板块及相关股票。饮料及饮用酒行业:据我们在成都春季糖酒会了解的情况看,主要名优白酒企业在2008年春节消费旺季时销售收入都有较快的增长,预计2008年一季度业绩也将有较好表现。进入2008年啤酒提价幅度有所增加,随着5月份消费旺季的到来,预计大型企业将获得较好的增长。机械设备制造行业:机械行业企业盈利能力以及劳动生产率不断得到改善。煤炭行业:今年以来煤炭行业的毛利率出现明显回升。