|

声 明

本招股意向书摘要的目的仅为向公众提供有关本次发行的简要情况。投资者在做出认购决定之前,应仔细阅读招股意向书全文,并以其作为投资决定的依据。招股意向书全文同时刊载于上海证券交易所网站(http://www.sse.com.cn)。

本公司全体董事、监事、高级管理人员承诺本招股意向书及其摘要不存在任何虚假、误导性陈述或重大遗漏,并保证所披露信息的真实、准确、完整。

公司负责人、主管会计工作负责人及会计机构负责人(会计主管人员)保证本招股意向书及其摘要中财务会计报告真实、完整。

证券监督管理机构及其他政府部门对本次发行所作的任何决定,均不表明其对公司所发行股票的价值或者投资人的收益作出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

根据《中华人民共和国证券法》的规定,证券依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行负责。

重大事项提示

1、公司2007年末、2006年末、2005年末,母公司资产负债率分别为60.12%、64.65%、68.02%;合并报表资产负债率分别为64.62%、66.32%、68.35%;流动比率分别为0.75、0.76、0.81;速动比率分别为0.51、0.49、0.64。公司短期偿债能力水平较低。

2、截至2007年12月31日,公司分别以固定资产、土地使用权作抵押,和以子公司股权作质押,向银行借款余额合计达27,400万元,占公司总资产25.51%。上述资产担保是公司因为自身资金需求向银行借款提供的保证措施,为公司正常经营的需要。但这部分资产和权利存在因不能偿还借款而导致资产被抵押权人及质押权人处分的风险。

3、公司的股权结构相对分散,本次发行前,公司控股股东芮城欣钰盛科技有限公司持有本公司20.07%的股权,若发行成功,则欣钰盛持股比例将进一步被降低,存在控股股东控制权被稀释的风险。

4、公司已于 2007年1月1日起开始执行财政部于2006年颁布的《企业会计准则》,本招股意向书已经按照证监发[2006]136号《关于做好与新会计准则相关财务会计信息披露工作的通知》、发行监管函【2008】9号《关于近期报送与补正再融资申请文件相关要求的通知》,在财务会计信息部分披露了2005年、2006年度新旧会计准则股东权益、净利润差异调节表,中和正信会计师事务所有限公司为该差异调节表分别出具了编号为中和正信阅字(2008)第3-001号、中和正信阅字(2007)第3-001号的审阅报告。在管理层讨论与分析部分披露了执行新会计准则后可能发生的会计政策、会计估计变更以及对公司财务状况和经营成果的影响。根据本公司的新旧会计准则股东权益差异调节表,公司 2006年12 月31日按照旧会计准则净资产为322,707,025.36元,2007年1月1日按照新会计准则净资产343,210,853.46元,实施新准则调增净资产20,503,828.10元。

第一节 本次发行概况

一、公司基本情况

中文名称:山西亚宝药业集团股份有限公司

英文名称:Shanxi Yabao Pharmaceutical Group Co., Ltd.

注册地址:山西省芮城县富民路43号

成立时间:1999年1月26日

法人代表:任武贤

股票简称:亚宝药业

股票代码:600351

上市地:上海证券交易所

办公地址:山西省风陵渡经济开发区工业大道1号

电话:0359-3388071

传真:0359-3388076

互联网网址:http://www.yabao.com.cn

电子邮箱:s600351@sina.com

二、本次发行要点

(一)发行概况

1、本次发行的核准文件:本次发行已经中国证监会证监许可[2008]602号文核准。

2、证券类型:人民币普通股(A股)。

3、发行数量:本次增发数量不超过3500万股,最终发行数量将由公司和保荐人(主承销商)根据网上和网下的申购情况以及公司的筹资需求协商确定,并将在申购结束后通过发行结果公告披露。

4、每股面值:人民币1.00元。

5、发行价格:本次发行价格为14.47元/股。

6、定价方式:发行价格为公告招股意向书前二十个交易日公司股票均价。

7、预计募集资金数额:不超过本次募集资金运用项目投资总额,实际募集资金量取决于最终的发行数量。

8、预计募集资金净额:扣除发行费用约[**]万元后,本次募集资金净额约[**]万元。

9、募集资金专项存储账户:

开户行:中国工商银行芮城县支行

账号:0511038209022105387

中国建设银行芮城县支行

账号:14001727908050010972

(二)发行方式与发行对象

1、发行方式

本次公开发行采取网上、网下定价发行方式。本次发行不安排原公司股东优先认购。

2、发行对象

本次发行对象为在上海证券交易所开设A股股东账户的境内自然人、法人和机构投资者(国家法律、法规禁止购买者除外)。

(三)承销方式及承销期

1、承销方式:

本次发行由保荐人(主承销商)组织承销团以余额包销方式承销。

2、承销期限:

2008年5月13日(招股意向书刊登日)~2008年5月21日(主承销商向公司汇划认购股款之日)。

(四)发行费用概算

本次发行费用预计总额为[**]万元,具体包括:

■

以上费用视本次增发的实际情况可能会有增减,费用总额将在发行结束后确定。

(五)主要日程和停复牌安排

承销期间的停牌、复牌时间安排

■

上述日期安排为正常交易日,如遇重大突发事件影响发行,保荐人(主承销商)将及时公告,修改发行日程。

本次增发的股票在发行完成后将申请在上海证券交易所上市。

(六)本次发行证券的上市流通

本次增发股份无持有期限制。本次增发结束后,公司将尽快办理增发股份上市的有关手续。具体上市时间将另行公告。

(七)本次发行的有关机构

1、公司:山西亚宝药业集团股份有限公司

法定代表人:任武贤

注册地址:山西省芮城县富民路43号

办公地址:山西省风陵渡经济开发区工业大道1号

电话:0359-3388071

传真:0359-3388076

联系人: 任蓬勃 王刚

互联网网址:http://www.yabao.com.cn

电子邮箱:s600351@sina.com

2、承销团成员

保荐人(主承销商):民生证券有限责任公司

办公地址:北京朝阳门外大街16号中国人寿大厦1901室

法定代表人: 岳献春

保荐代表人: 李艳西 周永发

项目主办人: 张明举

项目经办人: 陈波 朱炳辉 孔晓红

联系电话:010-85252653

传 真:010-85252606

3、公司律师:北京市中勤律师事务所

办公地址:北京市海淀区西翠路17号紫金长安2号楼1单元602室

负责人:毕建林

签字律师:贺虎林 毕建林

联系电话:010-68182176

传 真:010-68181596

4、审计机构:中和正信会计师事务所有限公司

办公地址:北京市朝阳区东三环中路25号

法定代表人:杨雄

签字注册会计师:梁青民 王玉才

联系电话:010-65030063

传 真:010-65030061

5、申请上市的证券交易所:上海证券交易所

办公地址:上海市浦东南路528号

法定代表人:张育军

电话:(021)68808888

传真:(021)68811782

6、保荐人(主承销商)收款银行:中国建设银行北京西四支行营业部

联系人:希静

联系电话:010-68041571

传真:010-68041607

第二节 主要股东情况

一、公司股本总额及前十名股东持股情况

本次发行前公司总股本为133,125,000 股。

截至2007年12月31日公司前十名股东持股情况如下:

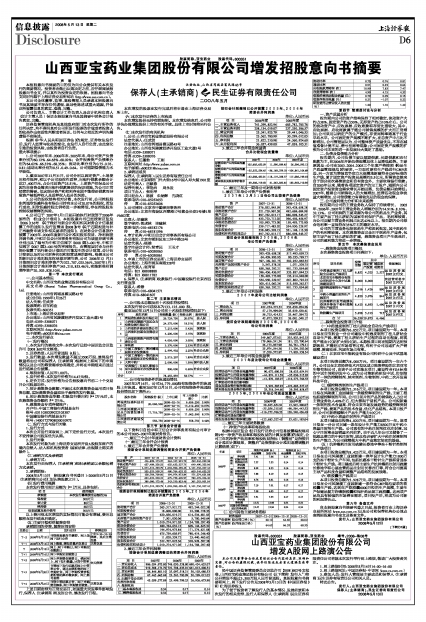

■

二、公司有限售条件的流通股情况

2007年2月16日,公司34,779,000股有限售条件的流通股上市流通。截至2007年12月31日,公司有限售条件流通股股份情况如下表所示:

■

第三节 财务会计信息

以下资料引自经中和正信会计师事务所有限公司审计的本公司2005-2007年度财务报告。

一、最近三个会计年度财务会计资料

(一)最近三年合并会计报表

1、最近三年合并资产负债表

按新会计准则追溯调整的简要合并资产负债表

单位:人民币元

■

按原会计准则编制已经公开披露的2005年、2006年

简要合并资产负债表

单位:人民币元

■

2、最近三年合并利润表

按新会计准则追溯调整后的简要合并利润表

单位:人民币元

■

按旧会计则编制已公开披露2005年、2006年

简要合并利润表

单位:人民币元

■

3、最近三年合并现金流量表

合并比较现金流量表

单位:人民币元

■

(二)最近三年及一期母公司财务报表

1、最近三年母公司资产负债表

2007年12月31日母公司比较资产负债表

单位:人民币元

■

按旧会计准则编制的2005年、2006年

母公司资产负债表

单位:人民币元

■

2、最近三年母公司利润表

2007年度母公司比较利润表

单位:人民币元

■

按旧会计准则编制的2005年、2006年

母公司利润表

单位:人民币元

■

3、最近三年母公司现金流量表

2007年度比较母公司现金流量表

单位:人民币元

■

2005年、2006年母公司现金流量表

单位:人民币元

■

二、最近三年主要财务数据

(一)净资产收益率和每股收益

根据中国证监会《公开发行证券公司信息披露编报规则第9号—净资产收益率和每股收益的计算及披露》的规定,公司三年的净资产收益率和每股收益指标(“调整前”是指按旧会计准则计算结果,“调整后”是指按新会计准则追溯调整后计算结果)如下:

■

(二)公司其他主要财务指标

■

■

第四节 管理层讨论与分析

一、资产质量分析

报告期内公司的资产结构保持了相对稳定,流动资产大约占38%,固定资产约占50%,无形资产约占10%左右。公司的流动资产中,应收票据、应收账款和存货比重较大,其中,应收票据、应收账款属于随公司销售规模的扩大而正常增加;公司采用以销定产的生产模式,存货周转率略高于行业平均水平。公司固定资产规模不断扩大,在总资产中占比不断增加。公司管理层认为,公司整体资产质量优良,不存在减值准备计提不足、潜亏挂账等现象;公司固定资产规模的扩张为公司未来的进一步发展壮大奠定了基础。

二、负债及偿债能力分析

报告期内,公司负债主要以短期借款、长期借款和应付账款为主,自2006年开始负债规模总体上呈降低趋势。主要原因是:公司在2003、2004、2005三个年度严格按照《药品生产质量管理规范》的要求,一方面对原有生产线进行GMP改造,另一方面为增强竞争实力大规模地新建符合GMP标准的生产线,累计固定资产投资总规模约5.5亿元,所需资金除来自于部分前次募集资金和自有资金外,主要依靠银行借款;自2005年以来,随着各项固定资产的完工投产,短期内公司固定资产投资资金需求增长开始回落,负债总额开始降低;2007年,随着公司销售收入的大幅增加,经营活动现金净流量大幅增加,公司偿债能力有着较充足的现金流保障。

三、公司盈利能力分析和未来趋势

报告期内公司的主营业务收入保持了持续增长, 2005年、2006年、2007年主营业务收入增幅分别为14.91%、8.10%、32.13%。公司利润的主要来源为母公司的药品生产业务,其中主要产品丁桂儿脐贴为国家专利保护产品,毛利率较高,向公司贡献主营业务利润占比达42%以上。报告期内公司综合毛利率一直保持在35%左右的稳定水平。

公司的主营业务包括医药生产和医药批发,其中医药生产的毛利率较高。本次募集资金完全用于医药生产业务,包括主导产品丁桂儿脐贴的扩建,募集资金项目产生效益后,公司的盈利能力将进一步增强。

第五节 本次募集资金运用

一、募集资金投资项目概况

本次募集资金投资项目列表如下:

单位:人民币万元

■

二、募集资金投资项目介绍

(一)中药透皮制剂丁桂儿脐贴全自动生产线项目

本项目投资总额为6,852万元,项目建设期为一年。本项目拟在亚宝药业一分公司建设中药透皮制剂丁桂儿脐帖全自动生产线,提高丁桂儿脐帖生产过程的自动化程度,将现有产能由1亿贴扩大到2亿贴。本募投项目将在短期内达到预期效益,不需经过市场培育过程,有利于公司迅速扩大产销规模、提高收益、巩固市场占有率。

(二)北京亚宝生物药业有限公司科研中心及中试基地建设项目

本项目投资总额为8,000万元,项目建设期为一年六个月。公司已在北京经济技术开发区成立独资控股的北京亚宝生物有限公司,由该子公司实施本项目,建设符合FDA标准的中试车间和研发中心,成为公司集新药研发中试、仿创结合于一体的控释制剂、纳米制剂、生物制剂、中药二次开发高科技平台。

(三)缓控释类制剂生产线项目

本项目投资总额为2,316万元,项目建设期为一年。本项目拟在风陵渡工业园建设一条缓控释制剂生产线,主要工程包括缓控释制剂车间。公司目前片剂产品的销售收入占公司主营业务收入40%左右,但大都限于普药产品。公司拟新建一条制剂技术含量高、符合未来市场发展趋势的缓控释类制剂生产线,提高产品的技术含量,优化产品结构。本项目投产后,公司可新增缓释片产品生产能力10亿片。

(四)中药小容量注射剂生产线项目

本项目建设总投资4,820万元,项目建设期为一年。该项目拟在一分公司兴建一条年设计生产能力8500万支中药小容量注射剂生产线。公司现有的中药注射剂红花注射液、冠心宁注射液全国销量名列前茅。由于近几年公司又储备了一批颇具潜力的中药注射剂,因此有必要扩大中药注射液制剂的生产能力,为公司做精做大中药产业奠定坚实的基础。

(五)抗肿瘤药注射用硫酸长春地辛等冻干粉针类制剂生产线项目

本项目投资总额为8,423万元,项目建设期为一年。本项目拟在公司风陵渡工业园新建一座年设计生产能力1800万支的冻干粉针生产车间,包括抗癌冻干粉针生产线和普通冻干粉针生产线。项目建成后将主要生产抗肿瘤药注射用硫酸长春地辛和心脑血管药品注射用长春西汀等,符合公司提高主导产品科技含量和调整产品结构的发展战略。

(六)软胶囊生产线项目

本项目投资总额为5,928万元,项目建设期为一年。本项目拟在公司风陵渡工业园新建一条符合GMP规范要求的软胶囊生产线,达到年产软胶囊6000万粒的生产规模,主要生产保健品复方卵磷脂胶囊和保肝药品茴三硫胶囊。这两项产品均具有较强的市场潜在需求,项目投产后,将成为公司新的利润增长点。

第六节 备查文件

自本招股意向书摘要刊登之日起,投资者可在上海证券交易所网站(www.sse.com.cn)以及公司和保荐机构办公地点查阅招股意向书全文及备查文件。

发行人:山西亚宝药业集团股份有限公司

2008年5月12日

保荐人(主承销商) 民生证券有限责任公司

注册地址:山西省芮城县富民路43号

保荐人(主承销商) 民生证券有限责任公司

二OO八年五月