●2008年一季度EPS、ROE分别为0.1176元、4.11%,相比2006年、2007年同期均出现稳定增长,显示上市公司2008年一季度业绩增长具有坚实基础。同时单季整体净利润在2007年第四季度出现下降后,2008年一季度又再现环比增长态势,表明上市公司业绩增长拐点并未形成。

●从2007年年报、2008年一季报情况看,四大因素导致业绩分化:价格传导机制产生结构性影响、雪灾影响逐步消退、投资收益增幅减缓、两税合一利好正在兑现。

●市场特征分析的启示:估值预期支持结构性行情、“估值错配”现象并不严重、市净率高位加大产业资本兑现欲望、经营效率提升空间有限。

⊙上海证券研究所

一、2007年年报、2008年一季报披露情况统计

1、2007年第四季度业绩增幅放缓

2007年年报净利润同比增长100%以上有461家、增长50%-100%233家、增长20%-50%290家、增长0-20%245家、下降20%以下92家、下降20%以上232家。

2007年上市公司经营状况良好,每股收益与每股净资产收益率同比分别大幅增长81.51%、112.51%。在主营业务高速增长和股票市场投资收益丰厚的双重因素影响下,整体业绩较2006年呈现49.30%的大幅增长,平均每股收益0.43元,创历史新高。但由于投资收益影响,使得四季度净利润较三季度环比增幅出现负增长,业绩增速放缓。

2、2008年一季度业绩再现环比增长态势

2008年一季报净利润环比增长100%以上有174家、增长50%-100%103家、增长20%-50%105家、增长0-20%83家、下降20%以下136家、下降20%以上951家。

2008年一季度EPS、ROE分别为0.1176元、4.11%,相比2006年、2007年同期均出现稳定增长。净利润同比增22%,显示上市公司2008年一季度业绩增长具有坚实基础。同时单季整体净利润在2007年四季度出现下降后,2008年一季度又再现环比增长态势,上市公司业绩增长拐点并未形成。

3、2008年中报预告情况统计

截至4月30日,沪深两市2008年中报预告情况分别为:未公告1047家、不确定4家、略减29家、略增98家、扭亏47家、首亏35家、续亏64家、续盈26家、预减38家、预增165家。

二、2007年年报、2008年一季报行业特征分析

1、2007年报——行业增长分化,抗周期产业占优

从2007年全年每股收益指标看,有色金属、黑色金属、化工、交通运输、商业贸易等行业处于领先地位;从2007年全年每股净资产收益率指标看,生物医药、建筑建材、金融服务、交通运输、有色金属等行业处于领先地位。

从2007年三、四季度上市公司毛利率比较统计分析,有色金属、化工等行业2007年四季度毛利率水平处于行业落后地位,其中主要原因是相关行业原材料价格上涨以及产品价格波动,显示出以上行业业绩在2008年的增长前景不容乐观;餐饮旅游、信息服务、食品饮料、医药生物以及金融服务等行业2007年第三、四季度毛利率指标排名居前。除了金融服务业,大多为消费类抗周期行业,业绩波动具有弱周期特征,表明对2007年下半年以来的通胀因素具有较强的“免疫力”。

2、2008年一季报——煤炭“靓丽”、证券“分化”、电力“下滑”

2008年一季度净利润环比增长前五大行业:采掘、金融服务、生物医药、食品饮料、交运设备;2008年一季度净利润环比下降前五大行业:餐饮旅游、公用事业、房地产、纺织服装、信息设备。

煤炭行业内21家上市公司2008年一季度业绩同比均呈增长态势,煤气化、开滦股份、兖州煤业净利润同比增长幅度分别高达257%、150%和113%。煤炭行业无疑是一季度业绩最靓丽的行业,采掘业在2007年三、四季度的毛利率变化已初见端倪;银行业的业绩增长势头也相当迅猛,一季报业绩平均同比增幅在50%以上。

证券行业2008年一季度业绩呈典型的分化态势,行业内七家上市公司业绩增长与下滑的数量比为3:4。其中既有中信证券、国金证券业绩同比增幅超过100%的公司,也出现了东北证券、长江证券等业绩下滑的企业,太平洋一季度业绩甚至巨亏2.5亿元。

受价格管制的电力、石化行业2008年一季度业绩同比下滑明显,电力行业18家上市公司一季度甚至出现了亏损;同样在今年遭遇国际油价“破百”和国内成品油价格高度管制的挤压之后,石油巨头2008年一季报净利润均出现大幅倒退。

三、2007年年报、2008年一季报市场特征分析

1、市场估值预期为新兴市场合理水平

根据2008年上市公司一季报全面披露后的整体业绩水平,按照市盈率整体法,当年一季度×4的数据匹配口径(不调整),全部A股与沪深300指数的静态PE水平分别为27.44倍与26.19倍。结合目前世界上18个主要国家与地区股市的估值水平看,当前全部A股的估值预期处于新兴市场合理水平,与整体比较偏高的位置。

2、大盘股估值水平下降最快

从2007年一季度以来PE值环比情况看,大盘股、中盘股、小盘股指数由于去年四季度市场的调整,PE值分别从39.8、53.81、58.23调整到27.78、48.12、49.93倍,大盘股的估值水平下降更快。全部A股、中小企业板、沪深300PE值分别从42.04、59.68、41.1调整到31.27、46.57、28.46倍,沪深300估值水平下降略快。

3、市盈率“见底”、市净率“下坡”

基于2008年一季报上市公司业绩的市盈率水平已经接近22-25倍的历史低位区域,这与占30%权重的金融服务业市盈率进入历史低位有密切关系。值得注意的是,市净率虽然处于“下坡”过程,但仍处于4.18倍的相对高位。

4、净资产收益率徘徊在历史高位

2007年上市公司整体净资产收益率依然处于16%附近的相对高位,主要原因是净利润提升与三大周转率指标(固定资产周转率、流动资产周转率、存货周转率)不断走高。

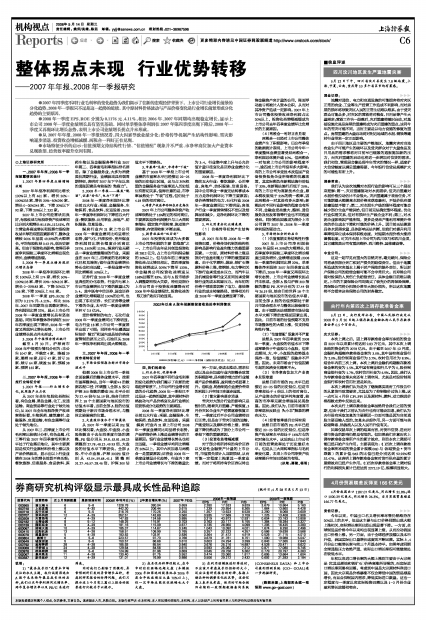

5、投资收益的“双刃剑”

2007年投资收益成为大多数上市公司净利润的主要“助推器”之一,上市公司去年总共创造投资收益2812亿元,占上市公司利润总额的20%以上。但与去年前三季度投资收益占比情况相比,第四季度投资收益增速从209%下降至133%,非金融类公司投资收益增速从168%回落至83%。这与A股市场步入调整期有很大关联,特别是部分上市公司由于投资收益骤降而对2008年中报业绩报忧,投资收益的“双刃剑”效应开始显现。

四、我们的结论

1、行业分化、优势转移

2007年四季度不同行业毛利率的变化趋势为我们揭示了在新的宏观经济背景下,上市公司行业增长前景的分化趋势,2008年一季报只不过是这一趋势的延续,其中原材料价格波动与产品价格变化是行业增长前景形成分化趋势的主要原因。

2008年一季度净利润环比增长前五大行业:采掘、金融服务、生物医药、食品饮料、交运设备。采掘(煤炭)行业内21家上市公司2008年一季度业绩同比均呈增长态势,产品销售价格上涨是业绩增长的主要原因;银行业业绩增长势头也相当迅猛,一季报业绩平均同比增幅在50%以上,其中六次加息与两税合一是重要原因;证券业2008年一季度业绩呈分化态势,行业内7家上市公司业绩增长与下滑的数量比为3:4,行业集中度上升与公允价值计量口径变化是证券业业绩分化的重要原因。

2008年一季度净利润环比下降前五大行业:餐饮旅游、公用事业、房地产、纺织服装、信息设备。其中公用事业一季度无法转移成本压力是净利润环比下降主要原因;受价格管制的电力、石化行业2008年一季度业绩同比下滑明显;房地产行业一季度销售情况不佳以及结算面积减少,是净利润环比下降的重要原因。

2、四大因素分化业绩表现

(1)价格传导机制产生结构性影响

从2007年年报、2008年一季报情况看,价格传导机制的结构性影响是影响行业盈利能力的最重要因素。一方面,原材料价格上涨是部分行业盈利能力下降的最重要因素。由于化学原料、煤炭、铁矿石等原料价格上涨,使钢铁、电力等相关下游行业承受成本压力,而汽车以及机械设备等行业又在同时承受钢铁行业的成本转嫁压力。而年初的价格干预政策切断了电力、炼油等行业的成本转嫁路径,使得相关行业2008年一季度业绩显著下滑。

另一方面,受成本推动、需求拉动以及出台加速行业内部整合政策的积极影响,具有提价能力的行业随着产品价格提高,盈利能力将显著上升。造纸业、轮胎制造企业提价带来的利润上升空间正在逐步显现。

(2)雪灾影响逐步消退

雪灾对大部分行业的影响只是暂时的,随着灾后重建、产能恢复,3月份灾区企业生产经营逐渐恢复正常,一季度过后不少公司业绩将回归正常。但是由于雪灾引起的运输、产能受阻以及原料价格上涨、销售量下降仍然成为了部分上市公司一季报下滑的重要原因。

(3)投资收益增幅减缓

对于部分将所持有的有价证券以交易性金融资产计量的上市公司,市值损失须计入当期损益,从而可能一定程度上拖累其一季度业绩。而对于将所持有价证券以待出售金融资产来计量的公司,账面浮动盈亏将被计入资本公积,从而对其净资产造成一定影响。2007年上市公司整体投资收益净利润占比20%以上,投资收益增幅减缓成为上市公司去年四季度业绩环比负增长的主要原因。

(4)两税合一利好正在兑现

两税合一已经对上市公司整体业绩产生了积极影响。已公布季报的数据统计表明,上市公司今年一季度整体业绩显著受益两税合一,净利润总体提升逾10%。但两税合一对每家上市公司的影响程度不一,逾四成上市公司没有多大影响。有的上市公司享受技术改造国产设备投资抵免企业所得税的优惠政策,其实际税负在新税法施行前低于33%,在新税法施行后低于25%。有的上市公司为高新技术企业,原本税收就低于25%的统一税率,因此两税合一对其没有多大影响;新税法对不同行业影响的程度也有所不同,金融业受益最大,酿酒、通信服务及批发零售等行业也不同程度受益。同时税收因素成为部分上市公司调节2007年、2008年一季度净利润的驱动力。

3、市场特征分析的启示

(1)估值预期支持结构性行情

2007年上市公司净利润较2006年呈现49.30%的大幅增长,但四季度净利润较三季度环比增长幅度出现负增长,业绩增速放缓;2008年一季度净利润同比增22%,单季整体净利润在2007年四季度出现下降后,2008年一季度又再现环比增长态势,上市公司业绩增长拐点并未形成。全部A股与沪深300指数的静态PE水平分别为27.44倍与26.19倍,结合目前世界18个主要国家与地区股市的估值水平看,当前全部A股的估值预期处于新兴市场合理水平与整体比较偏高位置。由于短期无法预期使市场估值水平大幅下降的宏观面因素出现,因此,目前市场的估值预期不支持市场整体性的大幅上涨,仅支持结构性行情。

(2)“估值错配”现象并不严重

虽然从2007年四季度到2008年一季度,大盘股的估值水平下降速率略快于中盘股与小盘股,但在此期间,大、中、小盘股的趋势基本保持一致,“估值错配”现象并不严重。因此,未来市场由于估值因素引起的风格变化概率不大。

(3)市净率高位加大产业资本兑现欲望

虽然目前市场的PE水平已经接近22-25倍的历史低位,但是市净率却处于4倍以上的相对高位。从产业资本的价值评判角度看,较高的市净率无疑会增强其兑现欲望。因此,我们认为,目前市场高市净率现状反映出“大小非”解禁的潜在压力。

(4)经营效率提升空间有限

虽然目前市场的PE水平已经接近22-25倍的历史低位,但是净资产收益率水平却处于16%左右的相对高位水平,这反映出上市公司目前的经营效率处于历史最好水平。但是从三大周转率指标与毛利率变化看,未来上市公司净资产收益率提升空间已经较为有限。

(执笔:屠骏、杨明)

2002年以来A股年报剔除投资收益的净利润情况