|

■ 四月下旬,伴随着印花税下调和大小非减持规范意见等利好的出台,市场信心开始恢复,基金又开始重新做多。前期发行的数只基金陆续步入建仓期。

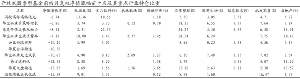

■ 将基金一季报和去年年报对比,考察15 个行业的持仓比重发现:受到相对增持的行业为房地产、批发零售、医药生物制品、石油化工、造纸印刷、食品饮料、制造业、采掘业、农林渔牧业;受到减持的行业为金融保险、交通运输、电力煤水(公用事业)、机械设备、金属非金属等行业。

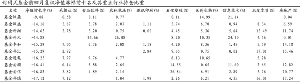

■ 封闭式基金和开放式基金在操作理念和持仓时间上有所差异,表现为对行业增减持力度不尽相同,有时会有很大的差异。

■ 根据对5 月行业基本面及市场趋势的判断,我们认为大部分在一季度相对得以增持的行业将在本月延续反弹走势。考察净值增长排名靠前的各类型基金的行业配比,可选择出反弹中的强势品种。

⊙世纪证券 鲍松柏

基金近期

是否开始重新建仓

2008 年一季度,上证综指大跌34%.同期各类型基金的跌幅分别是:开放式股票型基金21.7%,混合型基金19.8%,封闭式基金20.1%,债权型基金0.85%。各类偏股型基金一季度跌幅大致相当,而2007 年四季度封闭式基金的跌幅是最小的只有0.23%,而本季度大跌20%显示了即便是最抗跌的股票型基金品种也不能在大势颓废中独善其身。

一季度与去年四季度相比,从市值上来看:基金总资产下跌21.6%,其中股票资产大幅度下跌27.65%,债券类资产增长14.16%,权证资产基本被卖空下跌幅度达84%。伴随着基金赎回压力和基金总资产的萎缩,现金部分下跌3.3%。从各类资产净值占比来看,股票仓位从去年底的75.3%跌至今年一季度末的69.6%,减仓幅度较大;债券仓位从10.5%上升到15.2%,增仓幅度比较明显;现金比重从11%增至13.5%,基金的减仓行为在去年四季度初现端倪后 ,在今年一季度体现得淋漓尽致。

大跌已经使市场估值水平进入合理区域,基金持续减仓行为已经变弱,伴随着多只股票型基金的发行,基金又有重新做多的趋势。美国次贷危机在美联储持续降息之下已经逐步缓和,而降低印花税和规范大小非减持的利好措施出台,以及管理层对资本市场的表态,对市场信心的恢复起到一定的作用。

五、六两月大小非减持力度相对缓和,在奥运会召开前夕,相信各种政策都会相对平稳。在4 月末基本面和市场环境转危为安的局面下,前期发行的基金陆续步入建仓阶段是必然的。

哪些行业会受基金青睐

将基金公布的2008 年一季报行业持仓和去年四季度作对比,考察15个行业的持仓占股票投资比重,可以看到受到相对增持的行业为房地产、批发零售、医药生物制品,石油化工、造纸印刷、食品饮料、制造业、采掘业、农林渔牧业;受到减持的行业为金融保险、交通运输、电力煤水(公用事业)、机械设备、金属非金属等行业。

根据行业持仓比变化幅度来看:农林渔牧业增持幅度最大,其次为造纸印刷、石油化工、批发零售贸易、医药生物制品、房地产等行业;其中农林渔牧业、石化类受益于通货膨胀,造纸印刷、房地产行业受益于人民币升值等因素得到增持;批发零售、食品饮料、医药生物、以及信息技术等得益于内需拉动的高成长行业也相应被增持。

基于对CPI 的控制,由于行业成本和行政价格控制等因素,减持幅度最大的为电力等公用事业;石油价格的高位运行使得交通运输业成本压力猛增,一季度基金整体减持幅度也较大;由于股市的低迷对保险和券商的投资收益和佣金收入有实质影响,保险和券商股在一季度遭受大幅度减持,而银行股持仓比相对平稳。

封闭式和开放式基金由于持仓时间的不同,对行业增减持的幅度也不尽相同,其中封闭式基金对农林渔牧业、采掘业、信息技术、批发零售贸易的增持幅度明显高于开放式基金;而对食品饮料、造纸印刷和医药生物制品的增持幅度不及开放式。对于电力等公用事业和交通运输仓储业,封闭式比开放式基金减持力度更大;而对于金属非金属行业,封闭式基金一季度持仓比重大致未变,而开放式基金减持较多,这反映了封闭式基金长期仍然看好金属非金属行业。

基于四月份的情形以及对本月的展望,除金融保险业由于市场行情回暖将出现变化以外,其他行业基本面与三月末相比尚无太多变化,基金对上述受增持行业仍保持乐观态度,而对部分受减持行业的观点无根本转变。强者恒强,弱者越弱的局面可能在本月得到体现。因此,在目前板块效应比较明显的形势下,把握相对强势的行业品种是本月基金的投资主线。在核心加卫星式的基金投资组合中,对基金净值增长幅度贡献最大的正是这些强势行业板块中的优质或具有潜力的个股。

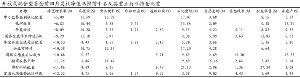

年初以来各类排名靠前的基金及其部分行业持仓比重

我们考察今年前四个月排名靠前的各类基金,其行业分布及持仓比重是贡献其净值增长最主要的因素。

表中这些排名前列的基金,在上述行业中至少有1 或2 个被重仓投资。根据我们之前对5 月行业基本面和市场趋势的判断,本月我们重点考察上述基金,再结合考察上述基金的业绩持续性,投资者按照自身风险承受能力的差异,可找出在本轮反弹中适合自己的优秀品种。