|

Douglas A. Kass为自己在华尔街的投资殿堂中打拼出了一番特殊天地。他是名空头投资客,并且相当直言,尽管绝大多数投资人都已经放弃了这类交易。作为一个空头投资人,立足并不容易——你需要卖空股票,并且期望在更低的价位把它们买回来。若有杠杆参与,爆仓是常有的事。

Kass,现年58岁,他在佛罗里达州的棕榈海滩上创立了Seabreeze Partners资产管理公司。如今,这一对冲基金公司管理着2亿美金的空头资产。他是个投资老手,并有着丰富的研究背景,曾经在First Albany负责 。

目前为止,Kass和他的同事们都干得不坏。他们的投资收益和市况并不高度相关,同时避免高度杠杆,也降低了该公司的投资风险。截至4月30日,除去管理费外,Seabreeze Partners的旗舰空头基金今年以来取得了16.5%的正收益,同期标普500指数跌去了5.6%。2005年一月至今,这一基金的净收益为40.7%,同期标普指数上涨了15%。

问:为什么选择空头?

Kass: 就像渡渡鸟(一种已经灭绝的鸟类——编者注)一样,空头投资人几乎已经绝迹了。根据Knowledge@Wharton统计,目前的空头资金约达54亿美金。 这一数量仅相当于Fidelity Magellan基金七分之一的资金。对于1900亿资产规模的对冲基金来说,这也是很小的一部分。

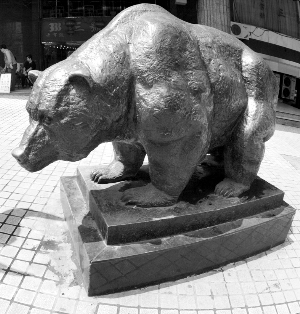

但是对Seabreeze而言,很少有人参与的空头策略恰恰意味着巨大的商机。我朋友Jim Cramer经常说,总有地方可以找到牛市。在Seabreeze,我们把自己看作是反Cramer的人,我们认为总有地方可以找到熊市,我们的任务就是找到它。

在过去20年的牛市中,纽交所每年大约有58%的股票上涨,42%的股票下跌。这42%给我们提供了长期轮动的空头机会。并且,在这一领域,参与者甚少。

问:是什么原因造成做空难以长期奏效?

Kass:做多和做空的目的其实是相似的,都是希望通过承受一定的风险获得超额的收益,只是角度不同。许多人觉得做空是没法赚钱的,但我不信,而且Seabreeze现在的情况也证实了我的观点。但是保持一个严格的做空策略是很重要。

记住,在做空时的风险和收益是不对称的,如果做对了,即使一个股票跌到0,投资者可以获利100%,但是如果错了,股票一直涨的话,损失就是无限的。而且股票的长期走势必然是涨的,所以我们采取了非常保守的战术去做空。

问:请解释一下。

Kass:首先,在不同公司和行业间投资比较多样化,没有一个股票在资产中超过2.5%,没有一个行业超过20%,我们一般会同时拥有35到40个股票。其次,就像棒球运动员韦·威利·基勒(Wee Willie Keeler)所做的那样,我们会选择打击对手疏于防守的地方,我们也是一样,在选择股票的时候保持创造性。

问:您的创造性体现在哪里?

Kass:我们尽量避免参与那些做空利润高度波动的股票,或者那些拥有大量空头仓位、并且走势与日均交易量密切相关的公司。避开这些公司,可以令我晚上睡好觉,并且为“负面基本面催化剂”的充分发酵提供了时间。

为了减少风险,我们同样避免了杠杆交易。一般而言,空头投资人经常会对那些小股票,或是中等规模的股票集中出击,然后利用或是滥用杠杆。这时,杠杆战略是为了避免灾难,尤其当投资人选择了太多做空对象时。我们持有的股票,其资产规模通常大于100亿美金。做空大股票是控制风险的另一种方法。

问:目前资产管理界正流行“130-30基金”,这类产品拥有30%的空头资产,并把更多的钱投入到多头策略中。你觉得这个主意怎么样?

Kass:我觉得这类基金很无聊,几乎每一个多头投资人都觉得他们同样擅长做空。但是做空需要不同的技巧,你必须对所有的研究报告保持中性,并且有一个置疑甚至多疑的本性。并且,很多“130-30基金”使用了ETF基金作为做空的工具。但是这对博取超额收益是个蠢办法。

问:你目前的投资主题是什么?

Kass:目前,我们正把注意力放在消费领域。我们发现了一个未开发的领域,拥有一定的做空利润,我称之为“牙齿工业”。我并不会追踪传统的零售商,如Target 与Kohl's,或是做空零售ETF。ETF产品对于对冲基金来说就像鸦片,很多懒惰的基金经理会以此为借口,以逃避公司调研与其它有创造力的研究。

问:你为什么如此看空美国的消费类股?

Kass:美国消费者现在经历过多的消费和不是积累,他们比历史上任何时候用的杠杆都多。这是美国经济面临的一个结构性问题。同时就业率在不断下降,真正的可支配收入越来越少,通货膨胀正在侵蚀消费者的购买力。消费者带着最大的杠杆进入经济下滑的转折期是很可怕的。

最明显的一点,是就业率已经连续4个月下降。不动产和股票两种最重要的资产在不断贬值。消费者信心处在26年来的最低点。信用危机将在很长一段时间里对经济造成破坏。通货膨胀,尤其是能源和食品价格的上涨是最残酷的赋税。美国第一季度的GDP报告显示了很多不良信号,随着房市的低迷,消费能力正在芮减。

问:关于做空,您还有什么其它建议?

Kass:投资人亦可以关注Fastenal,它从1月的33元,现在已经到了50左右。他们在小镇地区拥有2200家分店,销售工业产品和服务,包括紧固件。它吸引我的原因是,去年下半年,他们的销售额开始难以维系,他们的效益将很快下降。他们宣布4月的日销售额以每天半个百分点下降,

最后,我想强调的是,与做多相比,空头更要注意风险。记住,做空的风险和收益不对称。如果做对了,即使一个股票跌到0,投资者可以获利100%,但是如果错了,损失就是无限的。