进入5月,利好政策出台、预期CPI指数下降、奥运会临近……就在市场热切期盼“红五月”来临的时候,噩耗传来:5月12日在中国四川汶川发生了8.0级的大地震,给中国股市脆弱的神经带来强烈冲击;国际原油价格也不甘寂寞,持续创出新高。这一切都给中国经济的未来增加了几许不确定性,也给投资者对“红五月”的期盼泼了一盆冷水。那么,预期中的“红五月”行情会不会在六月才姗姗迟到呢?结合历史走势和时间周期加以分析,我们认为2008年6月大盘收红有规律可循。

首先,6月上涨概率偏大

根据历史数据统计显示(见表1),在1991至2007年的17年时间里,4月上涨的共11次,占64.7%;5月上涨总共10次,占58.8%;6月上涨9次,占52.9%。根据2008年4月上涨,5月收出阴线的情况,表中共有4组4月上涨5月下跌的相似数据,其中6月上涨的为3次,占75%。唯一的例外是1997年4、5、6月出现“涨-跌-跌”,但1997年的情况与现在不同,当时是经过一波底部震荡反弹后,于5月份达到了阶段性高点,因此在6月出现技术性回调也实属正常。而2008年4月、5月处于阶段性底部,基本排除了6月技术性回调的可能。因此我们认为2008年6月上涨的概率偏大。

表1:上海A股市场4、5、6月涨跌情况统计

■

其次,6月有望成为周期转折点

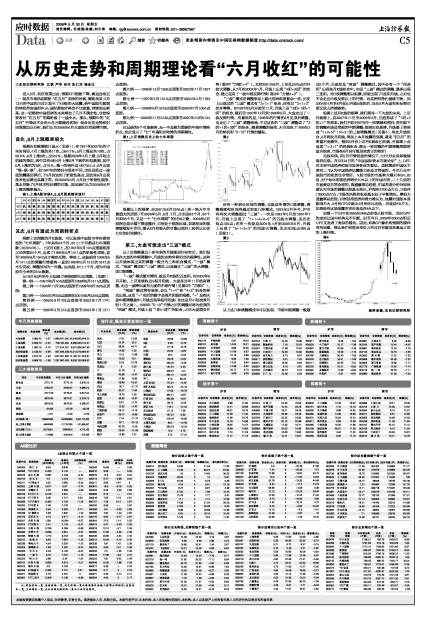

观察上证指数的月K线图,可以发现中国股市存在着典型的“七年周期”。7年共有84个月,84±1个月都是七年周期数(83/84/85)。上证月K图上,在1991年5月104点重要底部之后的第84个月,出现了1998年5月1411点的阶段性顶部,直至1998年8月1043点才喘定反弹。事实上,这波始自1998年5月1411点的调整行情最终一直到1999年5月19日的1047点才告完成。调整时间为一年整。由此起,84±1个月,成为中国股市生命的DNA核数。

从1991年5月至今,已记录了9例典型的七年周期。(见图1)

第一例——1991年5月104点底部至1998年5月1411点顶部;

第二例——1992年11月386点底部至1999年9月1695点顶部;

第三例——1994年7月325点底部至2001年6月2245点顶部;

第四例——1995年9月792点底部至2002年7月1741点顶部;

第五例——1996年2月518点底部至2003年1月1311点底部;

第六例——1996年12月1258点顶部至2003年11月1307点底部;

第七例——1997年5月1510点顶部至2004年4月1783点顶部;

第八例——1998年8月1043点底部至2005年7月1004点底部;

第九例——2000年11月2125点顶部至2007年10月6124点顶部。

已记录的9个市场案例,无一不是极为重要的中级行情转折点,充分显示了“七”年遇阻而转势的周期属性。

图1:上证指数历史上的七年周期

■

根据以上的规律,由2001年6月2245点(前一轮大牛市最重大的顶部)至2008年5月、6月、7月,分别是83个月、84个月和85个月,又是一个“七年周期”的时间之窗。2008年5月股指出现平缓下探盘整后,目前处于底部区域。如果前面的规律继续发生作用,那么6月有极大的可能出现向上转折以印证七年的时间循环。

第三,大盘可能走出“三波”模式

从上证指数最近十多年来的月线图进行研究后,我们发现在大盘的中期调整中,月线的走势有着相当的规律性。这种以月线体现出来的调整一般分为三种组合模式:“一波”模式、“两波”模式和“三波”模式,以及超过“三波”的大调整,即C浪调整。

“一波”模式最为简明,就是月K线的五连阴。如2003年6月开始,上证连续收出5根月阴线,大盘在当年11月结束调整,走出一波跨年度有力度的中级行情(见图2中“方框5”)。

“两波”模式稍有变形,会以“1+4”和“4+2”组合的形式出现。这里“+”前后的数字是指月阴线的根数,“+”是指大盘中期调整途中,月线出现单根月阳线(往往是月小阳或者月阳十字之类)。1999年“5·19”行情之后的调整可称为经典的“两波”模式,月线上呈“1阴+4阴”的组合,之后大盘重拾升势(图2中“方框1+4”)。又如2001年6月,上证见2245点后开始大调整,从7月到2002年1月,月线上出现“4阴+2阴”的组合,随之迎来了一波中级反弹行情(图2中“方框4+2”)。

“三波”模式在调整形态上要比前两种更复杂一些。历史上出现过的“三波”模式有“3+1+1”组合,还有过“3+1+3”组合等等。如1997年5月开始至11月,月线上是“3阴+1阴+1阴”的组合,随后自1997年12月到1998年5月,大盘走出了一波反弹行情。有意思的是,1998年的行情在6月见顶后调整,也走出了“三波”调整格局,不过这次的“三波”调整成了“3阴+1阴+3阴”的组合。随着调整的结束,大市迎来了1999年3月的转机和“5·19”行情的爆发。

图2

■

还有一种更长时间的调整,也就是所谓的C浪调整,调整幅度和时间均超过前面几种模式。1993年5月至今,沪市有两次大调整超过“三波”:一次是1993年5月到1994年7月,月线上出现了 “1+1+2+2+5”的五波大调整,见历史低点325点;还有一次就是2004年4月到2005年6月,月线上出现了“5+1+2+3”的四波大调整,见历史低点998点(见图3)。

图3

■

从上述几种调整模式中可以发现:市场中期调整一般超过6个月,大盘如是“两波” 调整模式,其中必有一个“四连阴”出现在月K线组合中。如是“三波”模式的调整,最多出现三连阴。而C浪调整难以捉摸,即使出现了5连阴月线,之后也不会走出中级反弹以上的行情,而是稍有挣扎继续下跌。如2004年4月至8月收出月线5连阴后,当年9月大盘有所反弹后便又进入持续跌势。

根据上述月K线的规律,我们探寻一下大盘的未来。上证月线图上,自2007年11月至2008年4月,已经形成了“1阴+3阴+?”的形态。我们不妨对后市作一些猜想和预判:首先眼下的调整应该是常规的中期调整;按照历史规律,月线图上将形成“1+3+N”(N<3)的三波调整模式(见图4),依此月线组合,5月将收月阴线,再加上本月地震的突袭,看来“红5月”的希望不免落空。假如5月份上证月K线收出阴线,月线图上会呈现“1+3+1”的经典组合,那么一轮完整的中期调整周期将宣告结束,市场在6月份可能迎来真正的转折!

无独有偶,在5月行情低迷的情况下,QFII对未来却继续保持乐观。在5月24日的“中国国际资本市场论坛”上,QFII对未来中国经济和股市发表各自的看法。美林集团中国区主席刘二飞认为中国经济抗震能力还是非常强的,今后几年中国股市的前景也非常好。A股市场的市盈率大概只有24、25倍,对于每年宏观经济增长10%以上的中国而言,二十几倍的市盈率是非常合理的。高盛董事总经理、中国首席分析师邓体顺认为市场的调整已经基本到位,沪指在3700点左右,H股在13600点左右,市场的风险和收益基本处于平衡情况。摩根大通董事总经理、亚洲首席经济师龚方雄认为,地震对通胀本身影响不大,5月份CPI应该比4月份环比走低,应该是8%左右,如果没有这场地震灾害应该是在8%以下。

回想一下QFII在2005年998点炒底A股市场,当时QFII的成功让国内机构无不汗颜。时至今日,2008年3000点附近QFII又发表了类似的看法。因此,如果CPI像机构预期的那样有所回落,那么我们有理由相信,5月过后有望迎来奥运之前的上涨行情。

图4

■

| 91 | 92 | 93 | 94 | 95 | 96 | 97 | 98 | 99 | 00 | 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | |

| 4月 | 跌 | 涨 | 涨 | 跌 | 跌 | 涨 | 涨 | 涨 | 跌 | 涨 | 涨 | 涨 | 涨 | 跌 | 跌 | 涨 | 涨 | 涨 |

| 5月 | 涨 | 涨 | 跌 | 跌 | 涨 | 跌 | 跌 | 涨 | 涨 | 涨 | 涨 | 跌 | 涨 | 跌 | 跌 | 涨 | 涨 | 跌 |

| 6月 | 涨 | 跌 | 涨 | 跌 | 跌 | 涨 | 跌 | 跌 | 涨 | 涨 | 涨 | 涨 | 跌 | 跌 | 涨 | 涨 | 跌 | ? |

资料来源:东吴证券研究所