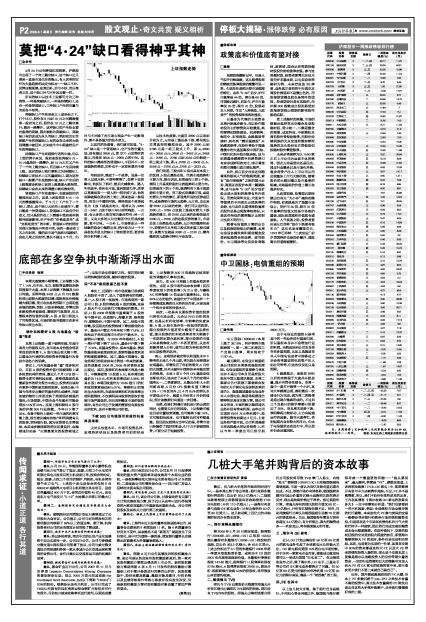

本周大盘继续小幅滑落,上证指数下跌了1.14%,但石化、电力、保险等蓝筹股走势明显强于大盘。本周上证指数下跌触及500日均线,即两年线3432点;5月CPI数据料将出现较大幅度的回落;国际商品价格继续大幅回落,美元在加息的预期下出现明显走强的趋势;美股、日股走势强劲。尽管近期多数投资者被悲观、谨慎的气氛笼罩,但从最根本的估值状况看,A股、B股已经进入了可投资区域,市场的阶段性底部正在多空争执中浮出水面。

境外机构看好A股 内地基金“被逼”做多

本周上证指数一度下破两年线,引起市场各方的强烈关注。在市场本身估值合理甚至低估的背景下,A股市场出现大幅下滑,以基金为代表的机构投资者的砸盘行为受到市场各方的诟病。

事实上,与内地基金被“逼”做多相对应,目前A股的投资价值已经被国际上诸多投资机构所青睐,最近几个月QFII的一路增仓即可表明其态度。麦格理集团在其最新发布的研究报告中指出,投资者应该持有更多中国和新加坡的股票,其理由是:中国今年将交出最好的盈利增长成绩单,而新加坡的物价已全面反映了美国经济衰退的情况;市场预期,中国企业今年盈利可能会增加15%至20%。反观上海和深圳A股市场的沪深300行业指数,今年已下滑了33%。有鉴于物价上扬和一些市场的利率可能上涨,报告建议减持房地产和同消费有关的股票,增持银行股,因为信贷增长非常强劲,本区域多数国家的增长前景良好,金融领域目前是“亚洲最便宜的投资领域之一”;电信市场也在看好之列。报告同时建议增持韩国的股票,减持印度的股票。

四“不再”表明股票已经不贵

事实上,近期的一些市场现象已经表明A股股价不贵了,进入了值得拥有的范畴。其一,A股不再一枝独秀。市场再现同一家公司H股、B股价格赶超A股的现象,这是A股大牛市之前我们才能看到的景观。目前,H股2008年预测市盈率高于A股的有中国平安、交通银行、海螺水泥、招商银行、鞍钢股份、中国中铁等。其二,炒股不再时髦。股民朋友的投资热情下降到极低的水平,基金开户数比今年年初下降77.8%,已经相当于两年前熊市中的开户数水平。从新增开户数看,与 2007年年底相比,A股一周开户数下降了59.5%,基金开户数下降了77.8%。在基金投资中,保本性基金、债券型基金愈来愈受到欢迎,股票型基金受欢迎的程度显著降低。其三,基金不再满仓。基金经理们的现金持有比例创一年来的新高,这些现象在2004年、2005年时曾经反复出现过。其四,股票红利收益率不再是小数目。中集集团每10股派5元,其本周四收盘价为14.8元,红利收益率达到3.38%;而其B股(本周四收盘价为10.85港元)的红利收益率更是达到5.07%;粤照明B的情况也大体相同。存款收益率和红利收益率出现明显倒挂,不仅表明具体股票的股权价值被市场严重低估,而且说明整体市场的低估倾向,有些公司出于发展的需要没有派发相应的红利,这并不影响公司价值。

下破500日均线预示阶段性机会再度来临

无论从估值水平、市场可投资品种、宏观经济状况以及投资者目前的状态看,上证指数在500日均线附近结束阶段性调整的几率相当高。

首先,在500日均线上估值合理甚至低估。当前A股市场的动态收益率(前四季度收益下的收益率)为21.5倍,与摩根AC世界指数14倍动态市盈率相比,仅有30%左右的溢价,该溢价对于中国这样一个持续高速发展的巨大经济体而言,应该说是一个相对合理的估值水平。

其次,一批具有长期投资价值的股票已经在市场出现。无论从PEG分析的角度,还是从红利收益率、市销率的角度来看,A股、B股市场存在一批低估的股票,部分股票的市值甚至大幅低于其品牌价值,部分股票的红利收益率甚至大幅高于一年期的定期存款利率,部分股票的市值只有其销售收入的一半甚至更低,从这些现象再深入分析,就可以较为轻松地寻找到长期投资的品种。

第三,宏观经济稳定增长和通胀水平下降将在未来几个月出现,将为股市反弹奠定宏观基础。尽管经历了年初的雪灾、5月份的大地震,但并未破坏中国经济全年稳定增长的格局,未来3至5个月CPI逐级走低也渐成共识,这决定了未来几个月的宏观环境将比一、二季度要好。从最近分析人士的判断来看,5月份CPI指数有望下降到7.0%-7.7%区间内,比4月8.5%的增长水平要低出不少。展望6月份至8月份的情况,预计该数据仍有望进一步回落。

当然,在我们明确市场机会已经出现的同时,也需要关注它的风险。上证指数可能在目前位置结束调整,也可能再下破10%。它可能很快起来,也可能较长时间窄幅盘整。股民朋友始终应当牢记的是,尽管市场已经提供了很好的机会,但千万不要借贷投资,不要立足于短线投资。