|

如果说股市是经济的“晴雨表”,那么权证也可以被看作是股市的“晴雨表”。众所周知,因为权证的价格在一定程度上代表了投资者对正股未来走势的预期,如果投资者看好正股后市的表现,就会给权证以很高的溢价;否则,就会给权证以很低的溢价甚至是很高的折价。因而,权证存在一定的价格发现功能,当然小盘或低价权证由于投机性太强,价格发现功能相对较弱。投资者不妨多一个视角从权证市场分析大盘的运行趋势。

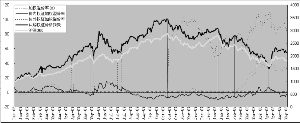

值得注意的是,权证的溢价率是和价内外程度密切相关的。价外权证,特别是深度价外权证,由于自身的原因而产生了高溢价,因此它们的价格发现功能也相对较差。相比之下,价内权证有相对较强的价格发现功能。我们对2007年以来所交易的认购权证的溢价率按流通市值进行加权,以反映不同时段的溢价率水平,并区分价内、价外分别加权溢价率。结果表明,价内认购权证有很强的价格发现功能。

2007年4月29日,价内认购权证的溢价率达到了-4%,创下了历史新低,接下来就出现了5·30暴跌;2007年10月15日,价内认购权证的溢价率达到了-7.23%,接近当时历史新低-9.26%(出现在9月14日),接下来就出现了大幅调整;2008年1月9日,沪深300指数逼近历史新高,而此时价内认购权证的溢价率再次创下了历史新低-9.30%,预示着大盘的后期走势并不乐观,果然在2008年1月15日之后,沪深300开始暴跌;2008年4月21日,价内认购权证的溢价率达到6.77%(为近期高点),预示投资者开始看好后市,接着大盘在4月24日开始强劲反弹。因此,价内权证的溢价率水平有一定的超前性,对于近期市场的总体走势,投资者或许可以从中得到一些启发。

进一步分析武钢CWB1、马钢CWB1的溢价率分别与其正股的对比关系可以发现,权证溢价率的高点、低点分别和正股股价的低点、高点一一对应。马钢CWB1在2007年9月14日的溢价率接近-22%,创下了迄今为止折价率最高的纪录,而马钢股份和马钢CWB1都在这一天创出历史新高。如果投资者在这一天欢天喜地地买进“巨便宜”的马钢CWB1,如今将套牢50%。相反,如果投资者能正确理解“非理性折价”背后的含义,即时抛出马钢股份,将避免亏损47%。

权证的溢价率一般比较稳定。当价内权证的溢价率较低时,意味着后市看淡,投资者应该卖出正股和权证。然而,我们并不建议投资者买进溢价率较高的权证,溢价率畸高的权证(特别是价外权证)风险较大,但溢价率略微偏高的价内权证往往意味着买点正在来临。近期的经验表明,个别价内权证的溢价率在±10%之间,而价内权证的加权溢价率在±6%之间都是比较正常的。若超出了这个区间,则应该引起投资者的警惕--也许拐点就在附近。当然,为避免一些轻度价内外权证对价内权证加权溢价率的干扰,投资者还可以只对深度价内的权证的溢价率进行加权,将有更好的指导意义。

另外,目前价内权证大多是钢铁权证,价内权证加权溢价率的代表性较差,可能更适合研判钢铁股的走势。不过,随着更多的分离交易可转债的发行,未来权证市场将产生更多行业的价内权证,届时价内权证加权溢价率对大盘的走势将更具指导性。