|

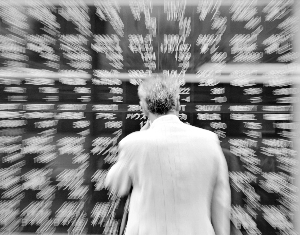

受原油价格飙升以及对全球经济前景的担忧情绪重新抬头影响,周一亚洲股市大幅下挫。

历史经验表明,没有什么比衰退更能让投资者们得到因祸得福的机会,但普遍且持久的回升有赖于收益前景、利率及经济前景等多种因素都对股市有利。分析人士指出,当前的情况并非如此,对此,就连久经考验的专业人士也忧心不已。

标普市盈率远高于1990年

本轮衰退对于想拣便宜货的股票投资者并不是什么好事。让我们来看一组数据。

上周五,标准普尔500指数收于1360.7点,截至3月底的12个月市盈率为17.7倍。据标准普尔公司的数据,这个数字远远高于1990年底,当时标普500指数的市盈率为14.6倍。将1990年的倍数套用于标准普尔500指数截至今年3月的12个月市盈率,该指数应为1121点,较上周五收盘低17.6%。

1990年第四季度末差不多刚好是1990-91年经济衰退的中期,当时购买了标准普尔500指数成份股的投资者在1991年底获得了26%的高收益。支撑股市回升的有三大因素:1990年底之后,公司收益没有大跌;当时的股价不算太高;1991年,美国联邦储备委员会将利率从7%大幅下调至4%。

在经济衰退时,投资者会认为经济一旦复苏,公司收益会实现增长并带动股价上扬,从而出手投资。这一希望有赖于人们相信美联储能通过下调利率推动经济复苏。或许是因为金融领域状况不佳,下调利率的举措用了更长的时间才开始发挥作用。

自去年9月进行最新一轮利率下调以来,美联储已经将利率下调了2%,然而却没有促进经济增长,因此,即使美联储将利率再下调1%,其效果或许也不会很显著。

本轮低迷期才刚刚过半

美林公司经济学家大卫·罗森博格在上周五的一份研究报告中指出,美国最新失业数据表明,这轮低迷期目前才刚刚过半。

如果真是这样,当前的经济低潮至少还得持续五到六个月,并可能延续到2009年。持续如此之久的萧条会危及金融界分析师们所预期的公司收益的巨额增长,而这种情况又会给股市造成压力。

举例来说,依据标准普尔的数据,分析师们预期标普500指数成份股公司明年第一季度的营业收益会比今年第一季度高50%。虽然今年第一季度的利润低迷,但投资者会拼命找出能实现这样的收益增长的公司。而如果今年的收益令人失望,许多股票当前过高的估值会令它们更容易下跌。

银行或进一步削减派息

深陷次贷危机中的银行面临的最大问题就是:来自房地产方面的贷款违约,因此一些大型贷款机构再次试图削减派息。

在监管机构的压力下,各银行一直竭力充实资本,以便在出现突然损失时提供缓冲。它们从外部投资者那里筹集新的资金、控制股份回购、暂缓扩张计划。同时,多家银行削减了派息。

但一些身陷困境的银行支出仍高得惊人。以瓦乔维亚银行为例,其4月将开支缩减了41%,但派息率仍高达7%。花旗集团1月削减了派息,但派息率仍高于6%。

高盛集团的银行业分析师日前表示,在瓦乔维亚银行首席执行官下台之后,董事会如果能将派息降低一半,每年就能省下16亿美元。

美汽油升至每加仑4美元

不断冲破历史新高的油价不仅进一步打击消费者的信心,还加大了美国经济陷入衰退的风险。

美国的汽油平均价格当地时间8日首次达到每加仑4美元,是燃料油价格上涨的又一里程碑。

美国普通汽油平均价创出新高的消息是由美国汽车协会(AAA)宣布的,上周五原油价格每桶大涨近11美元,达到创纪录的138.54美元。按一些指标计算,这是30年来美国人的钱包受油价劫掠最严重的一次。

最近几天,燃料价格飙升和令人失望的就业数据再次让人们担忧美国经济将陷入衰退,而如果目前已经处于衰退之中的话,那么衰退的程度则会进一步加深。过去一年中,房地产低迷、信贷危机和就业市场疲弱让美国经济受到了沉重打击。燃油价格的上涨会导致家庭预算紧张,打击推动三分之二以上美国经济活动的消费者支出。

Alliance Bernstein的经济学家约瑟夫·卡森说,我们目前看到的是已经走软的消费领域正面临着许多额外压力。目前的油价上涨对消费者收入的侵蚀超过了历史上大多数能源价格涨幅最大的时期。如今燃料支出占工资收入的比重已经升至6%以上。卡森称,这个比例超过了1974-75年和1990-91年油价暴涨时的数字,接近了1980-81年期间的7%至8%。他说,相对于近年格外疲弱的收入增长,此次燃料支出的增加对消费者的打击要远高于上述三个时期的任何一个。