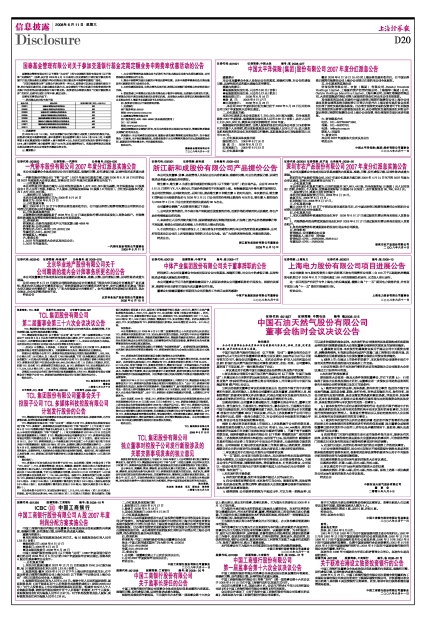

TCL集团股份有限公司

第二届董事会第三十六次会议决议公告

TCL集团股份有限公司及董事会全体成员保证公告内容的真实、准确和完整,不存在虚假记载、误导性陈述或者重大遗漏。

TCL集团股份有限公司(以下简称“本公司”或“公司”)第二届董事会第三十六次会议于2008年6月4日以电子邮件和传真形式发出通知,并于2008年6月6日以通讯方式召开。本次董事会应参会董事11人,实际参会董事11人。会议以记名投票方式表决。本次会议的召开符合《公司法》及本公司《章程》的有关规定。

一、会议以 9票赞成, 0票弃权, 0票反对 审议并通过《关于同意TCL多媒体科技控股有限公司发行新股的议案》。关联董事李东生先生、薄连明先生回避表决。

同意本公司控股子公司TCL多媒体科技控股有限公司发行股份募集约1,206,269,010港元(约1.55亿美元,以1美元兑7.7952港元换算,下同)以全数赎回已经发行的本金总额为1.4亿美元的可转债。同意本公司全资子公司TCL实业控股(香港)有限公司在TCL多媒体本次发行中以现金认购896,448,000 港元(约1.15亿美元)的股份,同时,同意TCL实业和TCL多媒体签订的转让协议,由TCL多媒体向TCL实业控股发行共计117,524,522.3 港元(约1,508万美元)的股份,置换其在TCL实业的部分贷款。

详情见与本决议公告同日发布在指定信息披露媒体上的《TCL集团股份有限公司董事会关于控股子公司TCL多媒体科技控股有限公司计划发行股份的公告》。

特此公告。

TCL集团股份有限公司

董事会

二零零八年六月十日

公司简称:TCL集团 股票代码:000100 公告编号:2008-028

TCL集团股份有限公司董事会关于

控股子公司TCL多媒体科技控股有限公司计划发行股份的公告

TCL集团股份有限公司及董事会全体成员保证公告内容的真实、准确和完整,不存在虚假记载、误导性陈述或者重大遗漏。

TCL集团股份有限公司(下称“本公司”)控股子公司TCL多媒体科技控股有限公司[下称“TCL多媒体”,系香港联合交易所有限公司(下称“联交所”)上市公司]于2007年5月18日与德意志银行签署《认购协议》,由TCL多媒体向德意志银行发行1.4亿美元、5年期的可转换债券(下称“可转债”)。(有关详情请参考2007年5月23日在公司指定信息披露媒体上刊登的《TCL集团股份有限公司董事会关于TCL多媒体科技控股有限公司发行可转债的公告》)。该可转债已于2007年7月12日发行。截至2008年3月25日,由于TCL多媒体股票三十个连续交易日内有任意二十个交易日每日收市价至少低于可转债换股价(每股0.65港元)的30%,此情形已满足可转债赎回条件之一。2008年4月8日,根据信托契约, TCL多媒体即向所有债券持有人发出通告,告之上述回赎事项的发生,且债券持有人有权要求公司赎回部分或全部可转债。截至目前,经与债券持有人友好协商,TCL多媒体已征得所有债券持有人同意全数赎回本金总额为1.4亿美元的可转债。

股份发行:

TCL多媒体计划向包括本公司全资子公司TCL实业控股(香港)有限公司(下称“TCL实业”)、TCL多媒体管理层(李东生、梁耀荣、袁冰等)和独立第三方投资者在内的投资者(独立认购人)定向发行股份募集约1,206,269,010港元(约1.55亿美元,以1美元兑7.7952港元换算,下同)以全数赎回可转债,2008年6月20日前将支付1.4亿美元的可转债本金及利息共计1,176,295,680港元。根据TCL多媒体的发行方案,认购价为:TCL多媒体本次股份发行的公告日后十个交易日平均收市价的85%,且每股不高于0.315港元、不低于0.25港元(如果最终计算的折让价高于0.315港元/股则认购价按0.315港元/股计,而如果最终计算的折让价低于0.25港元/股则认购价按0.25港元/股计)。

本公司全资子公司TCL实业拟认购不超过1,013,972,522港元(约1.30亿美元)的股份,其中以现金认购896,448,000 港元(约1.15亿美元)的股份〔资金来源为:无锡低压电器转让首期款3亿元、国际电工和智能楼宇转让尾款1.28亿元、惠州工业地产重组获得的现金收入7600万元、其余为TCL实业控股(香港)有限公司的借款〕。同时,TCL实业和TCL多媒体签订转让协议,TCL多媒体向TCL实业控股发行共计117,524,522.3 港元(约1,508万美元)的股份,置换其在TCL实业的部分贷款。此次认购股份完成后,TCL实业控股持有TCL多媒体的股份比例将从39.49%增加至55.02%-57.14%之间。

审批程序:

本公司董事会已于2008年6月6日第二届董事会第三十六次会议作出决议通过TCL多媒体本次股份发行和TCL实业认购本次发行的股份,本次发行中向本公司董事李东生先生、董事薄连明先生、高级副总裁梁耀荣先生、高级副总裁赵忠尧先生、副总裁袁冰先生的发行构成本公司的关联交易,已经董事会作为关联交易批准,董事李东生先生和董事薄连明先生对该议案回避表决。

TCL实业将向香港证监会提出申请豁免“全面要约收购”。如香港证监会同意豁免,本次发行涉及的相关事项还需要报TCL多媒体特别股东大会由独立股东以投票方式批准。

TCL多媒体发行股份和提前赎回全数可转债对本公司的影响:

公司认为,TCL多媒体是集团的核心业务,且正在处于恢复性增长的前期,未来前景良好,此次股份认购完成后,TCL集团持有TCL多媒体的股份比例将上升至55.02%-57.14%之间,有利于提高TCL多媒体的竞争力,集团也可以进一步巩固在核心产业多媒体的控制权,有利于提高长远股东价值。此次赎回可转债可降低TCL多媒体的整体财务成本、负债和资产负债率,终止其可转债项下之财务契诺,抵消可转债公允价值对其财务数据的影响并可促进其融资活动,同时集团可通过对其内部资产的整合大幅提高资产的运营效率。

根据2007年5月23日公司在指定信息披露媒体上刊登的《TCL集团股份有限公司董事会关于TCL多媒体科技控股有限公司发行可转债的公告》:“由于TCL多媒体可转换债券发行完成后,根据不同的转股条件,在极端情况下,因可转债转股可能导致则本公司及一致行动人将可能最低持有TCL多媒体24.21%的股份,而使TCL多媒体可能不被纳入本公司合并财务报表”。由于TCL多媒体计划提前全数赎回可转债,上述情况已不可能发生。

2007年度和2008年一季度,TCL多媒体可转债未实现公允价值变动收益对本公司的利润影响分别为9137万元和5593万元(未经审计),TCL多媒体全数赎回可转债后,上述未实现公允价值变动收益将在2008年二季度予以冲回。预计TCL多媒体冲回未实现公允价值变动收益对本公司2008年二季度的利润影响约1.43亿元(未经审计),该调整对本公司经营性业绩无任何影响,但全数赎回可转债可为公司节省部分财务费用。且今年TCL多媒体液晶彩电销售明显增长,资金需求增大,可转债全数回赎后,能够有助TCL多媒体提高融资能力,增加其销售收入和利润,同时增加集团股东收益。本公司仍维持对2008年半年度业绩经营性利润同比明显增长的预期。

特此公告。

TCL集团股份有限公司

董事会

2008年6月10日

TCL集团股份有限公司

独立董事对控股子公司发行新股涉及的

关联交易事项发表的独立意见

根据《深圳证券交易所股票上市规则》(2006年修订)、《公司章程》和《独立董事议事规则》。我们作为TCL集团股份有限公司(下称“公司”)的独立董事,对公司审议的关于同意TCL多媒体科技控股有限公司发行新股涉及的关联交易事项发表以下独立意见:

由于李东生、梁耀荣、袁冰、薄连明、赵忠尧先生属于关联自然人,李东生、梁耀荣、袁冰、薄连明、赵忠尧先生参与认购本次TCL多媒体发行新股为关联交易。我们认为,董事会审议该关联交易的表决程序合法,关联董事李东生、薄连明已回避对该议案的表决。交易公平、公正、公开,交易价格合理且与其他认购人相同,没有对上市公司独立性构成影响,没有发现有侵害中小股东利益的行为和情况,符合中国证监会和深交所的有关规定。

独立董事:

朱友植 陈盛泉 项兵 杨世忠 曾宪章

二零零八年六月六日