|

●对下半年行情作如下概率判断:

(1)通胀缓解,经济保持10%以上增长,政策紧缩力度减弱,市场对政策调整存在强烈预期;股市政策力度加大,利好措施如期出台。宏观政策与股市政策形成合力,推动股市探底成功,形成反转的大趋势。此路径概率为30%。

(2)通胀局部缓解,经济保持10%左右增长,政策适时微调,股市利好政策稳步推出,两者形成共振,推动股市筑底反弹。但对通胀和经济仍存在担忧因素,不足以确立反转趋势。此路径概率为50%。

(3)通胀没有缓解,市场对滞胀担忧加大,宏观紧缩力度加大;或者预期的股市政策不能如期出台,市场继续大幅下跌。此路径概率为20%。

⊙民生证券研究所

一、业绩现状与趋势

在治理通胀背景下,我国宏观经济面临高位回调的拐点压力,上市公司业绩增长速度也出现了比较大的下降。由于高估值对公司业绩增速和业绩预期的敏感性,目前上市公司基本面难以成为驱动市场的主要力量。但业绩不能成为市场的驱动力量,并不意味业绩不能成为市场的支撑力量。不管什么原因,市场经过大幅下跌释放系统风险后,部分上市公司基于业绩的投资价值就会出现。而且由于通胀压力、经济拐点、紧缩担忧,市场很可能出现过度反应。但我国经济本身“滞胀”的可能性并不大,这样市场就可能出现超跌机会。

(一)经济与业绩分析

对我国宏观经济的总体判断是,经济增速有高位回落的拐点压力,物价短期也难以大幅回落,但在可预见的未来还不会出现滞胀。在工业化、城市化、国际化以及产业和消费结构升级、举办奥运会等因素共同推动下,我国经济有望保持平稳较快发展。同时,2008年经济确实要应对更多挑战,受世界经济增长减缓、外部需求减弱和国内冰雪、地震灾害等因素影响,经济增长可能适度放缓,但GDP维持在10%以上增速应该问题不大。

由于要素价格上涨与投资收益下降,2008年上市公司业绩增速可能出现较大降幅,预计整体业绩增长可能从2007年的50%下降到2008年的30%,净利润能保持在25%左右的增长水平。为了揭示经济的真实运行情况,我们统计了剔除金融、电力、石油采掘加工这三个行业的主要财务数据。剔除后,上市公司2008年一季度主营业务收入同比增长26.86%,营业利润增长27.21%,净利润增长40.23%。与2007年相比,整体虽有较大下降,但还是保持了较高水平。考虑季节和灾害因素,2008年全年业绩应该略好于一季度水平。在这样大的经济增长周期,在这样快的绝对业绩增长情况下,上市公司的估值水平不应该过低。

(二)估值水平探讨

根据相对估值模型,高溢价对业绩增长非常敏感和依赖,一旦业绩增速下降拐点出现,对市场的影响确实很大。但根据绝对估值模型,在业绩绝对增速仍然比较高的情况下,市场估值水平也不应该过低。2008年以来,整体市场市盈率已经回到30倍水平。目前市盈率水平较前期高点有50%的降幅,处于较低水平,而4倍左右的市净率则处于中等水平。如果考虑动态市盈率和主要股指的市盈率,则水平更低。5月底,以一季度业绩计算的动态市盈率在23倍左右。

什么样的市盈率是合理的呢?可以用多种估值方法进行判断。比如用PEG模型,增速较快市场的PEG应该大于1。就按1的PEG来衡量,2007年业绩50%的增长,享受50倍的市盈率是合理的,2008年业绩25%的增长,给25倍的市盈率也是正常的。再比如,用利率来衡量——利率的倒数被认为是合理的市盈率。如果市场资金主要是居民的银行存款,用1年期的存款利率比较合适,这样4.14%的利率倒数也是在25倍左右。可见,A股市场的市盈率目前处于合理水平。

二、政策影响与机会

治理通胀会伴随紧缩政策,紧缩政策会通过影响经济和资金给市场带来压力。我们认为,对通胀中的不可控因素,“等”也是一种策略。比如等到下半年,由于基数原因,通胀压力就会减少;比如等美国经济走势明确。如果衰退,就可以等大宗商品价格下降,如果不衰退,也可以等美元走强;即使石油、农产品等能源价格最终以危机办法来解决(前两次都是如此),我们也可以等。相信危机不会发生在中国,巨额外汇和内需市场决定中国的抗风险能力还是比较强。

有关控制通胀政策的影响,根据成本效益判断进行简单排序,最差的是行政性的价格控制手段,因为它破坏市场价格机制;其次是严厉的货币紧缩政策,因为它以牺牲经济增长为代价,但它也是各国治理通胀最常用的方法,效果比较直接;较好的是实行积极的财政政策,加大转移支付力度,减少企业税负,提高低收入阶层和企业的通胀承受能力。

(一)政策的现状与影响

我国现在实行的是从紧的货币政策和适度的财政政策。现实中的宏观政策很“紧”,特别是货币政策,从货币发行速度、存款准备金上调、流动性回购,到信贷控制与窗口指导,数量型工具用到了极致,累计效应正在逐步体现:银行、企业都已经感受到了资金紧张,股市资金面也受到一定影响;财政政策也不宽松,虽然企业所得税调整降低了部分企业的税负,但整个社会的税收还是以一个非常高、非常态的速度在增长。

除了存量和基数因素,现在货币发行的增量控制非常严厉。我们认为,发行货币应该是用来满足经济增长和通货膨胀带来的货币需求,因此,较合理的货币发行速度应该是GDP增长率+CPI增长率。我国M2余额增长率长期高于GDP增长率与CPI增长率之和,存量的流动性(主要以存款形式)比较充裕。但今年以来,货币发行减速,而物价快速上涨,导致两者关系发生改变。实体经济获取资金的难度加大,大小非套现欲望更强,股市资金面受到一定影响。此外,资金存量的控制也很紧。目前存款准备金率处于历史最高水平,信贷控制也比较严厉,信贷增速呈下降趋势。

财政政策一度被社会给予厚望,因为现在经济发展中的很多问题都是结构性的,而货币政策属总量政策,不能很好的解决结构问题。社会各方都认为财政政策能发挥更大的作用,即使是通胀这样的问题(主要是货币现象,货币政策的作用更大),财政政策也可以在提高抗通胀能力方面发挥很好的作用。抗通胀的短板主要是毛利低的中游制造业和社会低收入阶层,财政政策可以通过减税和加大转移支付力度解决这两方面的问题。现在财政转移支付力度有所加大,但体现财政政策性质的主要方面——税收的确很高,今年一季度全国税收收入累计完成15102亿元,同比增33.8%,增收3818亿元,增幅居近年同期最高。地方税收增速更高,北京今年一季度个税收入已超132亿元,同比增加了54.6%。在通胀和灾害频繁的困难时期,税收增长大幅高于GDP增长,值得深思。

(二)期待股市政策与宏观政策共振

现在的宏观政策很紧,经济增速的拐点、紧缩的宏观政策对市场有一定的制约。但如果货币、财政政策能够出现调整,即使经济增速下降,市场也不是没有机会,美国的情况就是很好的明证。美国的经济情况远比我国严峻,但股市跌幅远小于我国,差别就是财政、货币政策不同。

紧缩政策如果能适度调整,对股市的影响将比较深远,因为这种调整是从紧到松的拐点影响。下半年如果通胀压力减少,货币和财政政策出现相机抉择不是没有可能。毕竟实体经济有这方面的要求,而宏观调控是为实体经济服务的。

目前紧缩政策调整已有了一丝迹象:利率调整已经非常谨慎;央行的公开市场操作也降低了资金回购力度,5月份开始向市场净投放资金;4月份货币发行速度小幅回升;税收增长在2、3月份有所下降,尽管增速仍然很高。因此,下半年宏观紧缩政策的调整值得期待。而股市政策取向非常明显,3000点的政策底非常明确。但我们认为,积极地股市政策只能带来小的机会,它的作用局限股市本身,往往不影响市场基本面和资金面,深度和广度都有限。宏观政策的调整才能带来大机会,因为货币、财政政策会透过基本面和资金面对市场产生全面的影响。因此,下半年的市场机会主要就是期待股市政策与宏观政策共振,带来可把握的、能兑现收益的行情。

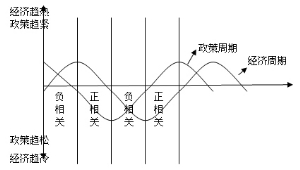

政策主要起对冲作用,试图减少市场波动。经济下降倒逼积极的宏观政策,股市下跌催生利好的股市政策。为了更好理解经济、政策对市场的综合作用,我们再探讨一下经济与政策的互动关系。反应经济周期与宏观政策周期的理论关系是:(1)经济过热、政策从紧(反向);(2)政策从紧、经济滑坡(同向);(3)经济滑坡、政策从松(反向);(4)政策从松、经济回升(同向)。由于多方面原因,经济周期与政策周期并不都是反向的。

目前我国经济形势处于从(1)到(2)的过渡阶段,GDP增长高位回落与从紧的调控政策对市场仍形成一定的制约。但现在政策已经很紧,紧缩力度进一步加大的可能性较小,随着时间推移,对股市负面影响力将有所减缓;经济周期开始下降,尽管回落幅度有限,但也在较长时间内不能成为市场估值溢价的驱动因素。

股市政策与宏观政策也不一定完全同步,虽然宏观政策总体决定股市政策,股市政策为宏观政策服务,但这并不排除在一定阶段股市政策与宏观政策的背离:一是股市过度反应宏观政策的时候。在宏观政策放松时,股市过热,这时的股市政策有可能由松到紧;在宏观政策从紧时,股市过于低迷,这时的股市政策有可能由紧到松。现在的股市情况显然属于后者。二是股市表现严重背离经济基本面或严重影响经济健康发展的时候。一般情况,股市反应经济实体,股市政策和宏观政策都是作为调控手段来烫平股市和经济的波动,所以两方面政策方向应该一致。但我国股市与实体经济经常背离,现在经济过热,宏观政策充当反向调节工具,必须从紧,而股市过于低迷,必须出台政策扶持。

目前宏观政策相对稳定,但股市政策的调节相对频繁。积极的股市政策与紧缩的宏观政策的这种背离只能带来小的市场机会,但我们也要密切跟踪通胀的变化情况,观察宏观政策的蜘蛛马迹,期待货币、财政政策与股市政策一起给市场带来的较大机会。

三、下半年行情概率判断

我们对下半年行情的演变路径作如下分析和判断:

宏观政策:控制通胀成为第一要务,宏观政策的紧缩取向短期不会改变,但力度可能减弱,调控的行政手段可能让位于市场手段。这样,宏观紧缩对股市的影响可能由负转正。

股市政策:取向已经很明确,现在主要看后续还能有什么样的利好政策。股指期货、券商上市在下半年都是可以期待的。

综合上述分析,对下半年行情作如下概率判断:

路径一概率为30%:通胀缓解,经济保持10%以上增长,宏观政策紧缩力度减弱,市场对政策由紧到松存在强烈预期;支持股市的政策力度加大,具体的利好措施如期出台;估值在业绩增长和股价下跌驱使下处于低位;宏观政策与股市政策形成合力,推动股市探底成功,形成反转的大趋势。

路径二概率为50%:通胀局部缓解,经济保持10%左右增长,宏观政策的紧缩取向不变,但力度不再加大,甚至有所减缓;宏观政策适时微调,股市利好政策稳步推出,两者形成共振,推动股市筑底反弹;但对通胀和经济仍存在担忧因素,不足以确立反转趋势。

路径三概率为20%:通胀没有缓解,市场对滞胀担忧加大,宏观紧缩力度加大;或者预期的股市政策不能如期出台,市场继续大幅下跌。

(执笔:黄常忠)