|

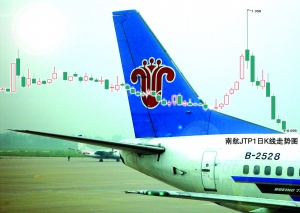

南航JTP1今天进入最后一个交易日,因股改产生的认沽权证明起全面退出历史舞台,所有33只股改权证也仅剩处于行权期的深发SFC2一只。市场人士认为,备兑权证推出以前的相当一段时间内,分离债权证都将是权证市场的主角,而认沽证“空窗期”也会随着南航认沽终止交易同时到来。

南航认沽2007年6月21日上市,本月20日行权并到期,是2005年以来33只股改权证中最后一个到期的认沽品种,行权价7.43元,行权比例1:0.5。

分离债认购证唱主角

“备兑权证推出以前的相当一段时间内,分离交易可转债型认购权证都将占据权证市场的主要位置,认沽证短期内可能也不会再有。”某大型券商权证分析师称。

他对记者表示,从分离债衍生原体可转债角度来说,分离债包含的也应该是购权,亦即认股权证。“尽管在市场预期较为悲观的时期,也存在有公司会创新出分离交易可转债附认沽权证的可能性,但这在权证市场上尚无先例。”他说,照此看来,在备兑权证推出之前,市场上会有相当一段时间的认沽证“空窗期”。

公开信息显示,2005年股改以来,共有29家公司的股改方案部分采用了权证,其中11家股改方案采取了认沽权证,另有4家公司同时发放了认沽、认购权证。此外,截至目前国内市场已出现的18只分离交易可转债权证均为认购品种。

“股改权证是中国资本市场特殊时期的特殊产物,其本身不可避免地存在一定弊端。”某创新型券商衍生品部负责人对记者表示,分离交易可转债赋予了上市公司一次发行两次融资的机会,企业可通过市场的投机资金降低融资成本,与普通转债要对持有人支付利息相比,通过附送权证就可以实现借二级市场中的投机资金向债券持有人支付对价。

大举创设暂告段落

在南航JTP1一年的存续期内,最富争议性的当推券商对其大量创设。作为券商可以创设的最后一只股改权证,南航JTP1的券商创设总量达到123.48亿份,是其发行总量的8.82倍,也是排名第二的招行认沽创设总量的2.75倍。

随着南航认沽的到期,业内人士认为,券商对权证的大举创设也将暂时告一段落。

根据公开信息,武钢权证JTP1和JTB1是最先具有创设注销机制的权证,在南航认沽证以前,招商认沽曾是券商创设的“众矢之的”。

有数据显示,截至去年底,创设南航认沽权证给券商创造的利润约为204亿元,占券商创设权证利润的79%。尽管至本月11日,券商已经全额注销所创设的南航认沽证,但创设南航认沽仍给券商带来了不菲收益。天相投顾数据显示,该权证最大创设和受益方中信证券在今年分5次注销全部权证以后,仍可收入约5亿元。

“尽管券商也可以对部分认购权证进行创设,但同认沽证创设相比,创设认购证无论在难度还是风险上都大出很多。”上述大型券商分析师表示,券商在权证交易的零和游戏中通过创设攫取财富的情形或将暂成历史。

南航认沽已无行权价值

同任何一只临近到期日的认沽权证一样,南航认沽也经历了疯狂的“末日轮”炒作,而同此前的钾肥、招商、五粮认沽相比,南航JTP1的“末日轮”似乎转得更凶。

今年5月23到6月2日的7个交易日里,南航JTP1从0.341元暴涨至1.35元,涨幅高达296%,创出日均交易量超百亿的历史天量水平。截至昨日收盘,南航认沽证报在0.103元,单日跌幅40.12%,换手率达822.68%,6月2日以来日均下跌约11%。

“价值归零是南航认沽证不可避免的最终归宿。”市场人士认为,前期有个别权证持有者企图博弈南方航空可能出现连续暴跌使得南航JTP1处于价内是不切实际的。

根据“南航JTP1权证标的证券结算价格为南方航空该权证到期日前十个交易日每日收盘价的算术平均数”来计算,即使出现今日起至19日的所有交易日南方航空都跌停的极端情况,6月5日至19日其平均收盘价也为7.948元,如此南航认沽行权价7.43元已属于深度价外。

因此业内人士提醒,持有权证的投资者应当尽快在最后一个交易日卖出,如果参与末日轮炒作仍跟风入场,势必会在“击鼓传花”的博傻游戏中面临血本无归的风险。