|

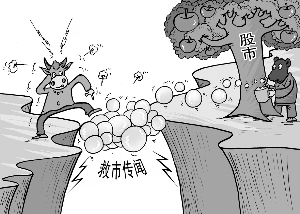

6月12日,沪指低开低走一举跌破3000点大关,收报2957点,创下本轮调整新低,同时这也是2007年3月19日沪指收于3014点以来的新低。自去年10月26日沪指高见6124点以来,沪指累计跌幅已经超过50%。股市下跌,让亿万投资者忧心忡忡,有关救市的讨论又被一些媒体发起。中国股市需要救市吗?

我们首先应该弄明白一个问题,政府及监管层的作用是什么?很明确,维护市场的秩序,确保交易的公开、公正、公平和透明度,保证市场的稳定发展,严防内幕交易、老鼠仓等不法行为。其中没有救市这项职责。不仅中国没有,世界其他国家的监管层也没有救市的职责。因此,投资者与其不断寄希望于政府救市,不如寄希望于政府打造一个健康而公平市场,所有的交易者在共同的规则下,进行公平的投资和博弈。至于股市的涨跌,是市场决定的事情而不是政府所能决定的事情。这听起来有点生硬,但的确是一个基本的原则。

救市对投资者而言,并非就是好事。频繁的救市具有非常大的副作用,只是这种副作用往往由于在某一阶段让投资者普遍受益而被忽略。

第一,频繁的救市会损害市场固有的运行规律。市场的运行方向,是它综合了各种因素、平衡了各方力量的结果,当市场的力量完全发挥主导作用,投资者所面对的不确定性风险其实是最小的。因为,在任何市场最大的不确定性风险都源于人。一旦人为力量替代股市自身的运行规律,市场就会发生紊乱,让许多投资者无所适从,难以根据已有的信息对市场走势作出判断,最起码,在信息不对称的情况下,中小投资者永远不知道救市的准确时机。

第二,频繁的救市会发生利益输送与权力寻租。任何救市行为都是由人主导的,而无论是个人还是一个部门,严格而言都是经济学上所提到的经济人,它有追求自身利益最大化的冲动。尤其是当主导相关救市政策者本身就与市场有千丝万缕联系的时候,很容易发生权力寻租。事实上,几乎每次救市政策出台前,股市都会发生异动,都会有先知先觉者提前进场买入,坐享其成。这实际上是让某些既得利益者钻了空子。

第三,频繁的救市会使投资者放权风险防范意识。股市是个具有巨大风险的投资场所,任何人入市都应该首先学会提防和承受风险,这是投资者必须要面对的问题。然后,投资者还要知道如何止损,通过一些技巧降低自己的风险。但是,当频繁的救市政策不断影响市场的情况下,投资者会把风险防范的“任务”交给监管部门,在“反正政府会救市”这种思维的影响下,既不去计算自己所能承受的风险,也不通过止损等方式在交易时降低自己的风险。这种对风险的忽略和漠视本身,其实就在放大市场的风险。

第四,对一部分投资者造成不公。任何投资者对市场的走势都有自己的判断,有人看涨有人看跌,两者是平衡的,这同时也是市场保持平衡的基础。如果一个投资者根据研究,认为市场走势可能是下跌的,他就可能作出卖出的决定;反之,就可能作出买入的决定。而频繁的救市会打乱投资者的固有计划,使得一些投资者在作出正确判断的情况下反而损失机会成本。这种因救市所导致的不公是显而易见的,它容易纵容短期投机行为的泛滥。

当然,不救市不代表政府不作为,恰恰相反,在股市背离实体经济独立运行,甚至可能发生系统风险的时候,监管层可以通过控制新股、新基金的发行节奏等市场化手段适当加以调节,并通过严厉的监控,打击内幕交易、老鼠仓等不法行为,确保市场交易的公开、公正和公平。这些措施既不容易伤及市场本身的调节作用,也有利于促进股市的健康发展。

因此,投资者应该逐渐摆脱救市情结,认真把握市场的脉搏,并随它一起起舞。唯有这样,我们的投资者才能逐渐成熟起来。同时,政府有关部门也应放下根据指数救市的情结,只有独立行走,中国资本市场才能逐渐成熟起来。