我们通过一个经典的动态不完全信息信号博弈模型,分析了当前中国股票市场解禁的非流通股股东与现存普通流通股股东的博弈行为。我们认为,当前针对大小非减持的信息披露有其积极意义,而允许上市公司回购股份等也有助于估值信息的传递。我们还认为,市场将逐步走向更加合理的产业资本与金融资本互动的估值体系的预期,有利于资本市场分离均衡的实现。结合股权分置改革后市场的相关特征,以及未来中国股票市场即将出现的分化格局,我们判断,资本市场价格发现功能将逐步增强,并购重组大潮将随着全流通时代的开启而到来,而市场作为经济晴雨表的功能也将逐步增强。

流通股股东与非流通股股东的行动空间

⊙平安证券首席经济学家 巴曙松博士

一、非流通股股东与现存流通股股东的博弈模型

目前A股市场很少出现成熟市场上大量存在的仙股,即股价低于1元的股票。而在迈入全流通市场过程中,A股市场是否会逐渐出现仙股自然成为我们关心的问题之一。我们将试图建立不完全信息动态博弈,结合大小非的理性行为对其进行深入分析。

1、模型的假定与说明

我们将A股上市公司分为优质公司和劣质公司两类。经典的公司金融理论指出,大股东在二级市场的交易行为会透露出关于公司状况(博弈论中的类型)的信息(博弈论中的信号),那么普通投资者就可以通过观察那些交易信息来判断公司的情况(类型)。在模型建立之前,我们对基于此理论建立的模型进行了下述假定。首先,我们假设非流通股股东拥有信息优势,对于公司股价是否合理、公司是否优质具有较多的信息。而流通股股东较少地知道公司真实的经营信息,不能简单地观察出公司优劣。这种情况极大地增加了现存流通股股东预期的不确定性,进而形成市场恐慌和低效率。其次,按照初步测算的2008年6月中旬A股加权平均动态市盈率20倍左右来看,我们认为优质公司的大小非解禁对市场的冲击理论上来说有限,优质公司的大小非减持并不存在明显的套利机会,这个阶段的错误定价反而可能带来投资机会以及并购机会等;而劣质公司的重置成本很低,所以取得股票成本会成为左右他们是否减持的决定因素之一。再次,模型中假设非流通股股东先行动,流通股股东总是观察非流通股股东行为后行动。

2、模型的建立

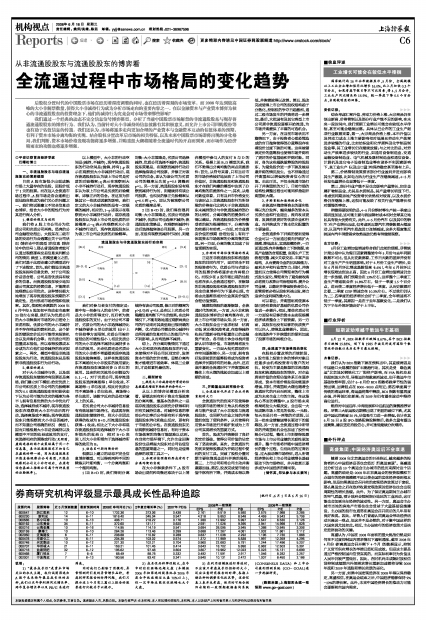

对于大小非减持与否,以及现存流通股股东继续持有股票还是离场,我们建立如下模型:给定优质上市公司和劣质上市公司的先验概率均为0.5(即流通股股东在初始状态下认为公司可能为优劣的概率为各半);拥有信息优势的大小非优先行动,选择减持或不减持,现存流通股股东在观察到大小非行动后再行动,选择离场或不离场;现存流通股股东只能观察到大小非是否减持,而不知道公司准确的状况(类型),因而只能根据大小非是否减持以及模型中不同的收益或效用的支付,来选择相应的策略或行动(见附图,虚线连接的两个决策结属于同一个信息集,表示流通股股东不知自己在虚线的哪一端,因为流通股股东不能直接观察出公司类型,只能在观察到公司大小非行动后,在原有信念基础上推断公司属于何种类型的后验概率)。

以上模型中,大小非的行动空间是{减持,不减持},现存流通股股东的行动空间是{抛售,持有},p表示在观察到大小非减持行动后,现存流通股股东认为该上市公司是劣质的后验概率;q表示在观察到大小非不减持行动后,现存流通股股东认为该上市公司是劣质的后验概率,即修正后的信念。在这里为排除其它一些扰动因素的影响,我们定义的大小非减持指的是有一定规模的减持。相应的,1-p即表示在观察到大小非减持行动后,现存流通股股东认为该上市公司是优质的后验概率;1-q表示在观察到大小非不减持行动后,现存流通股股东认为该上市公司是优质的后验概率。

我们对参与者支付的假定是:图中每一组参与人的支付中,前者是大小非的所得支付,而后者为流通股股东的支付。由于对公司不看好,劣质公司的大小非选择减持比不减持要多B单位的效用(出于上市供给等方面限制,劣质公司被价值低估的可能性很小),相反优质公司的大小非选择不减持比减持多B单位的效用。无论优质还是劣质公司的大小非都不希望看到现存流通股股东抛售离场,这样在流通股股东不离场时大小非股东的效用要比在流通股股东离场时多D单位的效用。其余的相关效用分别假设为0、1、-1。对于劣质公司,现存流通股股东选择离场得1单位收益,不离场得-1单位收益,相反对优质公司不离场得1单位收益,离场得0单位效用。该数字反应的是相对意义上的关系。

若劣质公司大小非减持信息没有有效地被市场消化,造成现存流通股股东继续持有,则大小非因此获得的收益为B+D,而流通股股东获得-1收益。相比之下大小非和现存流通股股东均选择减持下大小非所损失的收益D(相对B+D来说),而大小非所倾向于选择减持所得的效用为B。

3、动态贝叶斯均衡分析

根据以上建立的动态不完全信息博弈模型,可以得到两种不同的精炼贝叶斯均衡,一个分离均衡和一个混同均衡。

1)当B>D时,我们得到分离均衡:大小非策略是,劣质公司选择减持,优质公司选择不减持;流通股股东策略是,在观察到减持行动后选择抛售该公司股票,并修正对该公司的信念,即认为该公司为劣质公司的概率从先前p=0.5调整到p=1。另一方面,流通股股东没有观察到减持行为时,则继续持有该公司股票,也相反的修正先验概率从q=0.5到q=0,即认为被观察公司劣质的概率是零。

2)当B<D时,我们得到混同均衡:大小非策略是,劣质公司选择不减持,优质公司也选择不减持;流通股股东策略是,在观察到减持行动后选择抛售该公司股票。另一方面,在没有观察到减持行动时,则继续持有该公司股票,修正后的概率为p>(1/3)而q=0.5,是在以上劣质公司隐藏信息均衡下产生的结果。在此种情况下,不能有效地通过观察两类公司的行动来对其类型给出很明确的判断,优/劣质公司都会担心减持行动所传递的信息对自己的效用产生不利影响,从而均选择不减持。

综上,在分离均衡情况下通过大小非和现存流通股股东的行动,来使得对不同公司区别定价,发挥资本市场的定价功能。显然分离均衡才能增进市场效率、体现三公原则,才是帕累托最优的。

二、模型结论

1、规范大小非减持进行事前的信息披露是增进市场效率的条件之一

从以上的博弈论模型分析来看,要想达到有利于资本市场效率的分离均衡,最基本的条件之一是现存流通股股东必须充分获得和利用有关减持信息。对减持信息的事前公布比事后公布更有利于现存流通股股东消化和做出反应,更有利于市场的公平性。在流通股股东无法观察到减持信息时,有利于资本市场效率的均衡可能就难以达到。在当前市场环境下,允许企业回购股份也是增强大股东对公司估值信息的重要渠道之一,同时也是值得选择的政策工具之一。

2、合理估值预期的形成有利于分离均衡的实现

在大小非解禁条件下,A股市场会出现何种均衡还取决于以上博弈模型中参与人的支付B与D的关系。根据上述B、D模型关系,我们不难得出分离均衡的两点前提条件:首先,从符号来看,只有当后市的市场价格较好地反映了上市公司价值时,非流通股股东和流通股股东才在我们构建的模型中达到了分离均衡的前提条件之一;其次,从绝对数值来看,只有当后市价格变化与该时点上非流通股股东行为所导致的价格变化比例大于非流通股股东未减持部分与非流通股减持部分的比例时,分离均衡的前提条件才得以满足。在流通股股东为价格接受者的较为极端情况下,分离均衡的前提只有前者。一方面,对企业真实价值的预期(合理估值),有利于体现资本市场效率的分离均衡的实现。另一方面,分离均衡又加速了估值预期的实现。

3、合理的市场估值预期的形成

正是在非流通股股东和流通股股东的共同作用下,面对完全不同的投资者行为,优质公司与劣质公司的股票价格将逐步走向两极分化。而很少在A股市场出现的仙股也将在步入全流通过程中,在解禁的非流通股股东和流通股股东的不完全信息博弈行为下逐步出现,市场由此逐渐形成对企业真实价值的合理估值预期。

随着限售股的逐渐解禁,全流通时代的到来,一方面,大小非和流通股股东博弈的分离均衡存在,劣质上市公司被市场认知;另一方面,大小非股东会出于追求利益(沽高买低)和分散风险考虑,在取得减持收益后重新寻找并配置自己的金融资产组合。各市场主体会寻找并重新认识市场价值,市场格局将发生重要变化。一方面大批劣质股的生存空间逐渐缩小,另一方面,拥有良好发展前景的蓝筹股将成为投资者选择并长期持有的对象。此外,还应该注意到全流通时代下并购重组和整体上市大潮的掀起会加速以上预期的形成。

三、并购重组加剧两极分化

1、全流通时代开启了企业并购重组的大门

全流通时代的到来不仅使得参与股票市场的博弈主角从机构投资者与散户变成了大小非股东与流通股股东,也同样为企业之间的并购重组创造了便利条件,从而使得利用资本市场进行并购扩张成为上市公司实现增长的重要方式。

首先,股改为并购提供了良好的定价基础,使得公司价值的估定有了坚实依据。其次,全流通时代的到来使得股票成为并购过程中便利的支付工具,突破了股权分置时期主要依靠现金进行并购的局限。第三,上市公司和母公司主动并购意愿加强。第四,股改完成使市场估值中枢有所下降,并购成本得以降低,并购绩效得以改善。第五,股改完成使得上市公司的股权结构趋于分散化,控制权的争夺日趋激烈,通过二级市场发生的并购将进一步增加。最后,大批国有及其它类型上市公司原非流通股逐渐开始流通,为市场并购提供了丰富的可选机会。

另一方面,在当前市场状况不稳情况下,由于投资者心理恐慌造成的盲目抛售使得部分蓝筹股存在着股价过度下跌的可能。这些被错误定价的蓝筹股也使得市场并购有了更好的价值基础和并购对象。同时,身为这些超跌蓝筹股的控股股东,为避免股价进一步下跌及被恶意并购的情况发生,也不排除通过并购重组以增强投资者信心的可能。由此可见,不仅全流通市场打开了并购重组的大门,目前市场的结构性调整过程也可能同样掀起并购重组大潮。

2、并购重组加速两极分化

全流通环境使得资本的逐利性得以充分发挥,越来越多的资本从劣质企业和行业退出,流向收益更高、发展前景更好的优质企业和行业。而并购成为了资本优化配置的主要途径。

全流通条件下并购的便利使得企业可以一方面通过横向并购扩大规模、降低成本,实现规模经济,一方面通过纵向并购整合上下游资源,实现产业链的合理配置, 实现生产工艺流程完整、减少关联交易、丰富产品结构, 从而提高企业的抗风险能力、盈利水平和行业竞争力;同时,并购重组压力使得公司管理者的行为模式发生变化,管理者为了避免被收购必将努力改善公司治理结构、提升公司业绩,以稳定并增强投资者信心。即管理者必将从股东利益出发,努力追求企业利润的最大化。

可以看出,并购重组将使原本就已经有着良好基础的优质公司价值进一步提升。相反,那些劣质公司一方面没有足够的资本去实现规模经济或者整合上下游资源,另一方面,其股东也没有足够的优质资产可以注入,使得其业绩提升。因此,全流通条件下并购重组的便利加速了股票市场的两极分化。

四、全流通下市场格局的变化

在股权分置改革的后续阶段,A股市场上投资主体的博弈对象已经逐步由机构投资者与散户的对抗,转变为主要是解禁的非流通股股东和流通股股东的博弈。对企业真实价值的合理估值体系正在逐步形成,资本市场价格发现功能逐步增强。同时,并购重组大潮也随着全流通时代的开启而到来,整体上市成为未来企业上市的主流。在这场洗心革面的调整中,A股市场未来格局将发生大幅改变,会出现一大批成熟市场上常见的仙股、一元股、每天交易只有一两笔的劣质股,以及一批在业绩健康增长驱动下的蓝筹股。另一方面,全流通过程中所带来的并购重组机会也加速了股价两极分化过程,整体上市则使得股票市场与上市公司业绩的关联性更加提升。整个市场将伴随中国经济增长的整个过程,告别此前的过高估值、过大波动等市场特征,进入所谓经济增长和上市公司业绩增长基础驱动下的市场特征,并开始真正逐步成为中国经济的晴雨表。

(储怀英、郑弘参与本文撰写)