□本报记者 周翀

近日,中国证监会发布《关于修改<证券公司风险控制指标管理办法>的决定》及配套文件,修改完善了《证券公司风险控制指标管理办法》、净资本计算标准和风险资本准备计算标准。这是我国券业风险控制指标体系自颁布以来首次全面调整。

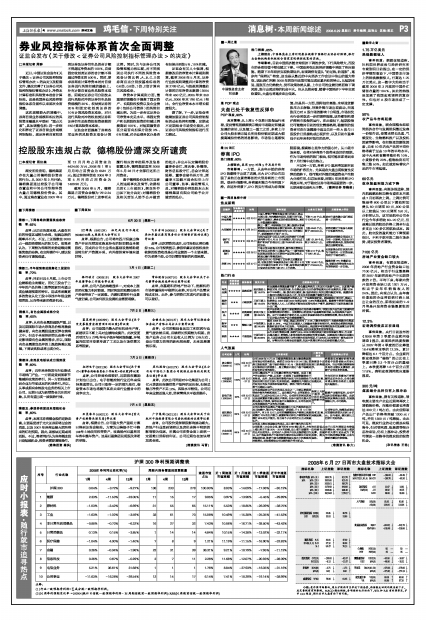

这次规模较大的调整中,券商自营业务规模和相应的风险资本覆盖水平受到“重点关照”,具体调整包括:进一步细化和界定了证券自营业务规模控制指标,规定券商自营权益类证券及证券衍生品的合计额不得超过净资本的100%,自营固定收益类证券的合计额不得超过净资本的500%。同时,要求券商在计算净资本时对自营证券进行风险扣减的基础上,补充计算自营业务风险资本准备,即规定证券公司分别按未进行风险对冲的证券衍生品投资规模的30%、权益类证券的20%和固定收益类证券的10%计算风险资本准备,对已进行风险对冲的权益类证券和证券衍生品投资按投资规模的5%计算风险资本准备。

证监会全面提高了券商各项业务的风险资本准备计算比例。同时,为与证券公司风险管理能力相匹配,对不同类别公司执行不同的风险资本准备计算比例,A、B、C、D类券商应当分别按基准标准的0.6倍、0.8倍、1倍、2倍计算有关风险准备。

净资本计算规则方面,最重要的调整在于提高了固定资产、长期股权投资以及企业债券(包括公司债券)的风险扣减比例。为进一步夯实证券公司净资本充足水平,将固定资产和长期股权投资的扣减比例提高到100%,对短期融资券区分是否有担保分别按3%、6%扣减,对企业债券区分是否有担保分别按5%、10%扣减。

证监会有关人士强调,根据修改后的净资本计算规则测算,截至2008年5月末,证券行业按规则调整后计算的净资本2799亿元,与按规则调整前计算的历年净资本数据(2004年末450亿元,2005年末350亿元,2006年末796亿元)相比,全行业净资本水平增长幅度很大。

据了解,下一步,证监会将继续加强证券公司风险控制指标的动态监控和预警,定期或不定期结合市场变化情况,对证券公司风险控制指标进行压力测试。