□本报记者 周翀

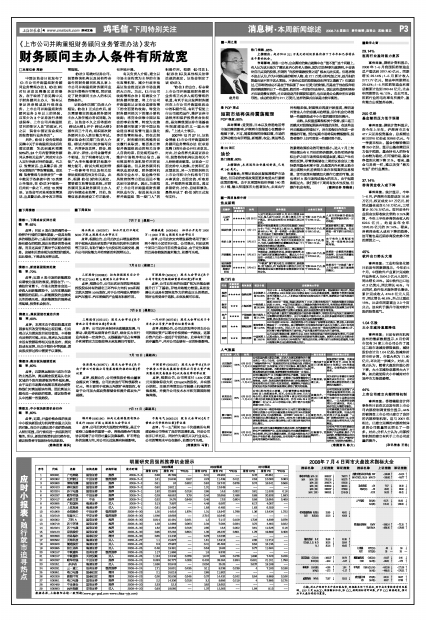

中国证监会日前发布了《上市公司并购重组财务顾问业务管理办法》,《办法》相对征求意见稿最实质的修改,在于取消了意见稿中关于财务顾问主办人“具有从事证券承销或发行保荐业务、上市公司并购重组财务顾问业务3年以上的经验,且至少为3个证券发行承销或保荐、上市公司并购重组项目的签字人员”的规定,代之以“具备中国证监会规定的投资银行业务经历”。

另外,《办法》没有保留意见稿中关于并购重组完成后利润实现数“未达到盈利预测50%的,24个月内暂停财务顾问从事相关业务”,同时对主办人实行冷淡对待的条款,代之以“监管谈话、出具警示函、责令定期报告”等监管措施。意见稿“监督管理与法律责任”一章中散见于各条款中的10类禁止性情形,在《办法》中被统一归并到一条之下,对这10类情形,证监会可对其采取监管谈话、出具警示函、责令改正等监管措施。

《办法》明确对证券公司、投资咨询机构以及其他符合条件的财务顾问机构从事上市公司并购重组财务顾问业务实行资格许可管理,同时规定了财务顾问主办人的相关资格条件。

证监会相关部门负责人介绍说,《办法》正式公布后,首先需要落实的就是财务顾问主办人胜任能力考试问题,为此,证监会不久之后将颁布《考试大纲》,并于《考试大纲》颁布后三个月内,组织首次财务顾问主办人胜任能力考试。据证监会相关部门负责人介绍,《考试大纲》已初步编写完毕,内容涉及法律、财会、税收、审计、评估、公司金融等多个领域,为了明确考试方向,使广大考生能够更好地集中精力复习,《考试大纲》还附带了一些参考书目以及相关法律法规和规范性文件目录。此外,根据《办法》的相关规定,需要建立监管信息系统,对财务顾问及其财务顾问主办人进行持续动态监管,目前,监管信息系统建设工作正稳妥、有序地开展。

有关负责人介绍,建立以市场主体约束为主导的市场化监管机制、减少行政审批是证监会推进证券市场发展的大方向。为此,《上市公司收购管理办法》明确设立了财务顾问制度,将上市公司并购重组从证监会直接监管下的全面要约收购,转变为财务顾问把关下的部分要约收购;将完全依靠中国证监会的事前监管,转变为实施财务顾问制度下的中国证监会适当事前监管与重点强化事后监管相结合。而在此制度下,财务顾问机构能否切实履行其职责,能否真正督促并购重组活动的相关当事人自我约束、自觉规范运作、维护市场秩序和公信力,是有效发挥市场机制作用的前提和基础。但从财务顾问机构执业现状看,财务顾问机构在专业水平、职业操守和风险控制等方面还远远不能达到市场要求。因此,为规范好上市公司并购重组财务顾问执业行为、促进其充分发挥并购重组“第一看门人”的积极作用,根据《公司法》、《证券法》以及其他相关法律法规的规定,证监会制定了该《办法》。

“《办法》的出台,标志着上市公司并购重组财务顾问业务将正式步入规范管理的轨道,有利于充分发挥财务顾问在上市公司并购重组活动中的积极作用,有利于促使上市公司规范运作、维护证券市场秩序和保护投资者合法权益,是完善我国证券市场基础性制度建设的又一重大举措。”上述人士表示。

2007年12月27日,证监会曾就《上市公司并购重组财务顾问业务管理办法(征求意见稿)》向社会公开征求意见。对此,社会各界尤其是证券公司、投资咨询机构以及相关个人纷纷建言献策。证监会一方面安排专人收集、分类和汇总反馈意见,另一方面组织相关上市公司和中介机构专门召开座谈会,当面交流、听取意见,并根据所收集意见,通过多番研究、讨论、总结和修改,最终形成了《办法》的正式发布文件。