|

华润集团入主华源集团至今已经一年多了,这一年多来,华源集团的负债并没有得到妥善解决,各上市公司的重组进程也参差不齐。记者在调查后发现,ST源发的重组依然障碍重重,*ST华源的巨额债务长期得不到解决,中西药业受困于控股权的再三变动而无法妥善经营……这些上市公司在长期的等待之后只能继续等待。

⊙本报记者 应尤佳 赵一蕙

*ST华源:除了等待还是等待

“没有实质性进展。”*ST华源的一位内部人士说起公司的债务重组时,对记者表示,“我们还在等待,等待领导们的决定。”

当记者走进*ST华源的办公室时,办公室里一片寂静。*ST华源办公室的联体办公桌上积着一层灰,办公桌几乎全部空着,因为现在还在这里办公的员工寥寥无几。当年鼎盛时期,这里是整个华源集团的骄傲,而现在*ST华源的本部只剩下了20来名员工,维持其作为一家上市公司所需最基本的日常运作,而各子公司也是破产的破产,抵债的抵债,如今*ST华源只剩下一个负债数十亿元的“空壳”。

*ST华源与ST源发一起,是目前华源系最后的两家重组“悬而未决”的企业。但是比起ST源发基本上已经找到重组方,*ST华源的重组进展更令人担忧。自华润集团入主华源集团起,*ST华源就一直处于等待之中,等待控股股东找到意向方,等待控股股东拿出债务重组方案,等待着公司有一天能获得重生……然而,公司等来的是2007年年报不可避免的亏损,等来的是公司自今年5月起,无可奈何地暂停上市,等来的是越来越紧迫的退市危机。如果公司不能在今年实现扭亏,那么上市公司将被实施退市处理,而对于像*ST华源这样背负巨债的公司,如果没有实质性的重组,要想今年年报实现盈利,将非常困难。

显然,巨大的债务成了公司重组中的“拦路虎”。*ST华源2007 年财务报表显示,公司向银行贷款余额224484万元中,已发生逾期贷款173451万元。 而公司的证券代表迟志强则表示,“公司债务大约有30多亿元。”

因自上而下的华源系危机爆发,公司旗下企业经营状况急转直下,继而各家银行又迅速对华源系公司进行收贷,造成现金流断裂,分、子公司因无力偿还贷款陷入司法诉讼,资产被法院封存,生产被迫中止。这种恶性循环状况下,公司只能通过司法拍卖或变卖资产一点点还债。

2007年末,*ST华源披露的公司及其分、子公司的诉讼事项达到16项之多,都涉及银行贷款纠纷或者欠款逾期未还。截至2007年底,公司属下80%企业已停产或停业。

这种局面到了2008年依旧没有改观。2008年5月,公司持有的子公司安徽华源化纤有限公司71.36%股权和安徽飞达合成纤维有限公司58.06%股权也相继被拍卖。而6月底,于2007年刚刚通过资产置换进入公司的墨西哥纺织实业100%股权又被卖出。

“公司已经没有什么资产了,被法院拍卖或转让得差不多了。”迟志强告诉记者。

债权人起诉、司法裁定、进场拍卖……这一切进行得无比缓慢,哪怕现在公司旗下资产变卖得差不多了,但面对庞大的债务,这还仅是杯水车薪。截至2007年末,*ST华源在负债累累的同时,累计亏损为253069万元,股东权益为负127822万元,营运资金为负268212万元。

意识到一对一的债务解决办法实非良方,公司于今年1月公告,已于2007年12月27日与10多家债权银行及相关各方签署了《债务代偿协议之一》,平移了公司10亿余元债务。因为此举可增加9.5亿元的非经营性收益,这一度被看作是*ST华源的重组曙光,为引入重组方奠定了良好基础。

但是,事态很快又发生变化,今年6月28日,公司公告将这一协议解除,一揽子解决债务的方法无法继续推行,这使得重组又变得遥远了。

债务偿还进展缓慢,直接影响到重组进程。据了解,自华润集团接手华源集团以来,与*ST华源的直接接触并不多,华润方面对于*ST华源的处理思路似乎也十分简单,就是为上市公司寻找重组方。据称,2007年底,华润集团曾为*ST华源找过一家实力强劲信托公司作为重组方,原本计划以“缩股加定向增发”方式降低重组方进入成本,但是因为债权人意见不统一,最终也不了了之。

“公司负债很大,而大股东持股比例又低,仅为24.61%。”迟志强告诉记者,“承接大笔债务而获得并不高的持股权,是任何一家重组方都会权衡的问题。”

有分析人士认为,难以协调各债权人利益是*ST华源重组受阻的原因。在重组难见眉目之时,或许最好的办法只有等待破产重整,由法院将充当“调解人”,依靠具有强制性的裁决集中解决公司问题,更有利于引进重组方。

“不是我们想破产就能破产的。”迟志强告诉记者,申请破产要征得华源集团债委会的同意,而目前债权人意见本身就难以调和。照此看来,*ST华源的重组似乎陷入了一个循环逻辑之中。

ST源发:重组依然阻碍重重

在记者探访ST源发的时候,公司的几位董事正在紧张地开会,由于这次会议比预想的更漫长,公司董秘王长虹忍不住半途回办公室,拿了已有好几个未接电话的手机就又匆匆回到会议室,继续开会去了。

事实上,这几天ST源发的领导层一直处于这样的高度紧张之中,每天都有各种各样协商、谈判,而且大多非常艰难,他们清楚地知道,公司的重组已经进入倒计时,有几分“时不我待”的意思了。

在外人看来ST源发的领导们似乎不应该这么紧张,因为作为“华源系”的一分子,ST源发已经找到了重组上市公司的意向方鲁信置业,不仅如此,公司2007年还实现盈利,并已被上交所“摘星”,解除了暂停上市的风险,一切似乎都在变得好起来。在很多外人的眼中,ST源发已不再是华源集团的一个难题了。

然而,实际情况决不像外界想象的那么乐观。

目前ST源发的负债还没有解决,而职工安置问题也成了公司实施重组的一个大难题。

虽然比ST源发的债务情况比ST华源乐观,但是债务数字依然庞大,据透露,目前ST源发的负债大约在14亿元左右,这个数字曾让诸多意向方望而却步。

依靠华源集团还债似乎不太现实,但是高达14亿元的债务,新东家怎么扛?

据了解,目前对于ST源发而言,一个比较可行的办法是以股抵债。此前,鲁信置业的大股东傅克辉在拍卖会上以986.2万元的象征性价格,拍得华源集团持有的上市公司1.97亿股股权,合计占公司总股本的35.72%。ST源发股票在上周五二级市场的最新收盘价格是4.67元/股。如果债权银行最终选择以债权换股权,那么,ST源发的债务问题将有可能得到解决。

不过,就算这部分债务能得到解决,ST源发的重组依然困难重重。现在ST源发的领导们最棘手的大概就是职工安置问题。

ST源发有着大多数老纺织厂都有的职工安置问题。公司现在还有十几家子公司,拥有职工超过2万人。这2万职工怎么安置?有业内人士曾对这笔费用进行过成本测算,测算结果是2万人的职工安置成本大概在8亿元左右。这又是一个令人望而却步的数字。如何妥善安置这2万职工,自然关系到上市公司的社会责任,但职工安置的高额成本,如何买单?

问题还不止于此。上市公司如果进行资产重组,需置换掉所有的纺织企业资产,那么,自身已经负债累累的华源集团还有没有能力接手,华源集团能支付得起这份对价吗?

鲁信置业介入上市公司重组之后,至今还没有任何债务重组、资产重组方案出台。ST源发2007年度主营业务亏损,依靠非经常性损益的收益才勉强实现盈利。据了解,ST源发原本打算在5月底拿出一整套的债务重组、资产重组方案,但由于评估、审计等工作来不及进行,各个利益方的谈判障碍没有完全扫清,因此直到现在这套方案还没有出台。

“领导层希望能尽早设计出重组方案来。” ST源发的一位相关人士向记者表示,“他们希望能在月底之前完成这个工作,但到时候能不能完成,还真的很难说,现在各方面的阻力还很大。”

按照ST源发的时间表,如果公司方面想在月底前给出方案,那么至少在7月20日之前要获得债权人兜底清偿的协定,在7月10日之前应该完成所有的债务谈判和职工安置工作。但是截至记者成稿时,这一切依然还只是在进行中。此外,资产评估报告、审计报告、相关审批手续也都还没完全落实。

ST源发的重组已进入最后的倒计时。ST源发的重组究竟能不能成功,也许本月底就可以见分晓。

如果没有谈成怎么办?“也许接着再谈,实在不行就直接推倒重来,走破产重整的程序。不过,要是真不成的话,前面的工作就都白做了,非常可惜。”这位人士说。

中西药业:等待着重新开始

走进中西药业的大楼, 公司大厅空荡荡的,墙上的铭牌简单显示了相关职能部门,整幢大楼只有两个楼层是上市公司的办公室,其余的十几层楼全都空着,没有办公室入驻。

就像中西药业的证券事务代表梁虎说的:“现在很多楼层都空着,人都搬走了。”梁虎说这话时,神态平静,仿佛只是在陈述一件司空见惯的事实。

中西药业目前的控股股东是上实集团控股的上药集团,持股比例达55%以上。而上实集团成为中西药业的实际控制人其实连一个月都不到,2008年7月初,上海市国资委将上海工业投资集团和上海华谊集团各持有的上药集团30%总计60%的股权,划转给了上实集团。这样一来,原中西药业实际控制人华源集团尽管还持有上药40%股权,但已失去了对上药及其上市公司中西药业的实际控制权,而更深层次的是,作为华源集团破产后重组方的华润集团,未能取得上药集团控制权,更遑论对上药以及集团旗下医药资源的整合。

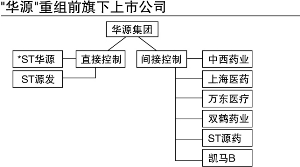

可是2006年底华润集团接手华源集团时,预期并不是现在这样。当时华润将华源集团包括中西药业、ST源药、上海医药、万东医疗、双鹤药业在内的医药上市公司收归旗下,被认为是华润启动新的医药产业链整合计划的契机。

而在大股东上药集团支持下,中西药业当年通过股改解决了历史遗留债务问题,步入正常经营轨道,中西药业拥有一个不错的起点。可由于受华润——华源——上药的控制模式所限,华润集团入主后对中西药业没有任何资产整合动作,据了解,当时华润集团方面按照惯例对中西药业进行了一番尽职调查,然后就再无声息了。

“华润集团一直想实际控制上市公司,但是一直没有成功。”一位熟悉内情的人士告诉记者,“华润集团在上药集团里的地位一直比较微妙,虽然是第一大股东,但没有绝对控股,另外两家股东的实际控制人又都是上海国资委,华润集团要真正控制中西药业还须增加股权,但是现在,这个计划算是彻底泡汤了。”

从2006年底至今,经过了漫长的等待后,华润终于没能执掌上药这个平台。如今经过股权划转,中西药业归入了上实集团。

控股权的微妙局面给中西药业的经营发展带来很大的不确定性。这种情况下,中西药业只能自力更生。但是,股改以后的中西药业虽然摆脱了“ST”的尴尬,业绩却并不稳定。公司2006年报披露,公司仅实现净利润480万元,而扣除非经常性损益后,净利润为亏损1866万元。到了2007年,虽然净利润为4031万元,有了较大幅度增长,可是扣除非经常性损益,净利润亏损达到4811万元,当年实现资产投资收益为8564万元,其中,ST康达尔股票投资盈利达到8341万元,成为支撑公司账面利润的一大来源。

“2007年主营制剂业务有了进步,但去年人员分流占去了很大一部分管理费用,加上银行借款较多,财务费用较高,这两块将主营利润抵消了。”梁虎表示。

新东家进来之后上市公司又将面临新一轮的情况摸底、尽职调查,而在调查之后,新东家究竟能给上市公司带来什么,现在还很难说。目前,上市公司能做的,除了继续减持ST康达尔之外,只能是开始新一轮等待……

华润医药蓝图

越来越遥远

凯马B被中国恒天集团收编,*ST源药被方达集团借壳,上药集团转投上实集团……华润集团获得的华源集团资产比预想的还要少。

华润集团是在华源集团最危急的时刻介入其重组的。作为具有强大背景的央企,华润集团的介入无疑给当时的华源集团一针强心剂。然而,股权划拨是容易的,整合却比想象中更困难。

华源集团旗下资产被逐步拆分,陆续处理,如今只剩下了负债高昂、已经暂停上市的*ST华源,以及引入了鲁信置业但至今还没法把重组落实下来的ST源发。

而华润集团当时的“如意算盘”也起了变化。据了解,当时华润集团希望通过介入华源集团接收华源集团的医药资产,组建华润医药,逐步使得华润医药成为第一医药央企,为此华润集团还收购了东阿阿胶、三九集团等资产。这些公司与华源的医药公司有着不少共同点,都拥有不少优良的医药资产,都有上市公司资源,而公司本身都或多或少存在一些问题。

国资委主导下的并购是比较容易的,但并购之后的整合对于华润集团来说却非常艰难。S三九、东阿阿胶、华源集团,华润医药要整合这其中的任何一块资产都需要付出很大的努力。需要同时面对这么多企业的问题。华润医药的压力可想而知。

而且当初华源集团采取的就是粗放式的并购模式,将上药集团、北药集团等大型医药国企收入怀中后,本来就还留有一些整合问题。华润集团接手之后,最初的规划是将其纺织企业逐步剥离,而将优质的医药资产整合收编。但从如今华润医药对华源集团医药资产的整合情况来看,华源系里的医药资产离华润医药已越来越远。

*ST源药的壳资源已经转让,但是华源集团对于其医药资产的整合却并不容易。以华源集团目前对*ST源药旗下的一块重要资产江山制药为例,现在华源集团对这家公司的控制力已经十分有限。

近日,上药集团的控股权被划归上实集团,这意味着华源集团对上药集团已经完全失去了控制力。“今后华源集团可能会逐步退出上药集团,再继续持股40%已经没有意义了。”一位业内人士向记者分析说。

另外,据悉北京市国资委也已经在考虑北京医药今后的发展问题了。“北药现在也想找条路突围。”一位华源集团的相关人士向记者透露。如果真是这样,那么华润医药能够到手的医药资产将变得非常有限。

华润集团入主华源之后,整合不顺利事出有因。“华润集团的企业文化和华源不太一样。”在记者的采访过程中,好几位华源集团的员工都这样对记者说。华源集团本是大国企作风,而拥有港澳背景的华润集团则比较注重精英文化。“华源集团毕竟不是华润集团的嫡系,多少都隔了一层,对于华润来说,很多工作要落实起来不容易,而对于华源来说,很多工作要接受起来也不容易。”

“不过,现在这个问题已经变得不太重要了,因为从现在的情况看来,华润集团对华源集团的很多资产都并不看重,华润集团主要还是希望通过资本运作,把这些资产都处理掉,把华源集团最后处理成一个净负债的‘空壳’,华润就算是完成历史使命了。”一位长期关注“华源系”的业内人士向记者分析道。