湖北福星科技股份有限公司股份变动及增发A股上市公告书

重要声明与提示

湖北福星科技股份有限公司(以下简称“公司”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证股份变动及增发A股上市公告书(以下简称“本公告书”)的真实性、准确性、完整性,承诺本公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本公告书未涉及的有关内容,请投资者查阅刊载于巨潮资讯网站(http://www.cninfo.com.cn)的本公司招股意向书全文。

上市地点:深圳证券交易所

股票简称:福星股份

股票代码:000926

本次增发前股本总数:525,227,650股

本次新增上市股份:180,000,000股

本次增发后股本总数:705,227,650股

以增发完成后公司总股本计算的2007年每股收益:

(1)基本每股收益:0.450元/股

(2)稀释每股收益:0.450元/股

新增股份上市日期:2008年8月12日

经深圳证券交易所批准,本公司本次增发的新股共计180,000,000股将于2008年8月12日起上市流通。上市首日本公司股票不设涨跌幅限制。

本次上市的无流通限制及锁定安排的股份:180,000,000股。

股票登记机构:中国证券登记结算有限责任公司深圳分公司

上市保荐人:国信证券股份有限公司

根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》、《公开发行证券的公司信息披露内容与格式准则第5号<公司股份变动报告的内容与格式>》(2007年修订)和《深圳证券交易所股票上市规则》等相关法律、法规和规章的规定,现将湖北福星科技股份有限公司股份变动及增发股份上市事宜公告如下:

一、本次股份变动的原因及批准情况

2007年10月25日,本公司2007年第一次临时股东大会表决通过了2007年增发方案议案,公司拟增发不超过人民币普通股(A股)18,000万股。

本次增发已经中国证券监督管理委员会证监许可[2008]625号文核准。

本次增发招股意向书摘要于2008年7月25日刊登在《证券时报》、《上海证券报》、《中国证券报》和《证券日报》上。本次发行采用网上和网下定价发行的方式。本次发行向公司原股东优先配售,公司原股东最大可按其股权登记日(2008年7月28日)收市后登记在册的持股数量以10:1的比例行使优先认购权。

本公司和保荐人(主承销商)根据网上和网下的总体申购情况,并结合公司的筹资需求,最终确定本次发行数量为180,000,000股,发行结果如下:

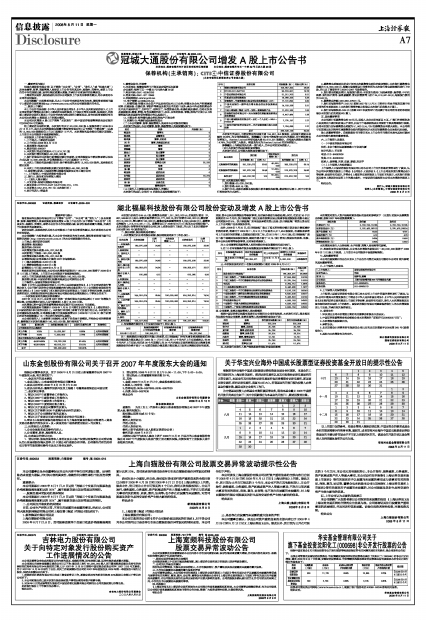

| 类别 | 配售比例 | 实际配售股数(股) | 占发行总量的比例 | 限售情况 |

| 公司原股东优先认购部分 | ||||

| 网上申购 | 100% | 15,623,657 | 8.68% | 无持有期限制 |

| 网下申购 | 100% | 5,000,000 | 2.78% | 无持有期限制 |

| 除公司原股东优先认购外部分 | ||||

| 网上申购 | 45.991598% | 110,763,233 | 61.53% | 无持有期限制 |

| 网下申购 | 45.991589% | 48,613,110 | 27.01% | 无持有期限制 |

| 合计 | 180,000,000 | 100.00% | ||

本次发行价格为6.95元/股,募集资金总额1,251,000,000元,扣除发行费用 37,987,948.89元(其中:承销及保荐费用33,777,000元,会计师费用430,000元,律师费用510,000元,登记费用180,000元,路演及信息披露等费用3,090,948.89元),募集资金净额为1,213,012,051.11元。募集资金已于2008年8月4日划至本公司指定账户。北京京都会计师事务所有限责任公司已对上述资金进行了验证,并出具了北京京都验字[2008]第065号《验资报告》。

二、股份总额、股份结构变动情况

1、本次增发前后公司的股份总额、股份结构变动如下(单位:股):

| 股本结构 | 本次变动前 | 比例 (%) | 本次变动 增减(+,-) | 本次变动后 | 比例 (%) |

| 一、有限售条件股份 | 180,975,036 | 34.46 | - | 180,975,036 | 25.66 |

| 1、国家持股 | - | - | - | - | - |

| 2、国有法人持股 | - | - | - | - | - |

| 3、其他内资持股 | 180,975,036 | 34.46 | - | 180,975,036 | 25.66 |

| 其中:境内非国有法人持股 | 180,359,071 | 34.34 | - | 180,359,071 | 25.57 |

| 境内自然人持股 | 615,965 | 0.12 | - | 615,965 | 0.09 |

| 4、外资持股 | - | - | - | - | - |

| 其中:境外法人持股 | - | - | - | - | - |

| 境外自然人持股 | - | - | - | - | - |

| 二、无限售条件股份 | 344,252,614 | 65.54 | 180,000,000 | 524,252,614 | 74.34 |

| 1、人民币普通股 | 344,252,614 | 65.54 | 180,000,000 | 524,252,614 | 74.34 |

| 2、境内上市的外资股 | - | - | - | - | - |

| 3、境外上市的外资股 | - | - | - | - | - |

| 4、其他 | - | - | - | - | - |

| 三、股份总数 | 525,227,650 | 100 | 180,000,000 | 705,227,650 | 100.00 |

2、有限售条件股份可上市交易时间如下(单位:股):

| 时间 | 限售期满新增可 上市交易股份数量 | 有限售条件股份数量余额 | 无限售条件股份 数量余额 |

| 2010年11月9日 | 180,359,071 | 0 | 705,227,650 |

注1:根据股权分置改革时所做出的承诺,汉川钢丝绳厂持有的原非流通股股份自股权分置改革方案实施之日(2005年11月9日)起,在12个月内不上市交易或转让,在36个月内不上市交易;在前述36个月期满后,在24个月内通过交易所挂牌交易出售原非流通股股份的价格不低于14元(若自股权分置改革方案实施之日起至出售股份期间有派息、送股、资本公积金转增股份等除权事项,应对该价格进行除权处理);同时,在前述36个月期满后的24个月内,汉川钢丝绳厂通过交易所挂牌交易出售原非流通股股份总数不超过公司总股本的5%。汉川钢丝绳厂如有违反承诺的卖出交易,汉川钢丝绳厂将卖出资金划入上市公司账户归全体股东所有。

此外,2008年7月25日,汉川钢丝绳厂做出了延长所持股份锁定期及设定最低减持价格的承诺,将原可于2008年11月9日上市交易的9,017,953股股份,在原股改承诺可上市交易时间的基础上自愿延长锁定期二年。自2010年11月9日起,汉川钢丝绳厂通过二级市场减持福星股份股票,减持价格不低于16元/股(若至出售期间有派息、送股、资本公积金转增等除权事项,应对该价格除权)。

注2:公司董事和高级管理人员所持股份的变动遵照相关规定执行。

3、前10名有限售条件股东持股数量及限售条件情况如下(单位:股):

| 序号 | 有限售条件股东名称 | 持有的有限售条件股份数量 | 可上市交易时间 | 新增可上市交易股份数量 | 限售条件 |

| 1 | 湖北省汉川市钢丝绳厂 | 180,359,071 | 2010年11月9日 | 5,000,000 | 无限售条件 |

三、本次股份变动后前十名股东持股情况(截至2008年8月5日)

| 序号 | 股东名称 | 持股总数(股) | 持股比例(%) |

| 1 | 湖北省汉川市钢丝绳厂 | 185,359,071 | 26.2836 |

| 2 | 中国工商银行-广发聚丰股票型证券投资基金 | 27,594,958 | 3.9129 |

| 3 | 中国工商银行-申万巴黎新经济混合型证券投资基金 | 16,375,154 | 2.3220 |

| 4 | 李凤英 | 9,784,712 | 1.3875 |

| 5 | 中工美投资有限责任公司 | 8,446,466 | 1.1977 |

| 6 | 中国工商银行-申万巴黎新动力股票型证券投资基金 | 6,516,102 | 0.9240 |

| 7 | 中国农业银行-鹏华动力增长混合型证券投资基金 | 6,500,000 | 0.9217 |

| 8 | 中国工商银行-申万巴黎盛利精选证券投资基金 | 6,438,823 | 0.9130 |

| 9 | 华宝投资有限公司 | 4,599,159 | 0.6522 |

| 10 | 中国银行-华夏大盘精选证券投资基金 | 4,599,159 | 0.6522 |

| 11 | 中国银行-广发核心精选股票型证券投资基金 | 4,599,159 | 0.6522 |

四、公司董事、监事及高级管理人员持股情况

根据中国证券登记结算有限责任公司深圳分公司查询结果,本次发行前后,湖北福星科技股份有限公司董事、监事和高管人员持股情况变动如下表:

| 姓名 | 职务 | 发行前持股数量(股) | 发行后持股数量(股) |

| 谭功炎 | 董事长 | 532,204 | 532,204 |

| 张守才 | 董事、总经理 | 25,736 | 25,736 |

| 夏木阳 | 董事、副总经理 | 25,736 | 25,736 |

| 胡朔商 | 董事、财务总监 | 28,314 | 28,314 |

| 冯东兴 | 董事、董事会秘书 | 12,741 | 12,741 |

| 张运华 | 副总经理 | 25,740 | 25,740 |

| 谭才旺 | 监事会主席 | 51,474 | 51,474 |

五、本次发行对发行人资产结构和财务指标的变动和影响

本次增发对发行人资产结构和财务指标的变动和影响如下(以发行后股本及募集资金净额,按照2007年年度数据测算):

| 指标名称 | 发行前 | 发行后 |

| 负债合计(元) | 3,703,720,157.85 | 3,703,720,157.85 |

| 股东权益合计(元) | 2,162,463,887.13 | 3,375,475,938.24 |

| 资产负债率(%) | 63.23 | 47.61 |

| 每股净资产(元) | 4.12 | 4.79 |

| 基本每股收益(元) | 0.604 | 0.450 |

| 稀释每股收益(元) | 0.604 | 0.450 |

本次增发对发行人业务结构、生产经营、高管人员结构等无影响。

六、经深圳证券交易所批准,本公司本次增发的新股共计180,000,000股将于2008年8月12日起上市流通。上市首日本公司股票不设涨跌幅限制。

七、其他重要事项

本公司自招股意向书公告日至本上市公告书刊登前未发生可能对本公司有 较大影响的其他重要事项。

八、上市保荐人及意见

| 1、上市保荐人: | 国信证券股份有限公司 |

| 法定代表人: | 何如 |

| 联 系 人: | 张群伟、郭峰 |

| 办公地址: | 上海市陆家嘴环路958号华能联合大厦 |

| 联系电话: | 021-68865815 |

| 联系传真: | 021-68865179 |

2、上市保荐人的保荐意见

上市保荐人国信证券股份有限公司已对本公司上市文件所载的资料进行了核实,认为:公司申请其本次增发股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》及《深圳证券交易所股票上市规则》等法律、法规的有关规定,发行人本次增发股票具备在深圳证券交易所上市的条件。国信证券股份有限公司愿意保荐发行人的本次增发股票上市交易,并承担相关保荐责任。

九、备查文件

1、审议通过公司本次增发方案的有关董事会和股东大会决议;

2、中国证券监督管理委员会核准公司本次增发的“证监许可[2008]625号文”;

3、本次增发的招股意向书;

4、承销协议;

5、北京京都会计师事务所有限责任公司出具的北京京都验字[2008]第065号《验资报告》;

6、其他与本次增发有关的文件。

湖北福星科技股份有限公司

国信证券股份有限公司

2008年8月11日