|

在投资界,分散化投资颇受人们的青睐,其将组合布局在众多股票上,实现风险控制降低波动之目的。与此形成鲜明对比的投资风格是集中持股,把筹码配在少数股票上,彰显了基金经理的充分自信和对股票的深度挖掘。那么,集中持股的策略效果究竟如何?本文以美国国内股票型基金中的大盘股基金作为研究样本,尝试寻求其中的答案,并留下思考的空间。

在选择样本基金的时候,考虑到持股的数量与基金持股的规模风格关系密切,比如大盘股、中盘股、和小盘股基金的平均持股数量存在较大差异,因此仅以晨星数据库中美国国内大盘股票型基金(U.S. Large-Cap Stock Fund)作为研究对象,这些基金主要投资于美国国内股票并且持股的规模风格为大盘股,按照基金层面计算即不考虑分级因素,大约有1592只。我们从中筛选出具备三年以上历史的业绩数据、最近三年持股平均不超过50只股票的基金,共有227只。在衡量业绩时,采用其成立时间最长的基金级别作为基础。

这227只基金最新的平均资产规模为8.56亿美元,中位值仅1.71亿美元,远低于全部美国国内大盘股票基金平均16.56亿美元的水平和中位值2.16亿美元的水平。前者换手率平均为69%,中位值为43.50%;低于大盘股票基金79%的整体平均水平和中位值51%的水平。

集中持股的整体业绩与波幅

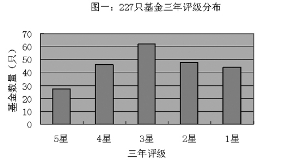

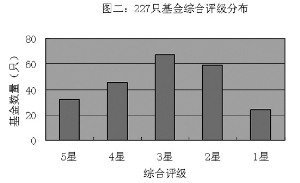

这227只集中持股的基金究竟业绩如何?由于其风格有所差异,分别属于大盘价值型、大盘平衡型和大盘成长型基金,所以我们用晨星星级评价来考察其过往的业绩,以反映其与同类基金相比的风险调整后收益水平。首选的指标为三年评级;在假设其集中持股风格长期未发生变化的前提下,也观察综合评级(对三年、五年和十年评级的综合衡量)的分布,以了解其更长期的业绩表现。

从三年评级看,227只基金的星级优劣有些接近正态分布,但1星占19%,高于5星所占12%的水平。从综合评级看,1星的比例明显降低到11%,5星的比例提升到14%,3星、2星的比例也有所提升。这在一定程度上反映了集中持股在相对较长的周期内更有可能战胜其同类基金。关于评级分布请参阅表一、图一和图二。

对于组合中不超过50只股票的基金,人们往往会认为其风险很高,而分散化投资的组合经理则把风险控制作为主要理由。事实真是这样吗?此前晨星对大量基金近15年的研究显示,如果以波动幅度即标准差衡量,那些集中度排在同类基金前25%的基金波动幅度相比同类并不特别高或者特别低。并且,在集中投资的基金中,换手率低即具有较长的投资周期的基金个体波动甚至平均低于同类基金的一般水平。

对于本次研究的227只集中持股的大盘股票基金,我们重点考察其三年波动幅度与同类基金对比的状况。将各类基金最近三年收益的波动幅度由低到高进行四分之一排序,观察上述227只基金所处的位置。

有82只基金处于同类较低的前二分之一,占比36%,其中仅有1只基金处于最低的1/4,81只处于第二个1/4;有101只基金处于第三个1/4,占比45%;有44只基金处于第四个1/4,占比19%。

换而言之,在我们的研究对象中至少有三分之一低于同类平均水平。因此,集中持股未必就意味着高波动。

在集中持股的基金中,根据换手率的高低又可以分成两类不同的风格群体。我们以美国国内大盘股票基金年换手率的中位值51%为标准,把227只集中持股的基金划分成为两大阵营,一类是“长期持有群体”即年换手率小于或等于51%,有132只基金;另一类是“相对灵活群体”即年换手率大于51%,有95只基金。以下就分别考察这两类群体的业绩与波幅。

长期持有群体

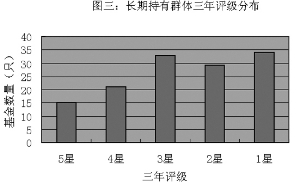

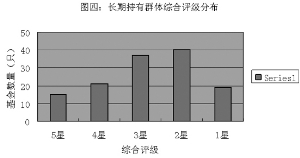

在投资行业,巴菲特的追随者众多,高集中持股、低换手率和长期持有的策略也倍备推崇。但是,组合集中和低换手率只是巴菲特法则的特点之一,同样的宝剑交给不同的人,亦可能结果大相径庭。以下就来观察类似风格的基金业绩表现如何。

从三年评级看,132只基金中,5星基金占比11%,4星基金占比16%,而1星基金占比达26%。从综合评级看,5星和4星的比例没有变化,但1星的占比大幅下降到14%,而2星基金的比例明显提升。请参阅图三和图四。

这印证了长期持有群体在较长的周期内更有可能战胜其同类。而更为重要的是,无论三年评级还是综合评级的分布,透露出的信息是,对于集中持股、低换手率的基金而言,多数基金业绩相对平庸,能够缔造辉煌战果的仅是少数优秀的基金经理。

从长期持有群体最近三年收益的波动幅度看,按照在同类基金中由低到高的四分之一排序,有59只基金处于第二个1/4,占比45%;有52只基金处于第三个1/4,占比39%;有21只基金处于第四个1/4,占比16%。

相对灵活的群体

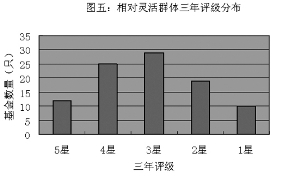

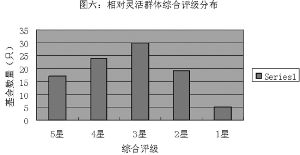

晨星评级分布显示,在集中持股的基金中,换手率较高的相对灵活群体战胜同类基金的概率要大于低换手率的长期持有群体。请参阅图五和图六,在相对灵活群体95只基金中,从三年评级看,5星基金占比13%,4星占比26%,而1星占比11%;从综合评级看,5星基金的比例上升到18%,4星占比25%,1星的比例下降到5%。这也从另一个侧面说明了用相对较长的周期考察,这些基金更有可能战胜其同类。

从相对灵活群体最近三年收益的波动幅度看,按照在同类基金中由低到高的四分之一排序,有1只基金处于第一个1/4,有22只基金处于第二个1/4,占比23%;有49只基金处于第三个1/4,占比52%;有23只基金处于第四个1/4,占比24%。说明相对灵活群体的收益波动水平整体要高于长期持有的群体。

表一:227只集中持股基金评级分布

| 晨星评级 | 三年评级(只) | 综合评级(只) |

| 5星 | 27 | 32 |

| 4星 | 46 | 45 |

| 3星 | 62 | 67 |

| 2星 | 48 | 59 |

| 1星 | 44 | 24 |

综上所述,关于集中持股的美国大盘股票基金,我们得到如下初步结论。

1、在相对更长的周期内,集中持股的基金更有可能战胜其同类基金,对于低换手率的集中持股基金即“长期持有群体”尤其如此。

2、集中持股未必意味着高波动,最近三年的收益波动幅度显示,在样本基金中至少有三分之一低于其所属同类基金的平均水平。其中换手率较高的“相对灵活群体”的收益波动水平整体要高于“长期持有群体”。

3、对于集中持股、低换手率的“长期持有群体”而言,多数基金业绩相对平庸,能够缔造辉煌战果的仅是少数优秀的基金经理。