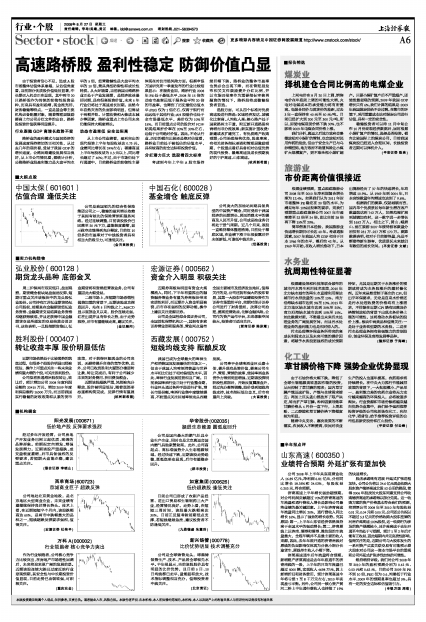

业绩符合预期 外延扩张有望加快

公司2008年上半年共实现营业收入16.89亿元,净利润6.81亿元,分别同比增长18.35%和24.02%,每股收益0.203元,符合预期。

济青高速上半年增长强劲超预期。对公司利润贡献超过70%的济青高速的车流量和通行费收入增长是影响公司最终业绩的最关键因素。上半年济青高速车流量同比增长20%,通行费收入同比增长16%,显示了强劲的增长态势。究其原因:第一,上半年山东省经济依然保持高于全国水平的强劲增长;第二,济青原线上以济南、淄博和淄博、潍坊段的车流量最大,全程车辆并不是最主要的收入来源,因此,去年年底开通的济青南线对原线的负面影响仅体现为分流小部分长途货车、原线单车收入小幅下降。

济莱高速通车后车流量符合预期。新增路产济莱高速是去年年底通车的济青南线的一段,上半年的日均车流量已超过5000辆,实现收入4698万元,算上新增折旧和财务费用,预计济莱高速今年将亏损7至8千万元左右,2010年实现盈亏平衡。另外,公司另一核心资产黄河二桥上半年通行费收入也持续了19%的快速增长。

股改承诺终有进展 外延式扩张进程加快。公司公告将以24.6亿元现金收购大股东资产德济高速北段52公里的路段,使得2006年股改时大股东同意支持公司收购德济高速的承诺得以部分兑现。这一收购方案的资产价格基本符合我们的预测,将增厚公司2008年至2010年每股收益0.01元、0.04元和0.05元。公司还公告拟以不超过5.3亿元的价格收购大股东挂牌的河南许禹高速100%股权,这一收购行为涉及的资产规模较小,且许禹高速于去年开通至今尚处于亏损期,预计1至2年后才能有正收益,因此短期内并无实质性影响。值得关注的是,近期公司与大股东发生的一系列资产买卖关联交易有可能预示着大股东对公司这一资本市场平台的重视和公司外延式扩张步伐加快的可能性。

维持增持评级。我们对公司2008年至2010年的盈利预测分别为0.42元、0.53元和0.62元,目前公司2009年PE 不到10倍,PEG仅为0.6,均略低于行业水平,2009年的预期息率也超过5%,具有一定的安全边际和估值吸引力。

(申银万国 周萌)