|

□国家信息中心 上海证券报

总体策划

范剑平 国家信息中心预测部主任

程培松 上海证券报副总编辑

课题组长

王远鸿 国家信息中心预测部处长

邹民生 上海证券报首席编辑

课题成员

张永军、程建华、伞锋、李若愚、徐平生、刘玉红

报告执笔

王远鸿、李若愚、徐平生、刘玉红

■7月份,构成综合警情指数的10个指标呈现“三升、七降”的走势。其中,上升的有:固定资产投资、消费品零售额、进出口总额;回落的有:CPI、工业增加值、贷款总额、M1、财政收入、工业企业销售收入、发电量。10个指标中,财政收入、工业企业销售收入和进出口总额指标处于红灯区,贷款总额和发电量处于绿灯区,其余5个指标位于黄灯区。

■今年以来工业生产逐步放慢主要受出口和电力增速回落、季节因素和奥运会召开等因素的影响。1995年以来工业生产月度平均增速在14%左右,与平均水平相比,今年以来的工业增速并不低。今年工业增长速度的回落,在一定程度上是从前期偏快过热状态向正常增长状态的合理回归。目前关键是保证工业增加值增速不再出现大幅下滑。随着夏季的过去和奥运会的闭幕,工业增速稳定和回升主要取决于出口增速的回升和电力供应紧张状况的缓解,目前还有一定的不确定性。

一、经济景气继续回落,综合警情小幅回落

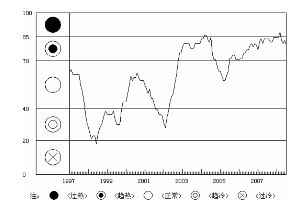

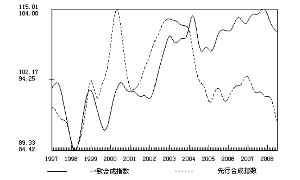

1、一致先行指数继续回落、经济景气保持下行态势。2008年7月,经济景气继续下行,综合反映宏观经济运行情况的一致合成指数已连续9个月小幅回落(见图1)。7月份,一致合成指数继续出现回落走势主要原因在于经过季节调整后的工业增加值、发电量和财政收入增速呈下降走势。而构成一致合成指数的另一指标,季节调整后的固定资产投资、当月消费额增速小幅上升。

7月份,描述未来经济走势的先行指数继续回落,从2007年12月以来已经连续19个月小幅回落。从先行指数的构成指标来看,狭义货币M1、商品房新开工面积指标增速指标、钢产量、产成品资金占用逆转指标下降;而季节调整后的沿海港口货物吞吐量上升。先行指数的这种走势表明,经济景气在短期内将继续保持下行态势。

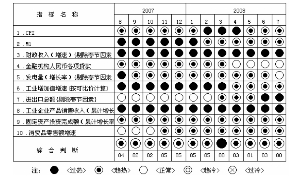

2、综合警情指数继续小幅回落。7月份,反映宏观经济景气状况的综合警情指数在黄灯区继续小幅回落。(见图2、图3)。

7月份,构成综合警情指数的10个指标呈现“三升、七降”的走势,其中,上升的有:固定资产投资、消费品零售额、进出口总额;回落的有:CPI、工业增加值、贷款总额、M1、财政收入、工业企业销售收入、发电量。10个指标中,财政收入、工业企业销售收入和进出口总额指标处于红灯区,贷款总额和发电量处于绿灯区,其余5个指标位于黄灯区。

7月份,工业生产增长出现较大幅度的放缓,宏观经济供给面有所收紧。但从拉动经济增长的三大需求来看,7月份消费增速继续小幅攀升,固定资产投资增速有所加快,出口增速大幅反弹,宏观经济需求面保持扩张。消费环节的CPI 延续了5月份以来小幅回落的态势,而生产环节的PPI和原材料、燃料、动力购进价格继续攀升。

我们认为,今年以来工业生产逐步放慢主要受出口和电力增速回落、季节因素和奥运会召开等因素的影响。1995年以来工业生产月度平均增速在14%左右,与平均水平相比,今年以来的工业增速并不低。今年工业增长速度的回落,在一定程度上是从前期偏快过热状态向正常增长状态的合理回归。目前关键是保证工业增加值增速不再出现大幅下滑。随着夏季的过去和奥运会的闭幕,工业增速稳定和回升主要取决于出口增速的回升和电力供应紧张状况的缓解,目前还有一定的不确定性。

由于国家近期对宏观调控政策进行了一些微调,7月份三大需求出现了积极变化,但持续快速增长的基础并不稳固,下半年仍面临继续下行的风险。近期食品价格回落推低了CPI,但非食品价格上涨压力仍较大,通胀压力有所减轻,但仍不容忽视。因此,应当通过适当的政策微调,着力稳定需求、缓解“供给”瓶颈约束,确保保持经济平稳较快发展、控制物价过快上涨的宏观调控目标的实现。

二、主要经济景气指标变动情况

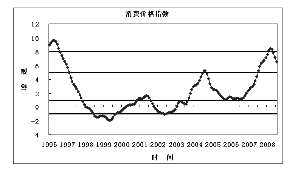

1、CPI当月涨幅回落到7%以下,在黄灯区继续下行。7月份,CPI同比上涨6.3%,涨幅比上月下降0.8个百分点,延续了今年5月份以来的回落势头。其中,城市上涨6.1%,农村上涨6.8%,分别比上月回落0.7和1个百分点。从月环比看,CPI比6月份上涨0.1%。1-7月CPI同比上涨7.7%。季节调整后,CPI当月增速下行至黄灯区中部。

占CPI中权重最大的食品价格回落以及翘尾影响减弱是本月CPI走低的双重因素。7月份翘尾影响由上月的4%下降到本月的3%。作为前期拉动CPI上涨的主力,食品价格同比涨幅在4月份达到一个22.1%的峰值后,开始逐月下降,食品价格的涨幅趋缓也带动CPI稳步回落。7月份,受肉类价格下降的带动,食品价格同比涨幅为14.4%,比上月回落2.9个百分点,环比下降0.1%。食品价格中,除鲜菜价格月环比上升幅度较大( 4.3%),粮食价格环比上涨0.4%外,肉禽及其制品、蛋、鲜果等其他类别价格环比均在下降。鲜菜价格上涨在很大程度上与7 月份部分地区的雨水灾害有关,灾害天气减少了蔬菜的供应,造成鲜菜价格环比涨幅较大。在食品价格回落的同时,非食品价格涨幅有所扩大。当月非食品价格同比上涨2.1%,比上月扩大0.2个百分点。从CPI的八大类别来看,各类环比涨幅呈“六涨两降”格局,除食品和衣着价格环比下降外,居住、交通和通信、烟酒及用品、家庭设备用品及维修服务等六类价格较上月有不同程度的上涨。6月20日成品油和电力价格上调是非食品价格上涨的重要原因。7月份,交通和通信中,车用燃料及零配件价格同比上涨22.2%,涨幅比上月提高9.3个百分点;城市间交通费价格上涨4.8%,比上月高1.2个百分点。

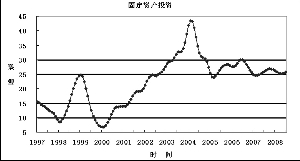

2、固定资产投资增长小幅加快,位于黄灯区下沿。1-7月,城镇固定资产投资同比增长27.3%,增幅比1-6月提高0.5个百分点,比去年同期高0.7个百分点。季节调整后,投资增速位于黄灯区下沿附近。从项目隶属关系看,1-7月,中央项目投资同比增长25.3%,比1-6月提高6.9个百分点,比去年同期高9.9个百分点;地方项目投增长27.5%,比1-6月低0.1个百分点,比去年同期低0.4个百分点。中央项目投资增速的显著上升与中央政府投入大量资金支持汶川地震灾后重建有一定关系。

3、出口反弹,进口平稳,进出口预警指标进入红灯区。7月份外贸进出口总值同比增长29.8%,季节调整后,维持上扬态势,进入红灯区。其中,出口增长26.9%,比上月提高9.3个百分点;进口增长33.7%,比上月高2.7个百分点;进出口相抵,当月实现贸易顺差252.78亿美元,比上月减少38.77亿美元。1-7月,外贸进出口总值同比增长26.4%,其中,出口增长22.6%,比去年同期低6个百分点;进口增长31.1%,比去年同期高11.6个百分点,累计实现贸易顺差1237亿美元,同比下降9.6%,净减少131亿美元。我国对欧盟、美国、日本出口7月份均反弹。

4、消费增速加快,位于黄灯区。7月份,社会消费品零售总额同比增长23.3%,增幅比上月提高0.3个百分点。当月消费增长提速主要体现在城市地区。7月份城市消费品零售额同比增长24.0%,比上月高0.5个百分点;县及县以下零售额增长21.8%,比上月低0.2个百分点。季节调整后,消费增速在黄灯区内保持升势。1-7月社会消费品零售总额累计同比增长21.7%,比去年同期高6.2个百分点,剔除价格因素,实际增长13.3%,比1-6月高0.4个百分点,比去年同期高0.7个百分点。

5、工业生产增速继续放慢,位于黄灯区。今年以来,工业生产增速总体呈现小幅回落的态势。7月份规模以上工业增加值同比增长14.7%,比上月低1.3个百分点。分工业类型看,轻工业同比增长12.2%,比上月降低1.1个百分点,重工业增长15.7%,比上月低1.4个百分点。季节调整后,工业增速继续下降,接近黄灯区下沿。

6、发电量增速小幅下降,位于绿灯区。由于电煤供应紧张、煤价大幅上涨,电厂发电意愿下降,火电发电量增速大幅下滑。虽然7、8月份发改委两度上调全国火力发电企业上网电价(电网经营企业对电力用户的销售电价不做调整),但由于电力价格调整力度偏小,煤电价格倒挂的格局仍未扭转,加之电煤供应继续偏紧,在6月份发电量增速出现较大幅度回落之后,7月份发电量增速继续小幅放缓。当月发电量同比增长8.1%,比上月低0.2个百分点,比去年同期低7.4个百分点。季节调整后,发电量增速回落至绿灯区。

7、M1增速继续回落,处于黄灯区。7月份,货币供应增长延续了5月份以来持续放缓的走势,月末M2余额同比增长16.35%,增幅比上月末低1.02个百分点,比上年末低0.39个百分点;M1余额增长13.96%,增幅比上月末低0.23个百分点,比上年末低7.09个百分点;M0余额增长12.3%。1-7月份净投放现金312亿元,同比多投放58亿元。季节调整后,M1增速在黄灯区继续下行。

8、贷款增长有所加快,处于绿灯区。7月末,人民币各项贷款余额同比增长14.58%,增幅比上月末高0.46个百分点,比上年末低1.52个百分点。季节调整后,贷款增速稳定在绿灯区。当月新增贷款3818亿元,比上月多增494亿元,比去年同期多增1504亿元。当月贷款增长加快主要是受“季初”因素影响,由于贷款总量控制分解到季度,每个季度第一个月,商业银行都会大信贷投放的力度。由于房地产市场持续低迷、企业贷款对居民户贷款的“挤出效应”仍在继续。

9、财政收入增速继续大幅回落,处于红灯区。7月份全国财政收入同比增长16.5%,比上月显著回落14.1个百分点。1-7月全国财政收入累计同比增长30.5%,比去年同期高0.2个百分点。季节调整后,财政收入增速仍位于红灯区。7月份,全国税收总收入完成5323.25亿元,同比增长13.8%,增收643.75亿元,增速比去年同期回落了19.3个百分点,比今年上半年回落了19.7个百分点。需要注意的是,7月份企业所得税和证券交易印花税出现负增长,比去年同期分别下降4.2%和71.8%,同比分别减收64.83亿元和126.70亿元。

金融市场与证券市场运行

一、货币与债券市场

1、公开市场操作继续净投放货币。7月份央行公开市场操作发行央行票据13期,共2185亿元,完成正回购操作10次,共1300亿元,对冲完7月份共计2130.59亿元的央行票据到期兑付、510亿元的正回购到期以及73.60亿元的利息支付总量形成的资金投放后,当月实现货币净投放770.81亿元,净投放力度较上月减小。但由于本月没有准备金的上调,央行的货币政策实际上有所松动。值得关注的是7月份央行暂停了3年期央票的发行,这是自去年10月25日以来,首次停发3年期央票。与此同时,央行在时隔两年后重启了6个月期限的央行票据发行,通过加大对短期回笼工具的应用回笼流动性。

2、银行间中期债发行比重上升。7月份,银行间债券市场发行债券1919.9亿元,较上月增加13.0%,截至7月末,银行间债券市场托管量为90977.9亿元。7月份,中期债券发行比重较上月上升。其中,1年及以下债券占比38.1%,1年到10年期的债券占比61.9%,当月为发行10年期以上债券。

3、拆借交易量保持平稳,拆借利率下降。7月份,银行间同业拆借成交13248.3亿元,较上月增加3.1%,交易品种以1天为主,1天品种共成交8841.1亿元,占本月全部拆借成交量的66.7%。7月份同业拆借市场利率较上月整体回落,银行间同业拆借月加权平均利率为2.69%,比上月低0.38个百分点。

4、回购交易略有减少,回购利率下降。7月份,债券质押式回购成交42937.5亿元,较上月减少0.99%。交易品种以1天为主,1天品种共成交27343.9亿元,占本月全部质押式回购成交量的63.7%。7月份,银行间债市回购利率整体下降。质押式债券回购月加权平均利率2.76%,比上月低0.32个百分点,比去年同期高0.23个百分点。

5、现券交易活跃,债券指数保持平稳。7月份,银行间债券市场现券交易成交34780.1亿元,较上月增加34.6%。交易所国债现券交易量较上月有所上升,全月共成交106.2亿元。6月份,银行间债券指数明显下行,当月降幅为1.37%。7月份银行间债券指数有所回升,但幅度不大,月末收于117.28点,较上月上升0.47%。

二、股票市场

1、新股发行融资继续萎缩,再融资困难重重。7月份,A股市场共有10家公司进行了新股首次发行,较6月份的11家减少1家;新股首发融资总额为35.7亿元人民币,在6月份较5月份的90.5亿元下降达37.1亿元后继续大幅萎缩,融资总额下降达17.7亿元。再融资方面压力更大,随着股市的大幅下挫,上市公司股价大幅下跌,大多数拟进行公开增发的拟增发价格已经高于二级市场价格,使上市公司公开增发面临困境。统计显示,2007年以来公布增发预案但至今仍未实施的公司有257 家,其中159 家公司在公告中明确了拟增发价格,截至7月末,有超过100家公司复权后收盘价已低于拟增发价格。

2、股市宽幅震荡,市场成交量明显提高。7月份,我国股票市场宽幅震荡,两市大盘双双收出小阳。7月份,上证综指最高为2952.04点,最低为2566.63点,波幅为385.51点,月末上证指数报收于2775.72点,较上月末收盘点位上涨1.45%。沪深两市日均交易量明显提高。7月份,沪深两市A、B股股票交易额约为23232.4亿元,基金、权证成交额分别为123.6亿元和3670.7亿元。同6月相比,两市股票成交额明显放量,日均成交量超过38%。

3、小非减持意愿增强,减持数量大幅提高。数据显示,随着市场有所反弹,小非减持意愿大幅提高,减持数量大幅放大。7月份,A股市场当月大小非解禁数量为25.34亿股,处于年内低谷。但是,当月大小非减持股数较上月急剧增加近9成,其中小非成为减持主力。7月份,沪深两市大小非共减持套现8.49亿股,较6月份的4.51亿股环比增加达88.25%。其中,大非套现为2.93亿股,小非套现则高达5.56亿股。

四大对策建议

1、妥善处理保持经济平稳较快发展与控制物价过快上涨的关系

“保持经济平稳较快增长”与“控制物价过快上涨”在一定程度上是一对相互对立的矛盾,对通货膨胀控制力度越大,保持经济平稳快速增长的难度就越大,反之亦然。当前经济增长面临许多国际和国内的不确定性因素,诸多不确定性因素削弱了中国经济“三驾马车”的动力。首先,出口增长放慢的趋势已基本确立。其次,消费持续回暖的势头恐难持续。再次,由于受出口和内需增长回落的影响,加上执行从紧的货币政策、资本市场不景气、企业利润增长回落等因素,企业资金链趋于紧张,市场自主性投资需求在减弱。因此,下半年宏观经济面临继续下滑的风险。随着全球经济持续放缓,国际石油、天然气等资源价格出现了明显的回落,输入型通胀压力有所缓解。同时,今年我国夏粮已获丰收,秋粮也丰收在望,从而将极大提供国内供给保障程度,抑制粮食价格上涨势头。再加上物价翘尾因素明显减弱,下半年物价总水平将进一步走低。通胀预期对宏观调控的压力逐步减小。在这种背景下,一方面,我们应落实和实施稳定需求的政策措施,着力保持经济平稳较快增长,另一方面,应进一步推进资源价格改革,为经济平稳较快增长消除供给“瓶颈”。

2、 发挥财政政策在稳定需求方面的作用

首先,根据国内外需求变化情况,在优化结构的前提下,保持合理投资规模。在灾后重建、保障性住房和重大基础设施等方面,适时适度地增加财政投入。按照区别对待、有保有压的要求,进一步加强“三农”、结构调整、节能减排、自主创新、社会事业等方面的建设。其次,在适当放缓人民币升值步伐的同时,通过财政补贴与提高出口退税率等方式,支持劳动密集型企业、自主品牌产品与高技术附加值产品出口,缓解出口企业面临的压力,防止外需过快下滑。第三,继续运用好财政补贴和税收优惠等政策杠杆,大力支持粮食、食用植物油、肉类等基本生活必需品和农资等其他紧缺商品的生产,保障市场供求平衡和物价基本稳定。第四,通过增加教育、医疗和住房保障等社会性支出,进一步完善社会保障体系,稳定并减少人们的通货膨胀预期。

3、货币政策在总量从紧前提下,定向宽松

首先,根据经济金融形势变化,适度调高贷款总量控制规模,采取有针对性的定向信贷宽松,加大对灾后重建、“三农”、中小企业、带动就业多及特别困难行业的支持力度,努力增加对粮食、食用油、肉类等基本生活必需品和其他紧缺商品生产的信贷投放。其次,要综合运用税收、信贷、土地等调控手段,坚持供需双向调节,把握有序、适度、渐进的原则,疏导房地产市场降温趋势,防止房价大落。妥善解决房地产开发企业的合理资金需求,拓宽房地产业融资渠道,完善房地产融资结构,发挥好房地产业对经济增长的拉动作用。

4、加快推进产业结构升级

当前我国经济中所遇到的许多问题从深层次看都是由产业结构不合理所带来的,根本的解决之道是有效的产业升级。从过去经验看,在经济环境趋紧的情况,企业才能化压力为动力,才有强烈的加快技术升级和促进产品优化的积极性。我们应当合理利用这种市场的倒逼机制,有针对性地出台相关措施,推动国内产业升级的进程。要进一步加大高技术产业和装备制造业领域支持力度,推进第三代移动通讯等成果的推广应用,实施生物医药等重大高技术产业专项科技攻关,建设信息服务、新能源等十大领域高新技术产业基地;在落后产能退出机制上,要进一步给出配套措施,如经济补偿、人员安置、债务处理等;放宽准入限制,鼓励社会资本进入服务业关键领域和薄弱环节,综合运用贴息、补助方式,支持物流、商务服务等现代服务业发展。