|

在美国之前,英国等一些欧洲国家已经出台了类似的银行国有化方案。英国财政部和央行8日推出了一揽子银行救援计划,涉资总额5000亿英镑。在向被救援银行提供资金的同时,政府将获得这些银行的优先股。有分析认为,最终英国政府可能持有该国四大银行高达30%的股份。

⊙本报记者 朱周良

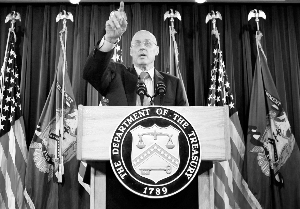

保尔森暗示将直接入股银行

《纽约时报》9日援引匿名美国政府官员的话报道称,财政部可能会收购美国众多银行的股权,以恢复投资者对金融系统的信心。财政部希望此举能够改善银行的资产负债表情况,并使其恢复放贷。

美国财政保尔森也发出了类似的暗示。8日在华盛顿的一次讲话中,保尔森表示,上周布什签署的7000亿美元金融救援法案,赋予了财政部更大权限来干预金融业,而不仅仅是收购各银行的不良抵押贷款资产。他暗示,政府可能考虑通过注资来提升银行的资本金。

“联邦政府将动用一切资源来增强金融体系的稳定性,”保尔森说,“我们将充分利用获得授权的各种工具,包括提升各类金融机构的资本金水平。”

业内人士注意到,保尔森周三讲话的腔调与以前截然不同。他强调了财政部向金融机构注资的新职权。此前,获得国会批准收购7000亿美元不良资产的保尔森一直专注于财政部从难以剥离不良资产的金融机构手中收购抵押贷款相关证券的计划。

知情人士称,随着金融危机不断升级,财政部已经开始认真考虑利用新获得的授权向金融机构直接注资。财政部正在研究如何构建注资计划,以便让银行能获得新的资金并开始放贷。

虽然注资行动不会马上开始,但财政部已进行类似讨论的事实显示了危机在如何不断地变化。几天前直接注资还不在考虑范围之内,但是近几天随着股市暴跌、信贷危机没有丝毫缓解的迹象,这种可能性越来越大。

据称,财政部希望构建某种基于自愿的机制,鼓励财务状况良好的机构参与进来。财政部正在讨论是买进优先股还是通过其他方法向金融机构注资。

不过,也有人担心,政府收购银行股权可能会被银行股东认为是政府的惩罚性措施,也可能被市场看作是这些银行将陷入破产的信号,进而引发更大的恐慌。

欧洲银行业国有化成风

在美国之前,英国政府已在8日宣布了一项核心为国有化的银行救援案,政府将直接向该国最大的八家银行注资,并获得相应的优先股。

政府将向英国各大商业银行注资500亿英镑。其中,八家指定银行可以马上获得总额250亿英镑的投资,以提振其一级资本。财政部称,为每家机构提供的金额将在进行详细讨论后确定。这八家机构分别为:苏格兰皇家银行、巴克莱集团、HBOS、莱斯银行、渣打银行和汇丰控股等。

政府宣布,前期的250亿英镑将马上用于收购这些银行的优先股,如果有必要,将再提供250亿英镑资金。对各家银行的投资额度将视具体情况而定。

英国央行当天也宣布,将通过所谓“特别流动性计划”的渠道,为各家银行提供至少2000亿英镑的融资。此外,作为政府银行救助计划的重要部分,英国还将成立一个特别公司,为银行和建筑协会提供债务保证,涉及资金达2500亿英镑。

其他一些欧洲国家本周也出台了类似计划。法国总理菲永8日在国民议会宣布,政府将以国家参股公司的形式来救援濒临破产的法国金融机构。不过菲永强调,法国的国家参股公司与英国的方式完全不同。法国政府不会从财政预算中拨款,而是建立快速反应机制对金融机构施以援手。当一家银行濒临破产时,法国的国家参股公司将会在市场上以优惠条件筹措资金,并以某种形式参股该银行。国家参股公司对银行施以援手将以增值为目的,一旦被救援银行起死回生,国家参股公司会在能够获得收益的情况下出售所持股份。

意大利政府周三晚间称,已起草了一个紧急法案,旨在建立一只稳定基金,可在意大利银行遇到流动性问题时动用。政府称,如有必要,这只基金将通过获取不具投票权的股票向陷入财政困难的银行注入资金。

直接入股模式更胜一筹

业内认为,相比美国之前通过的7000亿美元收购银行坏账的方案,英国的方式更为直接。美国路易斯安纳州立大学教授梅森表示,英国的做法“领先一步”,而美国则不像欧洲国家,比较缺少国有化的概念。

伦敦城市大学CASS商学院的金融教授克莱尔表示,他比较偏好英国的做法。美国的做法比较模棱两可,只是说要动用7000亿美元,却未解释要怎么做,政府真的要做也只是买下不良资产。

瑞银的策略师查普曼认为,英国的计划更为全面,设计也更为完善和可靠。而美国对银行危机的处理则显得有些片面。“总的来说,英国的办法较好。”他说。

8日在介绍政府新推的金融救援计划,英国首相布朗时也刻意强调这一方案的优越性。布朗说,这不是美国的计划,“美国人的计划是以国家基金买下不良资产。我们知道纳税人的利益总得有保障,因此我们选择入股银行,而不只是给钱而已。”

华尔街投行史福伯登9日发布研究报告称,如果英国的救援计划全部落实,届时英国政府将最多获得该国四大银行最多30%的股份,这四家银行分别是苏格兰皇家银行、巴克莱银行、HBOS以及莱斯银行。