|

⊙本报记者 陈建军

A股公司身份升级

10月16日,在香港上市的中信国际金融控股有限公司私有化议案获得通过。中信国金董事兼行政总裁窦建中当日表示,大概在2009年中期的时候,中信国金注入中信银行差不多能有一个很明显的进展。

中信国金注入中信银行,意味着中信银行将把这个发起人股东给“吃掉”。据了解,中信国金目前持有中信银行15%股份,为仅次于中信集团的第二大股东。中信银行的身份由中信国金的参股公司变成它的母公司,是中信集团整体的战略安排。

按照中信集团、中信集团全资子公司Gloryshare Investments Limited及西班牙对外银行(BBVA)订立的有关框架协议、借股协议及有条件股东协议,BBVA将通过增持中信银行H股方式把持股比例由4.83%升至10.07%。10月15日,中信银行董事会已经决定同意BBVA的增持计划。BBVA曾在今年6月份表示享有增持中信银行股份最高至15%的选择权,这个选择权的实现可能就来自中信银行“吃掉”中信国金。

完成私有化及相关股份转让后,中信集团及BBVA分别持有中信国金70.32%和29.68%股份。按照中信国金持有中信银行15%的股权比例计算,中信国金全部注入中信银行后,BBVA持有中信银行的股权比例将达14.52%。

与中信银行异曲同工,新华百货半年内通过两次身份升级,将在香港上市的物美商业纳入了麾下。

新华百货8月4日刊登公告说,公司收到香港证券及期货事务监察委员会有关通知,按照香港有关规定,香港证监会执行人员豁免公司因非公开发行而导致的全面收购北京物美商业集团股份有限公司股份的责任。香港证监会的豁免要约收购义务,为新华百货以定向增发方式将物美商业变为自己的子公司又向前迈进了一步。

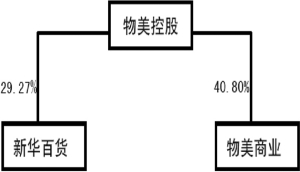

收购物美商业,意味着新华百货的身份在半年之内发生了两次剧变。半年之前,物美商业其实还是新华百货的控制人。今年1月23日,新华百货由物美商业的“子公司”变为与它平级的“兄弟公司”。按照物美商业与控股股东物美控股集团有限公司签署的协议,物美控股以所持杭州天天物美商业有限公司100%的股权作为对价,换股收购物美商业所持新华百货的29.27%股份。

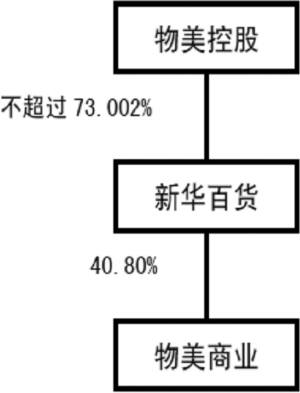

半年后的7月25日,新华百货再次变身,成为物美商业的“母公司”。按照新华百货公布的定向增发方案,它向母公司物美控股定向增发2亿股购买物美商业40.8%的股权。交易完成后,物美控股持股新华百货的比例由29.27%上升到73.002%,并透过新华百货控制物美商业。也就是说,物美商业由物美控股的子公司变成了孙公司。

港沪前后两个上实医药

其实,将A股上市公司摆到更加突出位置的大股东,并非只有“中信系”和“物美系”,上实医药正在积极完成这种角色的转换。

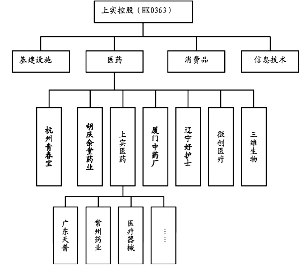

上实医药原名上实联合,随股权分置改革而成为上海上实(集团)有限公司的医药产业资本平台。9月9日,因环保评估没有来得及全部按期完成而宣布夭折的定向增发,就是上实医药向上实集团医药资本平台发起的一次强力冲击。

上实医药夭折的定向增发,是向实际控制人上海实业控股有限公司的全资附属公司上实医药健康产品有限公司在内的特定对象,定向发行不超过10722 万股,用以收购正大青春宝药业有限公司55%股权、杭州胡庆余堂药业有限公司51.0069%股权、厦门中药厂有限公司61%股权、辽宁好护士药业(集团)有限责任公司55%股权,以及上实健康全资附属公司运诚投资有限公司持有的杭州胡庆余堂国药号有限公司24%股权和250 万元增资款相应的权益。

这些合计约15.15 亿元的资产中,青春宝药业、胡庆余堂药业、厦门中药厂、好护士药业等,绝大部分原本属于在香港创业板上市的上海实业医药科技(集团)有限公司所有,“上实医药”就是它当时的证券简称。2003年5月,上实控股在香港创业板以私有化方式收购了“上实医药”34.04%的流通股。

从目前的情况来看,虽然定向增发因环保评估没有来得及完成而夭折,但不会削弱上实医药扮演上实集团医药资本平台角色的重要性,反而会令其更加倾情。按照原来的安排,募集15.15亿元的定向增发完成后,上实控股旗下的中药类资产已经全部进入上实医药,上实控股持有的只剩下微创医疗、三微生物等其他少量医药资产。也就是说,上实集团已经没有什么医药资产可以注入上实医药了。

上实医药现在似乎是“因祸得福”。上实医药董事长吕明方说,由于上海市国有资产监督管理委员会今年7月份将上海华谊(集团)公司、上海工业投资(集团)有限公司持有的上海医药(集团)有限公司60%股权划转给了上实集团,相关各方目前已在积极研究并进一步优化方案,以推动并加快实施包括上药集团医药资产在内的整合,从而消除可能潜在的同业竞争,进一步提升上实医药的投资价值。

鹏利国际借道中粮地产复活

自从深宝恒2006年4月25日起更名为中粮地产,投资者就对中国粮油食品(集团)有限公司把它私有化的鹏利国际地产集团注入中粮地产抱有极大的期望。因为中粮集团在深宝恒股改时明确承诺说,股改完成后将以深宝恒作为整合及发展中粮集团房地产业务的专业平台,并采取逐步注入优质资产等多种形式,使深宝恒成为具有品牌优势的房地产开发商。今年3月24日,中粮地产一纸预告启动了鹏利国际借道复活的程序。

按照中粮集团的规划,它将向中粮地产转让其直接或间接持有的上海加来房地产开发有限公司51%股权、苏源集团江苏房地产开发有限公司90%股权、万科中粮(苏州)置业有限公司49%股权、苏州苏源房地产开发有限公司90%股权、北京中粮万科假日风景地产开发有限公司50%股权、沈阳鹏利广场房产开发有限公司100%股权、卓远地产(成都)有限公司100%股权、鹏利国际(四川)置业有限公司70%股权、杭州世外桃源房地产开发有限公司90%股权。

记者了解到,中粮集团与中粮地产正在积极研究是通过定向增发还是其他方式收购上述资产的具体操作方案,有关审计评估工作已经展开。在这些注入的资产中,至少沈阳鹏利、四川鹏利是原来在港上市的鹏利国际旗下资产。中粮集团的有关资料显示,鹏利国际在上海、广州、北京、沈阳、海南和成都等大中城市拥有超过120万方平方米的物业存量,已开发和待开发的房地产面积超过500万平方米,总资产约100亿元。如果这些资产全部置入中粮地产,它将立即跻身全国性大型房地产企业行列。

2003年4月,中粮集团自筹7.1亿港元,另向银行借贷3亿港元,以0.74港元/股的价格购回社会公众股东持有的41.06%鹏利国际股份,从而将它全部收入囊中。中粮集团当初这10.1亿港元的付出,现在只要拿出鹏利国际极少的股份就可全额收回。通过计算可以发现,如果按4元/股向社会公众股东实施增发,只要增发2.53亿股就可达到这种目的,而2.53亿股只占鹏利国际33.19亿股总股本的7.62%。

大股东跨市整合一举两得

上实医药做大的起始点,同样是上实控股将港股上实医药的私有化。香港市场的估值水平低,是港股上实医药被私有化的主要原因。因此,从私有化港股再到注入A股,上实控股也获得了超额的资产增值。

港股上实医药被私有化的对价是每股2.15港币,较市价溢价了20.79%。私有化时的总股本为6.2亿股,按私有化价格计算的总市值约为13.33亿。由于上实控股持有65.96%股份,实际付出的金额只约5.17亿港币,加上1999年上市时募集所得的4.04亿港币,上实控股真正拿出的“真金白银”只有1.13亿港币。而将港股上实医药的部分资产以15.15亿元注入A股上实医药,上实控股跨市整合也获得了超额利润。

港股上实医药没有进入A股上实医药的最重要资产,是其所持的7600万股上海家化股权,这些股权过去一度为它贡献四分之一左右的盈利。银河证券医药行业研究员刘彦明说,按照A股上实医药定向增发时上海家化的二级市场价格计算,这些股权约20亿元的价值远高于整个医药资产包的价值量。由此可见,上实控股跨市整合获得的利润远比看到的多。

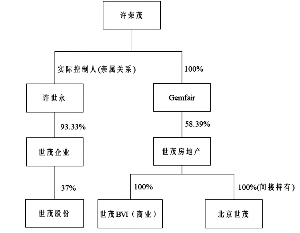

大股东通过跨市整合,在做大A股上市公司同时获得资产增值,另一个典型案例是世茂股份。9月3日,世茂股份收到中国证监会关于核准它向Peak Gain International Limited(峰盈公司)、北京世茂投资发展有限公司、上海世茂企业发展有限公司定向发行股份购买资产的批复文件。目前进入扫尾阶段的定向增发完成后,过去一直被边缘化的世茂股份被世茂集团掌门人许荣茂置放到了突出位置。

世茂股份定向增发完成后,将获得峰盈公司和北京世茂位于上海、江苏、浙江等地11处约400万平方米建筑面积的商用物业以及建筑面积为72149平方米的商用物业——北京华平国际大厦,世茂股份的土地储备由不足百万大幅提高至560万平方米。不仅如此,嗷嗷待哺的世茂股份还获得了7.5亿元的配套资金。经过此役,世茂股份将主要从事商业地产开发业务,而在香港上市的世茂房地产则主要从事住宅及酒店等地产开发业务。

向世茂股份注资的峰盈公司和北京世茂均为世茂房地产的全资附属公司,由它来做大世茂股份,一反过去是世茂股份向它“输血”的惯例。2006年在香港上市的世茂房地产,主要业务是世茂集团在内地的11个主要项目,其中就包含了原属世茂股份名下而在即将收获时划转到许荣茂私人BVI公司名下的部分。通过受让这些丰收在即的资产,世茂房地产获得了超额融资和再融资。而按10.68元定向增发价格计算,世茂房地产向世茂股份所注12项商业物业资产的公允价值为74.7亿元,较这些资产的土地成本溢价36.19%。不言而喻,这些溢价成为许荣茂跨市交易的超额利润。

“催肥”A股公司意在融资

香港证券经纪人出身的许荣茂认为:“一个成功的商人不应仅仅只能制造优秀的商品,如何完善资金链条,掌控资本市场,才是现代商业的重要部分”。其实,“物美系”、“中粮系”、“上实系”进行的跨市整合,目的无不在此。

鹏利国际被中粮集团私有化时,虽然鹏利国际的净资产高达1.56港元/股,但股价却仅0.4港元左右,股价较净资产折让了74.36%;许荣茂2007年7月之所以能以1.05港元/股低价完成世贸国际的私有化,就因为世贸国际那时的股价长期徘徊在1港元下方。港股的估值水平过低,也是上实医药被私有化的主要原因。现在回过头去看可能令人难以置信,港股上实医药在被私有化之前一度已被确定为“上实系”的医药资产资本平台。

除了过低的股价难以真正体现公司的价值外,日常有限的成交量也促成大股东推进A股的跨市整合和套利交易。物美商业每天的成交额不过几百万港元甚至几万港元,在这种情况下,让物美商业掌控新华百货,显然难以令A股投资者信服。相反,在把物美商业和新华百货的关系颠倒一下之后,不但重新发现了“物美系”商业资产的价值,而且新华百货因获注物美商业增厚业绩而进一步膨胀了市值。

业内人士认为,大股东竞相把港股资产装入A股公司,某种程度上表明过去经常被边缘化的A股公司的地位现在开始得到提升,这无疑是后股权分置改革时代的全新气象。但值得注意的是,大股东跨市交易一大目的还是看好A股的融资。

上实控股及上实医药当年到香港上市时,承销商为百富勤和后来的BNP百富勤,而港股上实医药私有化的财务顾问仍为BNP百富勤。BNP百富勤当时的CEO梁伯韬说,上实控股将港股上实医药私有化后转投A股,这是因为内地融资功能较香港好。记者注意到,在上实医药夭折的定向增发中,向其他机构投资者定向增发的股份,要比向大股东发行的多出29.25%,借此融资的成分确实相当明显。

新华百货定向增发完成后,除北京物美大卖场商业有限责任公司和天津物美投资发展有限公司间接拥有的零售业务外,物美控股的主要商业零售业务将全部注入新华百货,新华百货成为“物美系”的资本平台,这从它将更名为“物美新华商业投资股份有限公司”可以看得出来。其实,物美控股董事长吴坚忠在解释新华百货重组缘由时明确已经表示,物美商业2006年收购新华百货后,对这个融资平台一直没有很好地利用,影响了扩展速度。加厚A股上市公司业绩,可以更好地利用新华百货这个融资平台,加快物美控股旗下百货和零售业务的发展。但是,坚持稳健发展策略的物美控股并不急于从A股市场融资。

新华百货身份的两次升级