|

⊙本报记者 陈建军

产业资本频频举牌上市公司

记者:最近一段时间以来,以茂业百货、马应龙、海螺水泥为代表的产业资本频频举牌上市公司。在已有的举牌案例背后,是不是还有更多早的产业资本也准备抄底呢?

王明夫(和君咨询有限公司董事长):世界经济史表明,每一轮经济衰退或危机时,总有大量的企业股权和投资性资产出现“无承接”的贬值,那些在经济周期进入谷底的时候抄底股权和资产的商家,往往在下一轮景气周期到来的时候脱胎换骨、异军突起,甚至一夜暴富。

众所周知,中国经济的发展阶段、中国经济的周期、全球金融危机、中国宏观调控政策四个因素夹杂在一起,将影响中国企业目前的发展。在这种情况下,对企业单纯强调“过冬”,可能会误导企业对环境的认识和战略选择。其实,企业目前该做的不是“过冬”,而是要学会“冬泳”,主动去适应环境变迁、推动战略转型。可以说,“反周期操作”,是企业扩张和投资的高超境界。

张红雨(东方高圣总经理):并购是不少产业资本的既定战略,只不过它们一直在耐心地等待最佳时机的出现,举牌意味着它们认为到了可以实施并购的理想时机,因为股价是判断是否值得并购的重要标准之一。

王成(国泰君安证券研究所策略研究员):确实,我们听到、看到了越来越多的产业资本正在准备大举入市。

郑培敏(上海荣正投资咨询有限公司总经理):茂业百货、马应龙等产业资本举牌上市公司,几乎都发生在上证综指2000点附近,因为这个点位已经有了足够的获利空间。可以相信,上证综指越往下跌,我们可以看到抄底的产业资本会越多。

刘晓丹(联合证券并购与私募融资总部总经理):受到内外因素的影响,A股近段时间的估值很不稳定,由此还造成高位重组的公司无法将重组继续进行下去。但并不是说,并购重组未来会减少,因为很多产业资本目前还处在观望期,耐心地寻找机会。可以说,目前是观望中的酝酿。不久后,相信寻找到机会的产业资本就会重新切入市场,个人估计明年年初的时候就可能出现一轮高峰。

记者:那么,是不是可以说中国企业目前面临着低价展开收购、在下一个周期里崛起壮大的大好机会呢?

王明夫:如果中国经济不出现系统崩溃,那么国内资本市场现在就已经进入了低位区,且会给足时间周期。对有资金实力的企业来说,当前是通过并购整合、实现企业跨越式成长的历史性机遇。我们对1600多家上市公司进行比对研究后,发现有几十家上市公司目前的股价已经凸显了收购价值。

除了将目光放在国内,对那些实力较强的企业来说,也可以放眼全球。由于国际资本市场上不少公司呈现出“产品好、技术强、估值低”状态,中国实力企业可以伺机而动并购整合。评价一家公司是否值得投资往往有两个标准,一个标准是看公司的盈利能力,一个标准是看产业结构的变迁趋势。

长线眼光驱动第二轮抄底

记者:产业资本现在进行时中的抄底,已经是它们近几年的第二轮抄底了。股权分置改革全面启动后,像宝钢集团、三一重工、银泰百货等产业资本,相继买入多家同行上市公司的股票。除了宝钢集团较早兑现受益外,三一重工10月27日公布的三季度报告也显示它基本不再持有同行上市公司的股票了,而银泰百货则对百大集团、中兴商业进行了分批减持。

刘晓丹:产业资本抄底同行上市公司的股票,应该可以看作是这些上市公司的股价真正跌出价值的标志。产业资本上一轮抄底的这种标志,是宝钢集团抄底邯郸钢铁、八一钢铁等钢铁类上市公司,这一轮则是海螺水泥抄底冀东水泥、江西水泥等水泥类上市公司。

张红雨:与股权分置改革时相比,现在的举牌少了些财务性投资的色彩,多了些产业并购的意味。

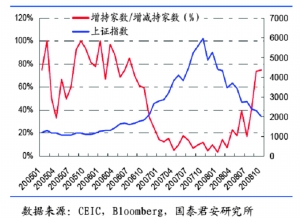

王成:与股权分置改革时相比,A股现在最大的变化是国家资本和产业资本掌握了定价权,这随中国石油集团等中央企业入市增持所属上市公司股份而进一步加强。我们统计的数据显示,重要上市公司股东9月份的增持比例是73%,10月份进一步提升到了75%。

记者:像宝钢集团、上汽集团等对股改做出保价承诺的产业资本,因上市公司股价下跌而被迫进场,数亿接盘资金往往几分钟就因金融资本的集中甩卖而消耗殆尽。有趣的是,金融资本对产业资本的新一轮抄底依旧表现出置若罔闻的姿态。最为明显的表象,是与举牌不断出现相伴随的股市继续下跌。

王成:中国石油在上证综指中的权重大概是16.4%,它上涨6%就能带动上证综指涨1%。再加上占总市值近50%的前10大上市公司都是央企,它们集体被产业资本增持,对大盘的影响力可想而知,A股的政策底已经“锚定”。也就是说,随着大型国企在股改后的陆续上市,政府对股市的调控能力比过去更加强大了。但对这种全新的博弈结构,包括金融资本在内的很多投资者还缺少足够的认识。

郑培敏:股改时进场抄底的产业资本,随着股指向6100点狂飙而赚得盆满钵满,它们赚钱靠的是长线眼光。现在抄底的产业资本,未来两三个月内能不能赚钱不好说,但一年后肯定可以赚钱。而热衷交易的金融资本,缺少的就是长线投资。

王明夫:A股从6100点跌下来与股市的周期性因素有关,未来肯定还会再现牛市周期。正是因为寄予这种预期,现在进场抄底的产业资本会比股改时要多得多。股改时产业资本抄底的心态还比较单纯,因为想像不到上证综指会涨到6100点那么高。在感受到了6100点的财富效应后,当初没有进场的产业资本非常后悔,他们期待现在的抄底能够复制过去。如果这种复制能被证明是成功的模式,那将来会吸引更多埋头“研产销”的企业抬起头来看“天”,从而启动资本运作和并购整合去迎接下一轮周期的来到。

跌出来的巨大投资机会

记者:虽然外人很难真正了解金融资本当时将重仓持股一下子甩卖给产业资本的心理,但我估计很多人在卖完股票之后说不定会长吁一口气。其实,产业资本的估值根本不是想像的那么粗放。举牌渤海物流的中兆投资管理有限公司,买到的最低价是2.8元,这个价格仅仅比该股的最低价2.78元高出2分钱。除了期待享受资本的增值之外,产业资本现在进场抄底还有别的动机吗?

王成:产业资本大举进入股市,基于的是实业投资风险或许比现在的A股更大。手握大量现金的产业资本始终在寻找投资机会,而经历巨幅下跌后的A股,恰恰存在巨大的投资机会。

郑培敏:产业资本股改时的抄底,虽然有产业整合的打算,但比重更大的是获取股改对价这种制度性收益。相反,现在的抄底,则完全是因为上市公司跌出了价值。价值体现在两个方面,一是投资价值,一是整合价值。由于现在能够利用的并购金融工具比股改时要多,因而抱着产业整合目的而来的产业资本更多。

王明夫:海螺水泥抄底其他同行上市公司股票,看中的是股价低于重置成本。除了重置成本外,通过抄底式收购来消除竞争对手,是产业资本考虑较多的。在我们目前正在帮助操作的客户中,就有把原本准备投放广告的资金用来抄底竞争对手股票的。客户认为,投放广告的目的是想扩大市场占有率,而低成本的收购,更可以一劳永逸。

刘晓丹:实体经济调整势必带来行业整合的机会,产业资本在实体经济调整时抄底同行上市公司的股票,可以为将来的整合“制造”话语权。很多产业方面的整合,并购一方往往可以发现另外一个同行对并购成败起着很重要的决定作用。宝钢集团前几年抄底八一钢铁,或许就为后来并购八一钢铁集团增加了话语权。

即使不能参与整合,产业资本在股价较低的时候抄底,未来也能处在进可攻、退可守的优势地位。其实,很多产业资本的抄底往往就是投资,而它们的投资以不会亏本为前提。

低控股上市公司未设防

记者:前几年,银泰百货并购的百大集团、鄂武商A,控股股东持股比例都不高。现在,马应龙对羚锐股份、茂业百货对渤海物流、商业城等的并购,第一大股东的持股比例也都不高。那么,马应龙、茂业百货等产业资本抄底,是不是也图谋这些上市公司的控制权呢?

张红雨:在一定程度上,举牌往往不是真正地产业并购。真正的产业并购,可以在买入接近5%的股权后,再行发出部分要约收购。当然,举牌不排除出于获得了解上市公司内部资料手段的考虑,以此为进一步增持股权做阶段性过渡。总体而言,从二级市场买股去撼动第一大股东的控股地位,不是易事。

刘晓丹:从公开的信息来看,海螺水泥抄底几家同行上市公司的股票更像是投资,因为这些上市公司第一大股东的持股比例并不低,很难通过举牌的方式从二级市场获取控制权。相反,羚锐股份、渤海物流、商业城等被举牌公司股权结构相当分散,第一大股东的持股比例连20%都不到。按照现在的股价,只要动用2亿元不到的资金,就可拿到比第一大股东持股多得多的股份,因而谋求控制权的可能性更大。

王明夫:让人惊讶的是,就在越来越多的产业资本结伴抄底之际,很多上市公司大股东还根本没有认识到自己有被他人从二级市场收购的危险。这种状况,既有股权结构的历史原因,也有因缺乏意识而没有设防。面对现在的全流通市场格局,一些上市公司的控制人应该改变一下只会做产品的单一思维模式了。

记者:那么,A股未来一段时间会大量出现“敌意收购”吗?

刘晓丹:虽然日渐到来的全流通格局使A股上市公司股权呈现分散的趋势,但“一股独大”的现象仍将相当长时间地存在于我国的资本市场,只有那些少数股权分散的上市公司,才容易成“敌意收购”的对象。但由于“敌意收购”是所有收购方式中成本最不确定并且整合风险最高的一种收购方式,成熟市场上大型并购也很少采取“敌意收购”的形式。当然,“敌意收购”对中小股东来说未必是坏事。

记者:除了第一大股东持股比例较低易被“敌意收购”外,还有哪些行业的上市公司容易成为产业资本的目标呢?

刘晓丹:受到实体经济冲击最大的行业,往往是未来最容易进行整合的行业。因此,调整已久的房地产行业,可能是整合现象的高发区。

郑培敏:医药行业目前处在上升周期中,符合并购对产业变迁趋势的要求。那些第一大股东持股比例不高的医药上市公司,不排除未来会被产业资本相中。

A股并购进入“青春期”

记者:从1993年“宝延之争”以来的15年中,产业资本通过进场抄底方式发起的A股举牌并购不在少数。现在,A股的举牌并购发展到什么样的阶段了呢?

陈明健(东方高圣董事长):根据我们对A股上市公司并购市场的观察,从1993年A股市场出现首例并购案至今,A股上市公司并购经历了大致四个发展阶段:1993年到1996年是孕育期,收购活动多为对二级市场上少数几家“三无公司”的概念性收购,四年共出现9起,最有代表性的就是“宝延之争”。上市公司收购在1997年再次活跃起来,当年获批的并购案达23起,超过前四年的总和;1999年,《证券法》实施更进一步推动了这股热潮,2002年达到91起。从2002年9月开始,由于审批从严和资本市场退潮,2003年至2004的收购略有退潮,但并购重组行为开始向规范化、市场化的方向前进。股权分置改革后,不仅长期制约我国证券市场的结构性障碍慢慢消失,而且一些上市公司控股股东确立了追求市值最大化的行为模式,从而出现了新一轮并购高潮。从目前的情况来看,A股并购处于焕发勃勃生机的青春期。