|

⊙本报记者 秦媛娜

“现身说法”来警示投资者衍生品交易有风险,这只是世界金融危机给市场上教育课的一个方式。在中国,机构的授信行为因为危机而改变,从而造成衍生品市场的调整,这也是危机带来的一个副作用。

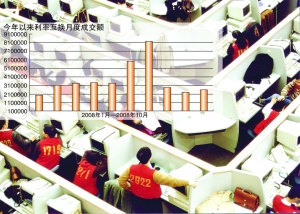

根据中国货币网昨日公布的最新数据,10月份银行间市场的利率互换名义成交金额仅为258.6521亿元,虽然比9月份略有增加,但是已经连续三个月徘徊在300亿元以下,和今年7月份时822亿元的纪录规模相去甚远。市场人士认为,这可能与中资金融机构严控与外资机构的授信额度有关,当然也和市场的降息预期趋于一致有关。

在10月份利率互换成交总额中,基于7天回购定盘利率(FR007)的成交额为220.0021亿元,基于隔夜shibor和3个月期shibor的成交额分别为20.2亿元和184.5亿元。

今年开始,利率互换交易升温的迹象非常明显,特别是5-7月份,成交量从300亿元到600亿元,再到800亿元,连续跳上多个台阶。但是自8月以来连续3个月里,利率互换的成交量都不足300亿元。

交易员认为,金融危机恶化之后众多中资银行都缩减了对于外资银行的授信额度,这限制了交易的达成。事实上,这种中外之别不仅表现在衍生品的交易中,交易成员普遍反映,授信额度的严控还波及了外资银行从中资银行进行回购、拆借融资等业务。数据显示,银行间市场中,外资银行日均资金净拆借额度已经从8月份的73亿元降至9月份的64亿元,10月份时,这一数字只有19亿元。

而在衍生品市场,因为拥有经验丰富、可以在离岸市场套利等优势,外资银行是市场中非常活跃的一股力量,而且也是在中资机构交易方向高度一致时重要的对手方。

“他们的风险究竟有多大,我们也不知道。”一位中资银行交易员表示,即使市场有过于恐慌的成分,但出于安全考虑,减少与外资行的对手交易也是最为保险的操作。

除上述原因外,分析人士还指出,降息预期高度一致也是令利率互换的流动性无法提高的一个原因。对于进行投资的机构来说,衍生品投资中赚钱的机会越来越少,参与积极性也大为减弱。