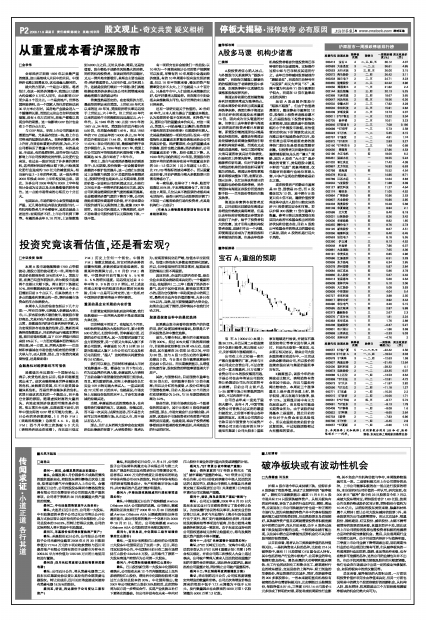

沪深A股市场今年以来持续下跌,使得许多A股跌破了每股净值,形成了比较鲜明的“破净板块”。据相关市场数据显示:截至11月6日A股市场共有214只股票跌破净资产,从相关板块内的品种来看,涉及了众多的行业如汽车、钢铁、海运等,应该说在上市公司跌破发行价也是一种正常的市场行为,因为有较高的净资产并不代表有很强的盈利能力或好的投资回报,但如果股票本身质地较好,其跌破净资产值且远离就需要投资者积极挖掘其中的潜力品种,而从目前来看,由于A股经过连续下跌及短期平衡的出现,个股的波动就可能出现,关注其中潜力品种修复性反弹机会仍不失为阶段性较好投资策略。

从目前来看,笔者认为三类跌破净值的品种值得关注。一是机构资金入驻的品种,比如在214只破净股中,就有11只股票被QFII重仓买入持有。其中包括房地产行业的中航地产、公用事业的华电能源和富龙热电、黑色金属的大冶特钢和重庆钢铁、化工行业的沈阳化工和鲁北化工、建筑建材行业的浦东建设、交运设备的上海汽车、轻工制造的华泰股份、商业贸易的北京城乡。同时,在跌破净值的200多家股票中,一些本来就明显有机构持有被套的品种也需要积极关注,比如钢铁巨头鞍钢股份,每股净值8.07元,三季度EPS1.14元与股价5元多形成了鲜明的对照,即使考虑到周期性行业影响,其不免会产生机构估值与争夺,本周涨势较强就可见一斑。二是要积极关注上市公司增持的品种,上市公司能够积极的在一低点进行股票的增持,本身说明对公司价值的一种认可。研究发现,在200多只“破净”股中有23只股票自今年7月以来被大股东增持过,增持股份合计1.60亿股,按照公告交易价格或股价区间计算,增持股份市值约为10.76亿元。从增持的股东类型来看,除鑫科材料属个人增持(受让公司大股东减持的股票)外,其余股票均为公司或高管增持。而从北京城乡、福星股份、国栋建设、红豆股份、威华股份、太钢不锈等被增持的股票质地来看,其基本面并不差,因此这些上市公司增持的股票也需投资者积极的挖掘潜力品种的阶段性修复机会。最后,关注弱周期行业中的潜力品种。由于目前国内经济下行趋势明显、三季度上市公司业绩下降等因素出现,说明周期性行业的公司出现回归情有可原,但从破净板块的一些弱周期行业如医药、酿酒、食品等品种来看,也存在较多可挖掘的品种,这些公司的业绩也许并不出色,但由于抗风险能力较强及股价的大幅度调整,他们也会在市场波动中出现一定的波动性修复机会,如医药板块中的武汉健民等。

总体来看,破净板块的大面积出现,一方面说明投资价值并非完全由净值来决定,但另一方面也说明其中的潜力个股面临较好的挖掘机会,从机构入驻、股东增持、抗周期波动三个方面积极挖掘破净板块的机会仍然大有可为。