|

第一局:意外跌离换股价

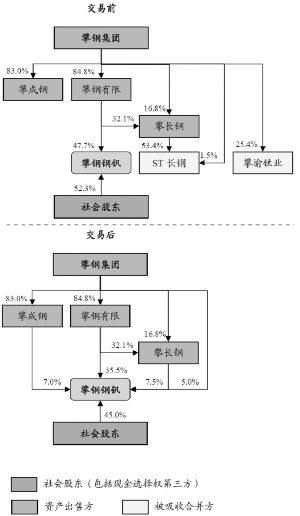

由于担心为“攀钢系”整合提供现金选择权第三方的鞍钢集团有限公司无力支付近200亿元的资金,以基金为主的机构投资者集体“出逃”,从而导致一度横盘的攀钢钢钒、攀渝钛业、长城股份股价迅速跌离各自9.59元、14.14元、6.50元的换股价

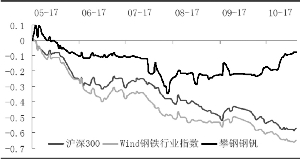

与A股上市公司过去所有的换股操作一脉相承,攀钢钢钒、攀渝钛业、长城股份的股价在2008年8月1日前始终波澜不惊。由于有9.59元、14.14元、6.50元现金选择权的支撑,攀钢钢钒、攀渝钛业、长城股份那时的走势与沪深股市大盘的暴跌相对独立。

“攀钢系”是在2007年11月5日公布整合方案的,攀钢钢钒、攀渝钛业、长城股份当天全部以涨停报收。与此相反,在2007年10月16日创出6124点历史最高点后,上证综指那时已经清晰地走进了下降通道。到2008年7月31日时,攀钢钢钒、攀渝钛业、长城股份股价相较2007年11月5日的收盘价,跌幅分别只有26.13%、28.53%、23.74%,而上证综指同期的跌幅是50.74%。

“攀钢系”股价追随大盘而去的分水岭是2008年8月1日。当天开盘后,攀钢钢钒、攀渝钛业、长城股份的股价继续以惯有的小幅整理态势横盘,但10点左右突然连续出现了上百万股的抛单,很快就被封死在了跌停板上。尽管跌停板因尾盘时大盘强劲上攻而短暂打开,但最终仍以跌停价收盘。

以基金为主的机构投资者“出逃”,是攀钢钢钒、攀渝钛业、长城股份就此跌离9.59元、14.14元、6.50元换股价的主要原因。记者了解到,攀渝钛业当天买入和卖出前十名中卖出的金额是4421万元,而2家基金卖出的就达3587万元;攀钢钢钒当天买入和卖出前十名中5只基金卖出的金额是4.88亿元。其中,“出逃”的基金主要有大成和泰达荷银基金管理有限公司旗下基金。此后,加入“出逃”大军的保险公司又将“攀钢系”股价甩卖到了新的低谷。

据知情人士透露的消息,“攀钢系”8月1日的跌停让南方基金管理有限公司相关人士长吁了一口气。攀钢钢钒几期的股东名单显示,从2007年第四季度开始,南方基金公司旗下多只基金结伴大举买入“攀钢系”股票。其中,南方绩优成长基金、南方隆元产业基金、南方高增长基金一度至少持有攀钢钢钒7897.63万股、4900万股、3916.38万股,它们还分别至少持有攀渝钛业411.78万股、777.02万股、321万股。但到6月30日时,南方基金旗下只有南方避险增值基金还持有攀钢钢钒225.52万股了。

与南方基金人士的如释重负相反,在高位重仓杀入“攀钢系”的东方基金管理有限公司却无法轻松。从2008年7月9日开始,东方精选基因持有超过总份额为6.14亿份的钢钒GFC1 5%而持续出现在公开资料中。除了重仓钢钒GFC1外,东方精选基金还大举买入了攀钢钢钒正股。截至2008年6月30日,东方精选基金持有攀钢钢钒1506.99万股。此外,东方精选基金的同门兄弟东方龙基金到6月30日也持有731.39万股攀钢钢钒。按照东方精选、东方龙买入时间的大致推算,“攀钢系”跌离换股价让它们很快浮亏过亿。

就在“东方系”基金备受煎熬的同时,三季度斥资数亿元杀入“攀钢系”的邹瀚枢也不轻松。截至2008年9月30日,邹瀚枢持有攀钢钢钒、攀渝钛业2192.22万股和146.72万股,分列两公司第五、第四大流通股股东。尽管在关铝股份、中航地产、中天城投、美锦能源、熊猫烟花、赛马实业、S佳通等多家上市公司上的投资从来没有失手,但“攀钢系”跌离换股价对邹瀚枢来说可谓是“老革命遇到了新问题”。

对比攀渝钛业、攀钢钢钒几期的股东名单变化可以发现,主要机构投资者的持股成本不低于12.09元、8.12元。引发机构投资者通过跌停价进行“出逃”的原因,是对为“攀钢系”整合提供现金选择权第三方的鞍钢集团有限公司能否拿出近200亿元资金产生了重大怀疑。按照券商钢铁行业研究员们的测算,攀钢钢钒、攀渝钛业、长城股份股东中非“攀钢系”成员持股如果全部选择现金选择权的话,鞍钢集团需要拿出195.85 亿元,而加上钢钒GFC1持有人全部行权且获得现金选择权的话,进一步增加到266.98 亿元。

第二局:上会前希望与恐惧

鞍钢集团对“攀钢系”的两次举牌,一度扭转了攀钢钢钒、攀渝钛业、长城股份整合失败的担忧,但随着提交中国证监会并购重组审核委员会审核日期的逼近,担心整合方案无法拿到“通行证”的恐惧再度蔓延8月1日离奇的首度跌停后,“攀钢系”随后一个交易日集体停牌,澄清不会对重大资产重组方案及相关现金选择权安排进行调整。其实,“攀钢系”整合方案从一开始就已明确是不能变更的最终方案了。然而,由于没有挠到市场的真正痒处,投资者的恐惧并没有得到缓解,澄清公告只发挥了一天的效果。8月5日,攀钢钢钒、攀渝钛业、长城股份分别出现了8.37%、4.05%、5.02%的涨幅,但随后7个交易日内,三者均出现了近30%的跌幅。投资者的恐惧直到8月15日才有所消退。当日,鞍钢集团宣布已经从二级市场分别买入达到攀钢钢钒、攀渝钛业、长城股份总股本5%的股份。

现在回过头去看,鞍钢集团的举牌并不足以稳定攀钢钢钒、攀渝钛业、长城股份的股价,因为鞍钢集团早在二季度就至少买入占攀钢钢钒、攀渝钛业、长城股份总股本0.86%、3%、1.75%的流通股。即使在8月1日跌停的当天,鞍钢集团的增持仍在继续。本报即时跟进的报道说,当日在买进攀钢钢钒和长城股份的中信证券股份有限公司大连人民路证券营业部席位,就是鞍钢集团下属鞍钢集团国际经济贸易公司大连公司、中远鞍钢航运有限责任公司所为。

随后的上涨,只不过是有新的投资者参与而已,毕竟“攀钢系”那时的套利空间高达上百亿元。有基金经理对记者表示,“攀钢系”横盘10个交易日之后的9月1日再度跌停,是那些新进投资者获利出局的标志,包括他自己也是这么做的。

虽然理论上的套利空间十分巨大,但它的不确定性让参与其中的投资者寝食难安,稍有风吹草动就成“范跑跑”的大有人在。从鞍钢集团9月10日第二次举牌的市场表现来看,如果不是大量的“范跑跑”,它不会在股价波澜不惊的情况下再度分别增持占攀钢钢钒、攀渝钛业、长城股份总股本5%的流通股的。

第一局投资者担心的是鞍钢集团拿不出近200亿元资金,第二局则是担心中国证监会并购重组审核委员会能否给“攀钢系”发放整合所需的最后一张通行证。这种担心的情绪,随着上会日期的临近而倍加明显。

9月22日,机构投资者借助“9·18救市组合拳”的利好火线撤离“攀钢系”。当日,跌幅为5.47%的攀钢钢钒相对大盘的跌幅偏离值达到9.32%,跌幅为5.92%的攀渝钛业相对大盘的跌幅偏离值达到9.77%,这是由4家机构投资者的大举甩卖造成的。4天之后的9月26日,东方精选基金从持有钢钒GFC1超过5%持有人名单中消失了。“攀钢系”整合方案过会的时间是10月24日,但它提前两天即予以了停牌。停牌之前的3个交易日,攀钢钢钒、攀渝钛业、长城股份股价呈现出明显的拐头向下趋势。

鞍钢集团之所以有花费33亿元左右资金两次举牌“攀钢系”的魄力,一方面,在于它具有不可撤销提供现金选择权的义务,以低于换股价的价格买入股票可以大大降低成本;一方面,鞍钢集团就此切入了“攀钢系”的重组,从而为自己在中央企业中坐稳钢铁行业前三甲奠定基石。攀钢集团是国资委管理的钢铁企业中规模最小的,按照国资委主任李荣融立下的不进行业前三名就得被剔出央企序列的规定,攀钢集团被兄弟央企重组几乎没有悬念,唯一的变数是来自于到底是宝钢、武钢还是鞍钢来重组而已。根据测算,如果非“攀钢系”股东以及钢钒GFC1持有人全部选择现金的话,鞍钢集团将以52.11%的持股成为攀钢集团的第一大股东。

第三局:

钢钒GFC1行权风波

“攀钢系”整合后上市地位的维持,一度最为仰赖的是钢钒GFC1持有人行权,但受到上千钢钒GFC1持有人通过司法途径要求获得现金选择权的影响,攀钢钢钒、攀渝钛业、长城股份原本已经相当接近换股价的股价再次失去了方向。

10月27日,整合方案获得中国证监会并购重组审核委员会有条件通过后的第一个交易日,“攀钢系”结束拐头向下趋势而飙升到了涨停板上。鞍钢集团在整合方案上会前夜公布的给持股而不是换取现金投资者追送的两年至少12%收益,希冀引导尽可能多投资者选择继续持股而不是领取现金。

但就在熬过前两局的投资者以为“攀钢系”整合就此柳暗花明的时候,钢钒GFC1行权先后风波引发的第三局,再次让攀钢钢钒、攀渝钛业、长城股份原本已经相当接近换股价的股价失去了方向。

与攀钢钢钒、攀渝钛业、长城股份在10月27日封于涨停板的走势相反,钢钒GFC1持有人因担心行权被放在“攀钢系”整合后而斩仓出逃。攀钢钢钒对钢钒GFC1同股不同权的提示,几乎是明确了钢钒GFC1的行权只能在整合后进行的时间表,更是造成了极大恐慌。在9个交易日中,钢钒GFC1的最大跌幅达到48.67%。按照钢铁行业研究员的测算,如果“攀钢系”在钢钒GFC1行权日期开始之前的11 月28 日完成整合,整合后的新攀钢合理股价应该在2.25至2.75 元之间。既然正股远远低于3.266 元行权价,不啻意味着钢钒GFC1根本就是废纸,尽早出逃是持有人的唯一理性行为。

现在回过头去看,第三局远比前面两局更惊心动魄。11月10日,钢钒GFC1再次与攀钢钢钒、攀渝钛业、长城股份股价发生了背离,但这次是钢钒GFC1飙升。短短六个交易日内,钢钒GFC1的涨幅超过100%,而攀钢钢钒、攀渝钛业、长城股份从接近换股价的位置放量下跌,攀钢钢钒盘中再次不时出现上百万股的抛单。上千钢钒GFC1持有人通过起诉要求获得现金选择权的行动,加剧了攀钢钢钒、攀渝钛业、长城股份投资者对整合遥遥无期和新攀钢业绩摊薄的担忧,从而通过甩卖主动去放弃与换股价之间唾手可得的无风险价差收益。

随着“攀钢系”11月13日刊登了中国证监会下发给攀钢集团的《关于落实上市公司并购重组审核委员会工作会议会后有关事项的函》公告,一度被认为无缘参与“攀钢系”整合的钢钒GFC1持有人陡然改变了预期。“攀钢系”公告的字里行间,明确传递出平息钢钒GFC1持有人情绪的积极信息。在随后的6个交易日内,钢钒GFC1出现了翻倍涨幅,而超过4成的涨幅是在11月13日和14日两天之内完成的。11月12日晚上,攀钢集团和相关部门进行了长时间的沟通,《关于落实上市公司并购重组审核委员会工作会议会后有关事项的函》公告在13日凌晨正式发出。

对“攀钢系”的整合来说,从11月18日开始的3天是关键日子。根据《深圳证券交易所上市公司现金选择权业务指引》的规定,现金选择权申报的时间不得少于五个交易日,上市公司应当在现金选择权实施前三个交易日内刊登现金选择权实施公告。也就是说,如果“攀钢系”整体上市要在钢钒GFC1行权之前的11月28日之前进行,那它必须在11月18日至20日的一天内发布现金选择权实施公告。否则,钢钒GFC1持有人就将同股同权地享有现金选择权。那时,置身“攀钢系”整合的投资者方能从这场大博弈中真正脱身出来。

“攀钢系”重组进程一览

| 日期 | 进程事项 |

| 2007年11月5日 | 攀钢钢钒第五届董事会第四次会议决议公告,向特定对象发行股份作为支付方式购买其相关资产,同时拟以换股方式吸收合并攀渝钛业和长城股份。 |

| 2008年4月14日 | 国家国资委原则同意攀枝花钢铁(集团)公司资产整合整体上市的方案。 |

| 2008年5月8日 | 确定鞍钢集团担任攀钢钢钒本次重大资产重组的现金选择权第三方。 |

| 2008年5月15日 | 董事会通过攀钢钢钒重大资产重组议案。 |

| 2008年5月17日 | 攀钢钢钒发布发行股份购买资产、换股吸收合并暨关联交易报告书(草案)。 |

| 2008年6月23日 | 股东大会通过攀钢钢钒重大资产重组议案。 |

| 2008年6月26日 | 国资委正式同意攀钢钢钒重大资产重组议案。 |

| 2008年10月24日 | 鞍钢集团在保持原有选择权的基础上,提供二次现金选择权。 |

| 2008年10月25日 | 攀钢钢钒重组方案获得证监会有条件通过。 |

| 2008年11月5日 | 鞍钢集团确定第二次现金选择权行权价格,以及攀枝花钢铁(集团)公司做出现金分红承诺。 |

| 获得证监会核准公告并公告; | |

| 获得要约收购豁免公告并公告; | |

| 制定实施方案,报深交所批准; | |

| 提前三个交易日发布实施公告; | |

| 不少于五个交易日的现金选择权行使期; | |

| 发布重组上市公告,复牌。 | |

| 2008年11月28日 | 钢钒GFC1行权起始日。 |