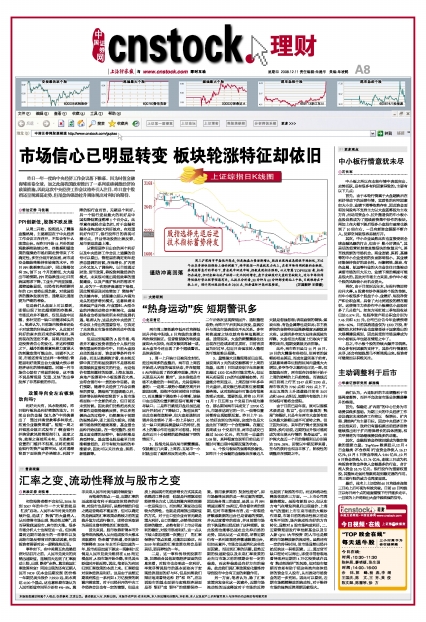

相信投资者都不会忘记,2006年到2007年的牛市一个大背景就是“汇改”启动。人民币本币对美元的持续升值,造成了“热钱”的大量涌入,从而使得市场出现“流动性过剩”,进而导致我国股市、房市的大涨。很多市场分析人士也深信这一点。但如果看到近期市场发生的一些事件以及此轮市场反弹背后的驱动因素,相信投资者需要对这一逻辑做些反思。

事件如下。在中美第五次战略经济对话召开之前,人民币兑美元的突然迅速贬值,连续四天达到了汇率波动上限,出现“跌停”走势。莫非我国汇率政策有变?同时出现的还有近期人民币NDF(无本金远期交割)的价格一年期兑美元报价7.2950远,贴水高达4100个基点。这也意味着市场认为人民币贬值空间至少还有4%-5%。莫非未来人民币对美元要持续贬值?

而笔者的观点:一是,近期汇率的迅速贬值有利于我国实体经济的好转,对股市也是利好。虽然持续的升值之路是否终结不能妄言,但可以确定的是我国的汇率政策必然较之前的直线升值方式进行修正,即将会采取更为灵活且富有弹性的汇率政策。

首先来说,股市依靠所谓本币升值带来热钱涌入从而造成股市大涨本来就颇有“伪命题”的味道,否则该如何解释在2008年本币升值加速的一年,股市却是加速下跌这一现象呢?反倒是人民币兑美元维持在6.83附近横盘时,A股市场开始企稳,在兑美元贬值时开始反弹。因此,笔者认为应回归到汇率政策的本质上来。汇率贬值对实体经济是利好。这是由于虽然近期政府推出一系列如4万亿投资的刺激内需政策,对于已经召开的中央工作经济会议也有一定的憧憬,但是本质上我国现行的经济增长方式其实是依赖进口增长型(也就是外需驱动型经济增长方式),因此刺激内需的前提一定是保出口。而如果汇率变动出现较大的弹性,也就是说局部出现贬值的方式,对于出口型企业而言无疑是重大利好。出口的稳定,必然带动实体经济的稳定,必然有助于上市公司盈利的稳定,对股市形成利好。这一点从王岐山副总理第一次提出了“用汇率保增长”观点来看,也能加以验证。而2009年我国的汇率政策也将会是更灵活,更具弹性的一年。

二是,这一事件传导到股票市场,如果结合其他宏观经济层面的信息来看,对股市也会形成一定利好。毕竟尽管说股市的基本面取决于宏观经济层面的好与坏,但是如果我们辩证地来看待这种“好”和“坏”,应当说股市的基本面更与宏观经济层面是否“更好”或“更坏”的预期保持一致。套用索罗斯的“反射性理论”,即市场最终反映的是一种过度的预期。因此结合周三的盘面,虽说11月PPI增速回落至2%附近,符合看空者的预期,但对市场整体而言,这一宏观经济敏感数据的出台已是普遍的预期,并无过度看空的理由,并且前期市场的下跌显然已经反映了这种预期。故此股指也能够迅速走出先抑后扬的走势。因此从这一点来说,尽管近期仍有一系列宏观经济敏感数据出台,但如无意外,市场会迅速消化这些负面因素。而回到汇率的话题,显然近期的快速贬值以及未来汇率政策的走向与市场之前的预期会有一定的偏差,而这种偏差是向好方向的偏差。故此我们说汇率政策变化最终传导到股市中会有正面的刺激作用。

另一方面,笔者认为,除了汇率政策突发变化这一因素外,近期市场流动性的迅速释放对于市场的反弹也起到了助推的作用。而这种流动性释放体现在三方面。一、上市公司再融资频发。虽没有新股IPO,但从东方电气在增发消息后出现溢价、上海电气的重组上市引来市场的大幅炒作来看,市场目前的流动性较之前是有所不同的,场内流动性向好的方向转化,显然对A股市场构成利好。二、近期管理层发行审批新基金以及引入新QFII(大华投资)的入市也是频频向市场释放新的流动性。虽然还有一定的传导时间,但市场显然已经开始反映这一积极因素。三、通过货币缺口理论可以得出,即使非常悲观地看待政府近期的4万亿投资或许具有“流动性陷阱”的风险,但对股市短期而言却有助于把这些流向实体经济的资金引入股市,从而推动市场资金的进一步充裕。因此可以看到,近期市场频频释放的流动性,对于维持市场的强势反弹周期贡献很大。