|

2008年上半年金融调控坚持“从紧”,下半年转为“适度放松”

1、按照“双防”要求,2008年上半年金融调控坚持从紧。为达到“防过热、防通胀”的宏观调控目标,2007年底召开的中央经济工作会议在部署2008年经济工作时明确提出,2008年要实施从紧的货币政策,上半年金融调控贯彻了“从紧”要求,具体有:(1)连续六次上调法定存款准备金率,每次上调0.5个百分点,将存款准备金率由14.5%上调至17.5%,创下历史最高水平。(2)对商业银行信贷投放实行严格的总量控制。2008年年初设定的信贷调控目标是全年新增贷款量不超过2007年实际贷款量(3.63万亿元),并将对贷款的控制分解到各个季度,严格执行。(3)公开市场操作灵活搭配对冲工具,加强流动性管理。

2、面对国际国内新形势,2008年下半年金融调控出现松动。2008年下半年,国际和国内经济金融形势发生很大变化,经济增长由过热转向过快下滑的趋势越来越明显,金融调控也开始转向。7月25日,中共中央政治局讨论研究当前经济形势和经济工作,将宏观调控的目标由前期的“双防”调整为“保增长、控通胀”的“一保一控”,为达到“保增长”的目的,从紧的货币政策在实际执行中开始出现松动。随着9月份以来全球金融风暴破坏力越来越强烈,我国经济增长下滑势头愈加明显,11月5日国务院常务会议宣布,“当前要实行积极的财政政策和适度宽松的货币政策”,从紧的货币政策彻底转型。

(1)连续四次下调存款准备金率,将工、农、中、建、交、邮政储蓄银行等大型存款类金融机构存款准备金率由17.5%下调至15.5%,其他小型存款类金融机构存款准备金率由17.5%下调至13.5%。

(2)连续五次降息。在经过2007年连续六次加息后,2008年上半年,利率政策进入真空期。9月份以来,全球金融动荡不断加剧,各国央行纷纷推出注资、降息等一系列“救市”措施。我国央行根据国际利率的变动和国内经济金融形势的需要,在9月16日、10月9日、10月30日、11月27日、12月23日连续五次降息,一年期存款基准利率由4.14%下调至2.25%,一年期贷款基准利率则由7.47%下调至5.31%,其他期限档次也相应调整。

(3)公开市场操作缩短央票发行期限,减小发行力度。

(4)信贷总量控制松动。央行于8月底调增2008年度商业银行信贷规模,采用“区别对待”的方式,对全国性商业银行在原有信贷规模基础上调增5%,对地方性商业银行调增10%,要求确保新增信贷资源向“三农”、小企业、灾后重建倾斜。为保证房地产市场平稳运行,自10月27日起,央行将商业性个人住房贷款利率下限扩大为贷款基准利率的0.7倍;最低首付款比例调整为20%。为适应形势需要,11月初央行进一步取消了对商业银行信贷投放规模的硬约束。

2008年货币信贷增长放缓,货币流动性下降

1、 M2与M1增速均放缓,M1降幅更深。经过前4月的上下小幅波动后,2008年5月份以来,M2增速开始呈现逐月放缓态势(见图1)。11月末M2余额同比增长14.8%,增幅比上年末回落1.92个百分点。M1增速也逐步走低,且下降势头较M2更为猛烈。

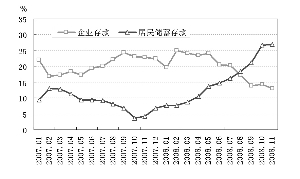

2、股市阴跌促使存款定期化、居民储蓄回流银行。从我国货币供应量的构成看,储蓄存款占M2的比重持续保持在40%-50%,活期存款(主要是企业活期存款)占M2的比重保持在25%-30%,而活期存款占M1的比重达70%-80%。因此储蓄存款和活期存款的增长变化决定着M2、M1增速的相对变化。2008年以来,由于股市持续下跌,储蓄存款不断回流银行,企业存款也出现定期化倾向,活期存款增长则不断放缓。由于活期存款增长与定期存款、储蓄存款出现不同方向的变化,自2008年5月份起, M1 与M2增速之间的“剪刀差”由正转负(见图2),M1增速开始低于同期M2增速,货币流动性不断下降。11月末,货币流动性比例(M1/M2)为34.4%,比上年末下降3.4个百分点。

3、人民币贷款增长较为平稳,居民户贷款少增较多。从人民币贷款的部门投向上看,由于房地产市场持续低迷,居民户贷款呈同比少增态势,企业部门贷款仍维持同比多增。前11月,居民户贷款增加6458亿元,同比少增5324亿元;非金融性公司及其他部门贷款增加3.5万亿元,同比多增1.1万亿元。

4、外汇存款增速回升,外汇贷款增长受到控制。2008年上半年,受人民币加快升值影响,外汇存款余额持续保持负增长、低增长。但下半年,尤其是7月份以来,受美元转强的影响,人民币对美元升值步伐有所减慢,外汇存款增速也开始回升,外汇各项存款余额同比增速由6月末的1.75%持续回升到11月末的7.76%。与外汇存款增速先降后升相反,外汇贷款增速呈先升后降走势。外汇贷款过快增长自4月份起开始得到明显控制。

5、人民币对美元升值速度先快后慢。2008年上半年,人民币对美元升值速度明显加快,人民币对美元汇率中间价不断创下汇改以来新高。自7月中旬开始,随着美元出现阶段性走强,人民币对美元升值明显趋缓。