|

近两周来,美国主要期限国债收益率有所反弹。其中长期国债收益率明显反弹,10年期国债收益率上升了35个基点,30年期国债收益率上升了41个基点,回吐了上半个月的涨幅。中短期国债收益率也有一定的上涨,为2-10个基点不等。

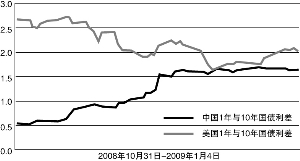

美国长期国债与上一个半月观察期内走势完全不同。在上一期专栏中我们提出一个现象是,资金处于盈利机会考虑,美国国债热点向长期转移,并且预计中国可能也会产生类似的现象。事实上,近半个月的数据表明,美国长期国债承压,价格反而掉头向下,倒是中国长期国债收益率保持稳定并有所下降。从两国10年期国债与1年期国债利差的走势中也可以看出这一对比变化。

这样的走势,是否意味我们在上期的分析出现了偏差?看美国长期国债,资金流出明显,没有延续我们之前的观测;但看中国国债,长期国债确实升温,却符合了我们之前的推论。深入进行分析,就能找出其中的原因。

美国长期国债收益率上升主要发生在1月2日和1月5日两个交易日,1月2日美股大涨了近3%,1月5日是大涨后的第二个交易日,投资者抛售长期国债进入股市,造成长期国债价格下跌。既然如此,接下去的问题是,为何抛售的是长期国债而非短期国债?答案是与资金的风险偏好和盈利需求有关。上一期专栏中我们观察到的一部分资金从短期国债流向风险和收益都高一点的长期国债,说明这部分资金的风险偏好性要高于仍然留在短期国债内的资金,当股市出现明显的行情,或者是发现有在风险可承受范围内更好的盈利机会时,这部分资金也会像离开短期国债一样离开长期国债去追逐更高的收益,在恐慌时流入安全资产,在恐慌缓解后流入盈利资产是它的特点。仍然留在短期国债内压低其收益率的资金,很大一部分是各国的美元储备,这些储备资金一般不会流入高风险的股市。

了解了这一点,就不难理解为什么中国长期国债的走势基本符合我们之前的预测。中国国债市场的主力是银行,银行的资金对安全性的要求比较高,一般很难流向国债市场以外,因此所受的影响因素要少一些。

近两周来,美国2年期AAA级公司债与同期国债的利差比半个月前进一步缩小了近30个基点,显示出相当的稳定性。由于高等级公司债的收益率相对国债比较高,可以在一定程度上满足资金的盈利性要求,因此较少遭到抛售,这也从侧面验证了上面分析的合理性。