c)除上述存款、担保、贷款等业务以外,授权公司在20亿元范围内,按照正常商业条件以及不差于公司可从独立第三方得到的条款,可接受保利财务提供的营业范围内的其他业务。

截至本预案公告之日,本公司在保利财务的存款余额为128,308.58元,除存款业务外,本公司尚未接受保利财务提供的担保、贷款及其他业务。

(3)根据公司第二届董事会第六次会议决议及2007年第二次临时股东大会审议通过的《关于向中国保利集团申请借款及担保的议案》,同意公司向中国保利集团公司申请分别20亿元左右的借款和担保支持。同意以后年度均按此标准向集团申请该类资金及担保支持。

截至本预案公告之日,保利集团及其关联方向本公司及本公司控股子公司提供借款本金合计72,950万元,提供担保余额合计8亿。

除上述交易外,本次发行预案披露前24个月内保利集团与本公司之间不存在其他重大交易情况。

二、附条件生效的股份认购合同的内容摘要

1、合同主体

发行人:保利地产

认购人:保利集团

2、认购方式、支付方式、认购数量、认购价格、限售期

(1)认购方式:以现金认购发行人向特定对象非公开发行的新股。

(2)支付方式:现金支付。

(3)认购数量:认购人承诺以最多不超过人民币十五亿元的现金认购本次发行股份,具体认购股份数由双方在发行价格确定后签订补充协议最终确定。

(4)认购价格:本次发行中发行人向认购人发行的发行价格与向其他特定对象发行的发行价格相同。该发行价格不低于定价基准日前二十个交易日发行人股票交易均价的百分之九十,在公司取得本次中国证监会发行核准批文后,按照《上市公司非公开发行股票实施细则》规定的竞价程序进行竞价,并根据竞价结果由公司董事会与保荐机构(主承销商)协商确定。发行人股票在定价基准日至发行日期间如有派息、送股、资本公积金转增股本等除权除息事项,将对发行底价进行相应调整。

(5)限售期:认购人认购的股票在本次发行完成后36个月内不得转让。

3、合同生效条件和生效时间

本合同在以下条件均获得满足之日起正式生效:

(1)本次发行已经发行人董事会和股东大会批准。

(2)认购人认购本次发行新股已经有权的国有资产监督管理部门批准。

(3)本次发行已经中国证券监督管理委员会核准。

4、合同附带的任何保留条款和前置条件

本合同无任何保留条款和前置条件。

5、违约责任条款

保利集团及本公司应按本协议的规定履行协议,一方违反本协议规定,应依法赔偿由此造成的对方的全部损失。

第三节 董事会关于本次募集资金运用的可行性分析

本次非公开发行A股股票所募集资金扣除发行费用后,将投资于以下项目:

| 项目名称 | 项目总投资 (万元) | 拟投入募集资金 (万元) |

| 上海保利叶上海项目 | 582,778 | 240,000 |

| 上海保利林语溪项目 | 158,911 | 70,000 |

| 广州保利V座项目 | 102,345 | 30,000 |

| 佛山顺德保利合园项目 | 80,767 | 40,000 |

| 天津保利上河雅颂项目 | 365,846 | 150,000 |

| 长沙麓谷林语项目 | 427,732 | 110,000 |

| 成都公园198项目 | 200,458 | 80,000 |

| 长春保利罗兰香谷项目 | 205,137 | 80,000 |

| 合计 | 2,123,974 | 800,000 |

如果本次非公开发行募集资金不能满足公司项目的资金需要,公司将利用自筹资金解决不足部分。如果本次非公开发行募集资金超过公司项目的资金需要,剩余部分的募集资金将补充公司流动资金。在不改变本次募投项目的前提下,公司董事会可根据项目的实际需求,对上述项目的募集资金投入顺序和金额进行适当调整。本次非公开发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后予以置换。

投资项目的具体情况如下:

(一)上海保利叶上海项目

1、项目情况要点

项目名称:上海保利叶上海(上海宝山顾村项目)

项目总投资:582,778万元

项目建设年限:2008年8月至2014年3月

项目经营主体:由全资子公司上海保利建霖房地产有限公司开发经营

规划占地面积:408,374平方米

总建筑面积:704,113平方米

预计销售额:749,867万元

2、项目基本情况

上海保利叶上海项目地块位于上海宝山区顾村镇,四至范围为:东至联阳路(该路东侧即中心河)、西至长白山路(该路西侧即彭家泾)、北至菊太路、南至沙浦河。

本项目净用地面积408,374平方米,容积率1.37,规划建设普通住宅,总建筑面积704,113平方米。

3、项目的市场前景

本地块所在的顾村地处普陀、宝山交界,是宝山新城的三大组团(顾村新城、西城区、东城区)之一。顾村作为上海市重大工程配套商品房“两个1,000万”工程的重要组成部分,政府对居住配套设施的投入对改善居住和就业环境有着重要的作用。项目紧邻上海最大郊野生态公园——顾村公园,周围水系资源丰富,环境优美,占地面积为上海目前最大的世纪公园三倍。项目距离外环线较近,地铁1号线和7号线均经过顾村,交通优势凸现,升值潜力巨大。整个区域居住氛围逐渐形成,生活配套十分完善。周边住宅楼盘较多,参照市场价格,项目普通住宅较为合理的销售价格在10,500元/平方米左右。

4、资格文件取得情况

2007年7月31日,本公司以挂牌的方式取得该项目国土使用权。2007年11月29日由公司全资子公司上海保利建霖房地产有限公司签订了《国有土地使用权出让合同》(沪宝房地(2007)出让合同第98号、第99号、第100号),目前项目已取得《建设用地批准书》(宝山区市(县)[2008]宝府土书字第023号、025号、026号),2008年5月4日取得《国有土地使用权证》(沪房地宝字(2008)第015181号、第015182号、第015183号、第015184号、第015185号),《建设用地规划许可证》(沪宝地(2008)13080826E01008),《建设工程规划许可证》(沪规建宝(2008)13080927F00041、沪规建宝(2008)13080927F00042、沪规建宝(2008)13080927F00043、沪规建宝(2008)13080927F00044),《施工许可证》(0801BS0055D01310113200809110219、0801BS0055D02310113200809110219),其他相关文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为582,778万元,其中土地成本为334,000万元,项目前期设计勘探费4,365万元,建设安装工程费131,342万元,基础设施建设费36,152万元,其他配套费和政府收费为21,836万元,不可预见费3,874万元,期间开发费用及销售费用为51,208万元。

6、项目进展情况与资金筹措

本项目一期已开工。项目计划使用募集资金24亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额749,867万元,实现税后利润89,172万元,投资回报率为15.30%,销售净利率为11.89%。项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 704,113 |

| 总销售收入 | 万元 | 749,867 |

| 总投资 | 万元 | 582,778 |

| 税前利润 | 万元 | 118,896 |

| 净利润 | 万元 | 89,172 |

| 项目投资回报率 | % | 15.30 |

| 项目销售净利率 | % | 11.89 |

(二)上海保利林语溪项目

1、项目情况要点

项目名称:上海保利林语溪(上海南汇康桥项目)

项目总投资:158,911万元

项目建设年限:2008年6月至2011年3月

项目经营主体:由全资子公司上海保利建壅房地产有限公司开发经营

规划占地面积:120,573平方米

总建筑面积:193,388平方米

预计销售额:202,134万元

2、项目基本情况

上海保利林语溪项目地块位于上海市南汇区康桥镇3号地块位于上海市南汇区康桥镇,四至范围为:东至杨高南路、南至电信信息园B区、西至规划道路、北至外环绿带。

本项目净用地面积120,573平方米,容积率1.20,规划建设普通住宅,总建筑面积193,388平方米。

3、项目的市场前景

项目所处的区域为大三林板块,众多高档住宅区位于该板块,是上海市居住认同度较高的一个板块,距人民广场、徐家汇、陆家嘴都很方便,距离世博会厂址较近,有世博概念。具备较高的抗风险能力。

项目本身地块的交通优势也比较明显,北靠上海外环线,东紧邻主干道杨高南路,依托大三林区域内已经建成轨道交通6号线、8号线,在建轨道交通11号线,可以方便的到达市中心区。项目周边的配套目前仍在发展中,目前已有家乐福、易初莲花、易买德等大型超市,均开设购物班车,地块北侧的三林城内在建中房城市广场也是大型的商业,这些大型的商业,其商业服务半径将有效的覆盖本项目。参照周边楼盘的价格,项目普通住宅的销售价格将在12,000元/平米左右。

4、资格文件取得情况

项目于2008年1月24日签订成交确认书(编号:南房地确字20071633号)。2008年6月10日签订《国有土地使用权出让合同》(沪房地南汇(2008)出让合同第19号),目前已取得《建设用地批准书》(南汇区[2008]南府土书字第058号),《上海市房地产权证》(沪房地南字(2009)第000794号、000795号),《建设用地规划许可证》(沪南地(2008)19080928E01208),《建筑工程施工许可证》(0801NH0032D01310119200810132119),其他相关文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为158,911万元,其中土地成本为85,696万元,项目前期设计勘探费1,354万元,建设安装工程费38,325万元,基础设施建设费10,234万元,其他配套费和政府收费为6,167万元,不可预见费1,122万元,期间开发费用及销售费用为16,013万元。

6、项目进展情况与资金筹措

项目一期已开工。项目计划使用募集资金7亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额202,134万元,实现税后利润22,624万元,投资回报率为14.24%,销售净利率为11.19%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 193,388 |

| 总销售收入 | 万元 | 202,134 |

| 总投资 | 万元 | 158,911 |

| 税前利润 | 万元 | 30,166 |

| 净利润 | 万元 | 22,624 |

| 项目投资回报率 | % | 14.24 |

| 项目销售净利率 | % | 11.19 |

(三)广州保利V座项目

1、项目情况要点

项目名称:广州保利V座(F2-2项目);

项目总投资:102,345万元

项目建设年限:2008年1月至2011年8月

项目经营主体:由控股子公司保利(广州)房地产开发有限公司与广州市天河区冼村经济发展公司合作开发

规划占地面积:12,882平方米

总建筑面积:204,960平方米

预计销售额:198,282万元

2、项目基本情况

广州保利V座项目位于广州市珠江新城内,在政府的规划中将成为未来广州CBD核心商务区

本项目占地面积为12,882平方米,规划建设写字楼和商业,总建筑面积为204,960平方米,地上可售面积为108,479平方米。

3、项目的市场前景

项目所在区域广州市珠江新城,拥有良好的发展前景,地铁三号线、五号线,多条公交线贯穿珠江新城,交通便利。歌剧院、博物馆、少年宫等大型市政配套设施的陆续建成和投入使用使得该区域成为未来广州最具升值潜力的区域,项目整体市场前景看好。

项目周边有富力中心、发展中心等比较有代表性的商业项目,参照周边楼盘的销售价格,本区域内写字楼的销售价格在18,000元/平方米左右,商业价格在20,000元/平方米左右。

4、资格文件取得情况

2004年保利(广州)房地产开发有限公司以合作的方式取得该项目国土使用权,目前已签订《国有土地使用权出让合同》(穗国地出合[2004]363号),领取了《国有土地使用权证》(穗府国用(2006)第01100099号),《建设用地规划许可证》(穗规地证[2004]261号),《建设工程规划许可证》(穗规建证[2008]3202号),《施工许可证》(编号440101200812010101),其他资格文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为102,345万元,其中土地成本为5,014万元,项目前期设计勘探费2,808万元,建设安装工程费73,929万元,基础设施建设费4,960万元,其他配套费和政府收费为3,850万元,不可预见费2,566万元,期间开发费用及销售费用为9,218万元。

6、项目进展情况与资金筹措

本项目已开工。项目计划使用募集资金3亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额198,282万元,实现税后利润44,525万元,投资回报率为43.51%,销售净利率为22.46%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 204,960 |

| 总销售收入 | 万元 | 198,282 |

| 总投资 | 万元 | 102,345 |

| 税前利润 | 万元 | 59,367 |

| 净利润 | 万元 | 44,525 |

| 项目投资回报率 | % | 43.51 |

| 项目销售净利率 | % | 22.46 |

(四)佛山顺德保利合园项目

1、项目情况要点

项目名称:佛山顺德保利合园(顺德容桂项目);

项目总投资:80,767万元

项目建设年限:2007年9月至2011年12月

项目经营主体:由全资子公司保利顺德房地产开发有限公司开发经营

规划占地面积:51,809平方米

总建筑面积:273,440平方米

预计销售额:101,096万元

2、项目基本情况

佛山顺德保利合园项目位于佛山市顺德区容桂文海路以南,文星路以东。

本项目总占地面积51,809平方米,容积率在2.5-4.5之间,地块形状方正。本项目规划建设普通住宅,总建筑面积273,440平方米。

3、项目的市场前景

该项目位于佛山市顺德区南部容桂街道,是顺德乃至珠江三角洲重要的制造业基地,拥有科龙、容声、华宝、格兰仕、等国内外知名企业,形成了以家电、化工涂料、电线电缆、生物医药、塑料制品等为骨干的产业格局,成为全国最大的冰箱、微波炉、空调等家电生产基地。并在此基础上逐步建构出智能家电、信息电子、医药保健、化工涂料等四大支柱产业。参照周边的楼盘,本地区住宅的售价比较合理的价格在4,000元/平方米左右。

4、资格文件取得情况

2007年8月29日,本公司以拍卖的方式取得该项目国土使用权,目前已签订《国有土地使用权出让合同》(440606-2007-000909),领取了《国有土地使用证》(佛府(顺)国用(2007)第1002859号),《建设用地规划许可证》(顺规地证(2008)00078),《建筑工程施工许可证》(440606200812240303)。其他资格文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为80,767万元,其中土地成本为28,016万元,项目前期设计勘探费1,667万元,建设安装工程费40,352万元,基础设施建设费3,459万元,其他配套费和政府收费为847万元,不可预见费463万元,期间开发费用及销售费用为5,962万元。

6、项目进展情况与资金筹措

项目已开工,项目计划使用募集资金4亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额101,096万元,实现税后利润10,263万元,投资回报率为12.71%,销售净利率为10.15%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 273,440 |

| 总销售收入 | 万元 | 101,096 |

| 总投资 | 万元 | 80,767 |

| 税前利润 | 万元 | 13,684 |

| 净利润 | 万元 | 10,263 |

| 项目投资回报率 | % | 12.71 |

| 项目销售净利率 | % | 10.15 |

(五)天津保利上河雅颂项目

1、项目情况要点

项目名称:天津保利上河雅颂(天津武清项目);

项目总投资:365,846万元

项目建设年限:2008年4月至2013年8月

项目经营主体:由全资子公司保利(天津)房地产开发有限公司开发经营

规划占地面积:304,598平方米

总建筑面积:895,756平方米

预计销售额:458,921万元

2、项目基本情况

天津保利上河雅颂项目位于天津市武清区城区泉达路东侧,处于京津两大城市之间,是天津当前城市重点开发建设区。

本项目占地面积为304,598平方米,规划建设普通住宅,计划总建筑面积为895,756平方米,地上建筑面积757,450平方米。

3、项目的市场前景

本项目所在的武清开发区是1991年12月批准设立的国家级高新技术产业开发区,地处北京、天津之间。沿京津塘高速公路上达北京71公里,下抵天津港71公里,距天津市区25公里,距天津国际机场35公里,到首都国际机场90公里,区位优势得天独厚。

项目周边有第6城、北岸尚城等比较有代表性的住宅项目,参考以上楼盘价格,本区域内普通住宅销售价格在5,500—6,000元/平方米之间。

4、资格文件取得情况

2007年12月25日,本公司以挂牌的方式取得该项目国土使用权,目前已签订《国有土地使用权出让合同》((挂)2007-020),领取了《建设用地批准书》([2008]津国土房武清准字第017号,[2008]津国土房武清准字第018号),《国有土地使用权证》(武单国有(2008)第068号、069号),《建设用地规划许可证》(2008武清地证0052),《建设工程规划许可证》(2008武清建证0075号—0083号),施工许可证(建施1222220200807128、建施1222220200808097),其他资格文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为365,846万元,其中土地成本为93,417万元,项目前期设计勘探费4,389万元,建设安装工程费191,850万元,基础设施建设费32,227万元,其他配套费和政府收费为16,378万元,不可预见费1,224万元,期间开发费用及销售费用为26,361万元。

6、项目进展情况与资金筹措

本项目已开工。项目计划使用募集资金15亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额458,921万元,实现税后利润49,842万元,投资回报率为13.62%,销售净利率为10.86%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 895,756 |

| 总销售收入 | 万元 | 458,921 |

| 总投资 | 万元 | 365,846 |

| 税前利润 | 万元 | 66,456 |

| 净利润 | 万元 | 49,842 |

| 项目投资回报率 | % | 13.62 |

| 项目销售净利率 | % | 10.86 |

(六)长沙麓谷林语项目

1、项目情况要点

项目名称:长沙麓谷林语(长沙绿之城项目);

项目总投资:427,732万元

项目建设年限:2008年7月至2015年12月

项目经营主体:由控股子公司湖南保利房地产开发有限公司开发经营

规划占地面积:790,004平方米

总建筑面积:1,380,545平方米

预计销售额:548,620万元

2、项目基本情况

长沙麓谷林语项目位于河西麓谷科技新城内,三面临路,北临长常高速公路,西临麓松路,南临桐梓坡西路,距市政府6公里,距汽车西站3公里。

本项目占地面积为790,004平方米,规划建设普通住宅,总建筑面积为1,380,545平方米。

3、项目的市场前景

本项目位于长沙市重点发展园区——麓谷科技新城的核心位置,处于市府板块和河西大学城板块的辐射范围之内,目标客户群明确。该项目位于西二环和绕城高速之间的城郊结合部,路网发达,交通便利,区域环境优美,用地范围内景观资源丰富,基础设施齐全。此外,规划用地完整,面积大,易形成社区配套齐全、人口集中的高端产品规模开发效应。目前,该区域在售、在建、拟建的楼盘品质较高,销售均价在4,000-5,000元/平方米之间,目标客户群明确,市场前景较好。

4、资格文件取得情况

2008年6月24日,本公司以挂牌的方式取得该项目国土使用权,目前已取得国土证(长国用(2008)第054498、054499、054500、054501号),《建设用地规划许可证》(高新出(2008)0016、0017、0018、0019号),《建设工程规划许可证》(高新建1(2008)0015、0016号),《施工许可证》(430102200811260101,430102200811260201),其他资格文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为427,732万元,其中土地成本为85,697万元,项目前期设计勘探费7,473万元,建设安装工程费243,089万元,基础设施建设费37,877万元,其他配套费和政府收费为7,138万元,不可预见费7,833万元,期间开发费用及销售费用为38,625万元。

6、项目进展情况与资金筹措

本项目已开工,项目计划使用募集资金11亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目实现销售额548,620万元,实现税后利润64,259万元,投资回报率为15.02%,销售净利率11.71%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 1,380,545 |

| 总销售收入 | 万元 | 548,620 |

| 总投资 | 万元 | 427,732 |

| 税前利润 | 万元 | 85,679 |

| 净利润 | 万元 | 64,259 |

| 项目投资回报率 | % | 15.02 |

| 项目销售净利率 | % | 11.71 |

(七)成都公园198项目

1、项目情况要点

项目名称:成都公园198(成都新都项目);

项目总投资:200,458万元

项目建设年限:2008年1月至2011年12月

项目经营主体:由控股子公司保利(成都)实业有限公司开发经营

规划占地面积:200,000平方米

总建筑面积:671,002平方米

预计销售额:289,630万元

2、项目基本情况

成都公园198项目位于成都市新都区蜀龙大道西侧,三环以外,绕城以内,距离北三环约 7公里,距成都市中心约15公里,至成都中心天府广场车行时间约30分钟。本项目东临蜀龙大道,南面为熊猫基地,西北为成绵高速。

本项目占地面积为200,000平方米,规划建设普通住宅,总建筑面积为671,002平方米。

3、项目的市场前景

该项目所在区域北部新城位于成都城北方向,规划是一个集休闲、度假、商住为一体的综合社区,未来北部新城将成为城市发展最重要的一极。本项目位于北部新城腹地,将作为政府着力打造的大型生态居住区,与熊猫基地毗邻,周边公园环绕,自然生态环境非常好。参照周边的楼盘,本地区住宅的售价比较合理的价格在4,000-5,500元/平方米。

4、资格文件取得情况

2008年1月18日,保利(成都)实业有限公司以拍卖的方式取得该项目国土使用权,目前已签订《国有土地使用权出让合同》(5101新都(2008)出让合同第03号),已取得《国有土地使用证》(成都国用(2008)第739、740号),《建设用地规划许可证》(地字第510114200820023、地字第510114200820024号),《建设工程规划许可证》(建字第510114200830073、510114200830079号),《施工许可证》(编号510125200809120101、510125200809240101)。其他相关文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为200,458万元,其中土地成本为32,651万元,项目前期设计勘探费2,884万元,建设安装工程费136,758万元,基础设施建设费11,267万元,其他配套费和政府收费为3,667万元,不可预见费2,674万元,期间开发费用及销售费用为10,557万元。

6、项目进展情况与资金筹措

本项目目前一期已开工。项目计划使用募集资金8亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额289,630万元,实现税后利润50,084万元,投资回报率为24.98%,销售净利率为17.29%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 671,002 |

| 总销售收入 | 万元 | 289,630 |

| 总投资 | 万元 | 200,458 |

| 税前利润 | 万元 | 66,779 |

| 净利润 | 万元 | 50,084 |

| 项目投资回报率 | % | 24.98 |

| 项目销售净利率 | % | 17.29 |

(八)长春保利罗兰香谷项目

1、项目情况要点

项目名称:长春保利罗兰香谷

项目总投资:205,137万元

项目建设年限:2006年11月至2011年6月

项目经营主体:由控股子公司长春市轻轨六合房地产开发有限公司开发经营

规划占地面积:422,808平方米

总建筑面积:619,328平方米

预计销售额:263,839万元

2、项目基本情况

长春保利罗兰香谷项目位于长春市高新技术产业开发区硅谷大街以北、电台街以东、繁荣路以南、飞跃东路以西。

本项目占地面积为422,808平方米,规划建设普通住宅,总建筑面积为619,328平方米。

3、项目的市场前景

本项目所在区域位于长春市的南部,随着长春市政府、大学校区的南迁,长春市的城市重心向南部迁移,对南部区域房地产价值的提升作用巨大,因此本项目有着良好的发展前景。参照周边的楼盘,本区域住宅比较合理的平均售价在4,500元/平方米左右。

4、资格文件取得情况

2005年11月8日长春市轻轨六合房地产开发有限公司以挂牌的方式取得本项目国有土地使用权,已签订《国有土地使用权出让合同》。2007年5月我司以股权收购的方式取得该项目的开发权。项目已领取了《国有土地使用权证》(长国用(2008)第091000441、091000442号),《建设用地规划许可证》(长规用地字第220000200800307、220000200800578号),建设工程规划许可证(建字第220000200800157号),施工证(编号220104200805230101等共计79个),其他资格文件按照有关部门的相关规定正在陆续办理中。

5、投资估算

本项目的总投资预计为205,137万元,其中土地成本为59,394万元,项目前期设计勘探费2,477万元,建设安装工程费101,864万元,基础设施建设费13,270万元,其他配套费和政府收费为619万元,不可预见费2,365万元,期间开发费用及销售费用为25,147万元。

6、项目进展情况与资金筹措

本项目一期已开工。项目计划使用募集资金8亿元,其余资金公司将采用自有资金、银行贷款或预售收入等途径解决。

7、项目经济评价

本项目预计实现销售额263,839万元,实现税后利润31,164万元,投资回报率为15.19%,销售净利率为11.81%,项目各项经济指标良好,经济性上可行。

项目经济效益指标一览表

| 内容 | 单位 | 指标 |

| 总建筑面积 | 平方米 | 619,328 |

| 总销售收入 | 万元 | 263,839 |

| 总投资 | 万元 | 205,137 |

| 税前利润 | 万元 | 41,553 |

| 净利润 | 万元 | 31,164 |

| 项目投资回报率 | % | 15.19 |

| 项目销售净利率 | % | 11.81 |

第四节 管理层关于本次发行对公司影响的讨论与分析

一、本次发行后公司业务结构、高管人员结构、股东结构的变化以及公司章程变化情况

本次发行不会对公司主营业务结构产生重大影响,公司的主营业务仍然为房地产开发和经营;不会导致公司业务和资产的整合。

本次非公开发行完成后,预计公司高管人员结构将保持稳定。

本次非公开发行股票完成后,预计增加不超过发行前公司总股本20%的有限售条件流通股(具体增加股数将在取得证监会发行核准批文后确定),导致公司股东结构和注册资本发生变化。公司需要根据发行结果修改公司章程所记载的股东结构及注册资本等相关条款。除此之外,公司暂无其他修改或调整公司章程的计划。

二、本次发行后公司财务状况、盈利能力及现金流量的变动情况

本次发行完成后,公司总资产和净资产均将相应增加,公司的资产结构将得到优化。公司资产负债率也将相应下降,使得公司的财务结构进一步改善。另一方面,由于本次发行后总股本将有所增加,募集资金投资项目产生的经营效益需要一定的时间才能体现,因此不排除公司的每股收益将被摊薄的可能。

本次募集资金将全部用于募集资金投资项目的经营开发,此次募投项目的盈利情况较好,这些项目的如期实施和完成,会在未来2-3年为公司带来较好的投资收益,有利于提高整个公司的盈利水平。

本次发行完成后,公司筹资活动产生的现金流入量将大幅度增加;在资金开始投入募投项目后,投资活动产生的现金流出量将大幅增加;在募投项目完成后,公司经营活动产生的现金流量净额将得到显著提升。本次发行将改善公司的现金流状况,降低资金成本。

三、公司与控股股东及其关联人之间的业务关系、管理关系、关联交易及同业竞争等变化情况

公司与控股股东在业务和管理等方面完全分开,公司业务经营与管理独立,并独立承担经营责任和风险。

本次非公开发行完成后,公司与控股股东、实际控制人及其关联人在同业竞争方面不会发生变化。

保利集团与公司签订了附条件生效的股份认购合同,承诺以不超过15亿元现金并且与其他机构投资者相同的认购价格认购本次发行的股份。该行为构成公司的关联交易,需经公司股东大会的审议批准。保利集团及其关联方将在股东大会上对相关事项予以回避表决。除此关联交易外,本公司与控股股东、实际控制人在此次交易中未发生其他关联交易。

四、本次发行完成后,公司是否存在资金、资产被控股股东及其关联人占用的情形,或上市公司为控股股东及其关联人提供担保的情形

本次发行完成后,公司不存在资金、资产被控股股东及其关联人占用的情形,也不存在为控股股东及其关联人提供担保的情形。

五、本次发行对公司负债情况的影响

截至2008年12月31日,本公司资产负债率为70.78%,负债结构较为合理,本次发行完成后,公司净资产增加,资产负债率将下降。

六、本次发行的风险分析

1、政策风险

由于我国房地产业是典型的政府主导型产业,国家宏观经济政策和行业政策的变化都将对行业产生较大影响。如果房地产开发企业不能适应国家政策的变化,则有可能对企业的经营和发展造成不利影响。

2、管理风险

公司作为一家业务遍及全国17个大中型城市的全国性大型房地产集团公司,已形成了成熟的经营模式和管理制度,培养了一批经验丰富、能征善战的业务骨干,但公司经营规模持续扩大和业务范围的拓宽会对自身的管理能力提出更高的要求,如果公司在人力资源保障、风险控制、项目管理等方面不能及时跟上,公司将面临一定的管理风险。

3、业务经营风险

本公司在经营过程中可能面临产品与原材料价格波动、城市规划调整导致项目开发难度增大、项目盈利能力下降、与合作方发生纠纷等业务经营风险,公司在经营中若不能及时应对和解决上述问题,可能对公司经营业绩产生一定的影响。

4、市场风险

房地产行业与国民经济发展之间存在较大的关联性,受国民经济发展周期的影响较大。目前受世界金融风暴影响,我国宏观经济增速减缓,房地产行业处于调整期,如果调整持续较长时间,公司销售可能面临一定的市场压力。

5、财务风险

房地产市场的波动和融资环境的变化将影响房地产企业的销售回笼和对外融资,有可能使公司面临一定的资金周转压力和偿债风险。

6、其他风险

(1)审批风险

本次非公开发行尚需经公司股东大会审议批准,存在无法获得公司股东大会表决通过的可能。此外,本次非公开发行还需取得中国证监会的核准,能否取得相关主管部门的批准或核准,以及最终取得相关主管部门批准或核准的时间都存在一定的不确定性。

(2)每股收益和净资产收益率摊薄的风险

本次非公开发行将扩大公司股本及净资产规模,在盈利水平一定的条件下,将会摊薄公司的每股收益和净资产收益率。由于房地产开发项目的开发周期较长,募集资金使用效益的显现需要一个时间过程,短期内难以将相关利润全部释放出来,从而导致公司的每股收益和净资产收益率存在短期内被摊薄的风险。

保利房地产(集团)股份有限公司

董事会

二零零九年二月十八日

证券代码:600048 证券简称:保利地产 公告编号:2009-007

保利房地产(集团)股份有限公司

前次募集资金使用情况报告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

保利房地产(集团)股份有限公司(以下简称“公司”)经中国证券监督管理委员会发行审核委员会2007年第76次会议审核通过,并获中国证券监督管理委员会证监发行字[2007]202号文核准,已于2007年8月1日进行了增发新股。根据《上市公司证券发行管理办法》(证监会令第30号)和《关于前次募集资金使用情况报告的规定》(证监发行字[2007] 500号)对公司前次募集资金使用情况报告如下:

一、前次募集资金的数额、到账时间及在专项账户的存放情况

公司经中国证券监督管理委员会证监发行字[2007]202号《关于核准保利房地产(集团)股份有限公司公开发行股票的通知》批准,于2007年8月1日向社会公开发行人民币普通股126,171,593股,每股面值1元,每股发行价格人民币55.48元,共计募集资金人民币6,999,999,979.64元,扣除发行费用人民币185,306,171.09元,实际募集资金人民币6,814,693,808.55元。募集资金已于2007年8月7日存入公司董事会决定的专项账户。深圳大华天诚会计师事务所有限公司对公司前次增发新股的实际募集资金情况以及新增注册资本实收情况出具了深华(2007)验字904号验资报告。

该专项账户初始存放募集资金6,814,693,808.55元、部分发行费用10,306,171.59元。截止2008年12月31日,该专项账户余额为291,585.02元(为利息收入)。

二、前次募集资金的实际使用情况

截止2008年12月31日,公司已累计使用募集资金681,469.38万元,占募集资金净额的100%。前次募集资金的具体使用情况如下:

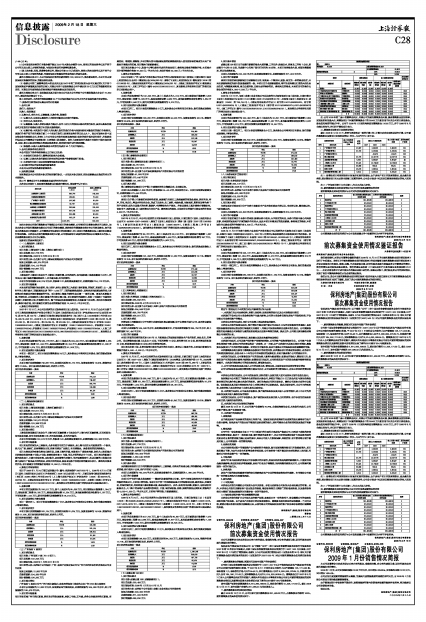

| 前次募集资金使用情况对照表 | |||||||||||

| 单位: 人民币万元 | |||||||||||

| 募集资金总额: 681,469.38 | 已累计使用募集资金总额:681,469.38 | ||||||||||

| 各年度使用募集资金总额: | 681,469.38 | ||||||||||

| 变更用途的募集资金总额: | 无 | 2007年: | 650,890.36 | ||||||||

| 2008年: | 30,579.02 | ||||||||||

| 投资项目 | 募集资金投资总额 | 截止日募集资金累计投资额 | 项目达到预定可使用状态日期 | ||||||||

| 序号 | 承诺投资项目 | 实际投资项目 | 募集前承诺投资金额 | 募集后承诺投资金额 | 实际投资 金额 | 募集前承诺投资金额 | 募集后承诺投资金额 | 实际投资 金额 | 实际投资金额与募集后承诺投资金额差额 | ||

| 1 | 流动资金 | 流动资金 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | |||

| 2 | 广州金沙州住宅项目(广州保利西子湾) | 广州保利西子湾 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 2009.06 | ||

| 3 | 科学城P2P3项目(保利香雪山) | 保利香雪山 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 2010.12 | ||

| 4 | 广州琶州PZB1501项目(广州保利世贸中心) | 广州保利世贸中心 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 2010.12 | ||

| 5 | 佛山南海87/90项目(佛山保利花园) | 佛山保利花园 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 2010.12 | ||

| 6 | 北京小营居住项目(北京保利香槟花园) | 北京保利香槟花园 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 2008.12 | ||

| 7 | 上海嘉定菊园(上海海上五月花) | 上海海上五月花 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 2010.06 | ||

| 8 | 武汉保利野芷湖项目(武汉保利心语) | 武汉保利心语 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 2010.12 | ||

| 9 | 沈阳丁香湖项目(沈阳上林湾) | 沈阳上林湾 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 2010.12 | ||

| 10 | 重庆香槟花园二期(重庆保利香槟花园二期) | 重庆保利香槟花园二期 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 2009.12 | ||

| 合 计 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | |||||

注:公司2008年第二届十次董事会决议,同意公司为避免募集资金闲置,提高募集资金使用效率,实现股东利益最大化,将募投项目中闲置的募集资金中的25000万元暂时用于补充公司项目流动资金,最长使用周期不超过半年。公司于2008年1月实际周转使用募集资金11000万元,并于2008年6月全部归还完毕,并已用于募投项目支出。

三、募集资金投资项目实现效益情况

截止2008年12月31日,按照与承诺效益一致的计算口径、计算方法对实现效益进行计算,公司前次募集资金投资项目实现效益情况(单位:人民币万元)见下表:

| 实际投资项目 | 截止日投资项目累计产能利用率 | 承诺 利润 | 最近三年实际利润 | 截止日累计实现利润 | 是否达到预计利润 | |||

| 序号 | 项目名称 | 2007 | 2008 | 2009 | ||||

| 1 | 广州保利西子湾 | 12,987 | 2,960.53 | 2,960.53 | 注1 | |||

| 2 | 广州保利香雪山 | 22,722 | 6,230.94 | 6,230.94 | 注1 | |||

| 3 | 广州保利世贸中心 | -814.79 | -814.79 | 注2 | ||||

| 4 | 佛山保利花园 | 23,776 | 10,527.76 | 10,527.76 | 注1 | |||

| 5 | 北京保利香槟花园 | 5,593 | 9,954.87 | 9,954.87 | 是 | |||

| 6 | 上海海上五月花 | 25,421 | 10,749.32 | 10,749.32 | 注1 | |||

| 7 | 武汉保利心语 | 29,888 | 581.31 | 581.31 | 注1 | |||

| 8 | 沈阳上林湾 | 18,205 | 2,883.41 | 2,883.41 | 注1 | |||

| 9 | 重庆保利香槟花园二期 | 9,914 | 8,881.22 | 8,881.22 | 注1 | |||

注1: 各募投项目均按照预定计划逐步实施开发建设,由于房地产项目开发周期较长,因此截至报告期,部分募投项目尚未达到全部竣工结算的条件,公司会计报表中仅反映已销售交楼部分的收入和利润。

注2: 广州保利世贸中心尚未竣工,尚未正式投入经营。

四、前次募集资金实际使用情况与公司对外信息披露情况的对照

前次募集资金实际使用情况与公司对外信息披露情况对比如下:

| 序号 | 实际投资项目 | 截止报告期末募集资金实际投资金额 | 公司对外信息披露募集资金投资金额 | 差异 |

| 1 | 流动资金 | 181,469.38 | 181,469.38 | 0 |

| 2 | 广州保利西子湾 | 45,000.00 | 45,000.00 | 0 |

| 3 | 保利香雪山 | 90,000.00 | 90,000.00 | 0 |

| 4 | 广州保利世贸中心 | 60,000.00 | 60,000.00 | 0 |

| 5 | 佛山保利花园 | 60,000.00 | 60,000.00 | 0 |

| 6 | 北京保利香槟花园 | 25,000.00 | 25,000.00 | 0 |

| 7 | 上海海上五月花 | 80,000.00 | 80,000.00 | 0 |

| 8 | 武汉保利心语 | 80,000.00 | 80,000.00 | 0 |

| 9 | 沈阳上林湾 | 30,000.00 | 30,000.00 | 0 |

| 10 | 重庆保利香槟花园二期 | 30,000.00 | 30,000.00 | 0 |

| 合 计 | 681,469.38 | 681,469.38 | 0 |

公司募集资金实际使用情况与公司信息披露文件中披露的有关内容不存在差异。

保利房地产(集团)股份有限公司董事会

2009年2月16日

前次募集资金使用情况鉴证报告

大信核字[2009]第1-0035号

保利房地产(集团)股份有限公司全体股东:

我们接受委托,对贵公司董事会编制的截至2008年12月31日的《前次募集资金使用情况报告》进行了专项鉴证。按照《关于前次募集资金使用情况报告》的规定编制《前次募集资金使用情况报告》并保证该报告内容真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏是贵公司董事会的责任,我们的责任是对其发表鉴证意见。我们的鉴证是依据《中国注册会计师其他鉴证业务准则第3101号——历史财务信息审计或审阅以外的鉴证业务》进行的。在鉴证过程中,我们结合贵公司的实际情况,实施了包括审慎调查等我们认为必要的鉴证程序。

我们认为,贵公司《前次募集资金使用情况报告》在所有重大方面已按照《关于前次募集资金使用情况报告的规定》进行了编制,反映了贵公司前次募集资金的使用情况。

大信会计师事务有限公司 中国注册会计师:陈星辉

中 国 · 北京 中国注册会计师:祁涛

2009年2月16日

保利房地产(集团)股份有限公司

前次募集资金使用情况报告

保利房地产(集团)股份有限公司(以下简称“公司”)经中国证券监督管理委员会发行审核委员会2007年第76次会议审核通过,并获中国证券监督管理委员会证监发行字[2007]202号文核准,已于2007年8月1日进行了增发新股。根据《上市公司证券发行管理办法》(证监会令第30号)和《关于前次募集资金使用情况报告的规定》(证监发行字[2007] 500号)对公司前次募集资金使用情况报告如下:

一、前次募集资金的数额、到账时间及在专项账户的存放情况

公司经中国证券监督管理委员会证监发行字[2007]202号《关于核准保利房地产(集团)股份有限公司公开发行股票的通知》批准,于2007年8月1日向社会公开发行人民币普通股126,171,593股,每股面值1元,每股发行价格人民币55.48元,共计募集资金人民币6,999,999,979.64元,扣除发行费用人民币185,306,171.09元,实际募集资金人民币6,814,693,808.55元。募集资金已于2007年8月7日存入公司董事会决定的专项账户。深圳大华天诚会计师事务所有限公司对公司前次增发新股的实际募集资金情况以及新增注册资本实收情况出具了深华(2007)验字904号验资报告。

该专项账户初始存放募集资金6,814,693,808.55元、部分发行费用10,306,171.59元。截止2008年12月31日,该专项账户余额为291,585.02元(为利息收入)。

二、前次募集资金的实际使用情况

截止2008年12月31日,公司已累计使用募集资金681,469.38万元,占募集资金净额的100%。前次募集资金的具体使用情况如下:

| 前次募集资金使用情况对照表 | |||||||||||

| 单位: 人民币万元 | |||||||||||

| 募集资金总额: 681,469.38 | 已累计使用募集资金总额:681,469.38 | ||||||||||

| 各年度使用募集资金总额: | 681,469.38 | ||||||||||

| 变更用途的募集资金总额: | 无 | 2007年: | 650,890.36 | ||||||||

| 2008年: | 30,579.02 | ||||||||||

| 投资项目 | 募集资金投资总额 | 截止日募集资金累计投资额 | 项目达到预定可使用状态日期 | ||||||||

| 序号 | 承诺投资项目 | 实际投资项目 | 募集前承诺投资金额 | 募集后承诺投资金额 | 实际投资 金额 | 募集前承诺投资金额 | 募集后承诺投资金额 | 实际投资 金额 | 实际投资金额与募集后承诺投资金额差额 | ||

| 1 | 流动资金 | 流动资金 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | 181,469.38 | |||

| 2 | 广州金沙州住宅项目(广州保利西子湾) | 广州保利西子湾 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 45,000.00 | 2009.06 | ||

| 3 | 科学城P2P3项目(保利香雪山) | 保利香雪山 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 90,000.00 | 2010.12 | ||

| 4 | 广州琶州PZB1501项目(广州保利世贸中心) | 广州保利世贸中心 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 2010.12 | ||

| 5 | 佛山南海87/90项目(佛山保利花园) | 佛山保利花园 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 60,000.00 | 2010.12 | ||

| 6 | 北京小营居住项目(北京保利香槟花园) | 北京保利香槟花园 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 25,000.00 | 2008.12 | ||

| 7 | 上海嘉定菊园(上海海上五月花) | 上海海上五月花 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 2010.06 | ||

| 8 | 武汉保利野芷湖项目(武汉保利心语) | 武汉保利心语 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 80,000.00 | 2010.12 | ||

| 9 | 沈阳丁香湖项目(沈阳上林湾) | 沈阳上林湾 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 2010.12 | ||

| 10 | 重庆香槟花园二期(重庆保利香槟花园二期) | 重庆保利香槟花园二期 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 30,000.00 | 2009.12 | ||

| 合 计 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | 681,469.38 | |||||

注:公司2008年第二届十次董事会决议,同意公司为避免募集资金闲置,提高募集资金使用效率,实现股东利益最大化,将募投项目中闲置的募集资金中的25000万元暂时用于补充公司项目流动资金,最长使用周期不超过半年。公司于2008年1月实际周转使用募集资金11000万元,并于2008年6月全部归还完毕,并已用于募投项目支出。

三、募集资金投资项目实现效益情况

截止2008年12月31日,按照与承诺效益一致的计算口径、计算方法对实现效益进行计算,公司前次募集资金投资项目实现效益情况(单位:人民币万元)见下表:

| 实际投资项目 | 截止日投资项目累计产能利用率 | 承诺 利润 | 最近三年实际利润 | 截止日累计实现利润 | 是否达到预计利润 | |||

| 序号 | 项目名称 | 2007 | 2008 | 2009 | ||||

| 1 | 广州保利西子湾 | 12,987 | 2,960.53 | 2,960.53 | 注1 | |||

| 2 | 广州保利香雪山 | 22,722 | 6,230.94 | 6,230.94 | 注1 | |||

| 3 | 广州保利世贸中心 | -814.79 | -814.79 | 注2 | ||||

| 4 | 佛山保利花园 | 23,776 | 10,527.76 | 10,527.76 | 注1 | |||

| 5 | 北京保利香槟花园 | 5,593 | 9,954.87 | 9,954.87 | 是 | |||

| 6 | 上海海上五月花 | 25,421 | 10,749.32 | 10,749.32 | 注1 | |||

| 7 | 武汉保利心语 | 29,888 | 581.31 | 581.31 | 注1 | |||

| 8 | 沈阳上林湾 | 18,205 | 2,883.41 | 2,883.41 | 注1 | |||

| 9 | 重庆保利香槟花园二期 | 9,914 | 8,881.22 | 8,881.22 | 注1 | |||

注1: 各募投项目均按照预定计划逐步实施开发建设,由于房地产项目开发周期较长,因此截至报告期,部分募投项目尚未达到全部竣工结算的条件,公司会计报表中仅反映已销售交楼部分的收入和利润。

注2: 广州保利世贸中心尚未竣工,尚未正式投入经营。

四、前次募集资金实际使用情况与公司对外信息披露情况的对照

前次募集资金实际使用情况与公司对外信息披露情况对比如下:

| 序号 | 实际投资项目 | 截止报告期末募集资金实际投资金额 | 公司对外信息披露募集资金投资金额 | 差异 |

| 1 | 流动资金 | 181,469.38 | 181,469.38 | 0 |

| 2 | 广州保利西子湾 | 45,000.00 | 45,000.00 | 0 |

| 3 | 保利香雪山 | 90,000.00 | 90,000.00 | 0 |

| 4 | 广州保利世贸中心 | 60,000.00 | 60,000.00 | 0 |

| 5 | 佛山保利花园 | 60,000.00 | 60,000.00 | 0 |

| 6 | 北京保利香槟花园 | 25,000.00 | 25,000.00 | 0 |

| 7 | 上海海上五月花 | 80,000.00 | 80,000.00 | 0 |

| 8 | 武汉保利心语 | 80,000.00 | 80,000.00 | 0 |

| 9 | 沈阳上林湾 | 30,000.00 | 30,000.00 | 0 |

| 10 | 重庆保利香槟花园二期 | 30,000.00 | 30,000.00 | 0 |

| 合 计 | 681,469.38 | 681,469.38 | 0 |

公司募集资金实际使用情况与公司信息披露文件中披露的有关内容不存在差异。

保利房地产(集团)股份有限公司董事会

2009年2月16日

证券代码:600048 证券简称:保利地产 公告编号:2009-008

保利房地产(集团)股份有限公司

2009年1月份销售情况简报

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

2009年1月份,公司实现签约面积18.38万平方米,同比增长269.85%;实现签约金额13.76亿元,同比增长148.44%。

公司过往月度披露的销售额为认购数,为提高月度销售数据的准确性和可比性,自2009年1月份起公司按当月签约数披露销售简报。

由于销售过程中存在各种不确定性,该简报数据可能与定期报告披露的数据存在差异,相关数据以公司定期报告为准。

特此公告。

保利房地产(集团)股份有限公司

二○○九年二月十八日