|

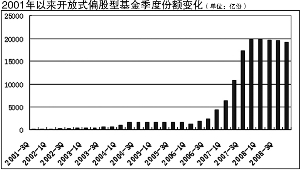

从2008年开放式偏股型基金份额变动情况来看,市场出现极端调整时观望再次成为基金投资人的选择。2007年偏股型基金份额达到历史高峰之后并未现大幅赎回。随着反弹行情的到来,保本赎回情况或有可能出现。下面我们从开放式偏股型基金份额扩张轨迹中来进行初步的分析:

⊙长城证券 阎红

过去几次大规模赎回情况

通过分析2001-2005年上半年间所发行基金的赎回情况,我们发现如下特点:

1、投资回本时遭遇大规模赎回。在股指相对高位发行的基金,在随后股指调整初期有一定的赎回,股指调整中后期份额变动表现平稳。经历了套牢之苦的投资者在股指再次反弹,投资回本时出现大规模赎回行为。2002年2-3季度股票市场反弹中基金规模大幅增长,与2002年1季度相比,基金份额增加225.59亿份,增幅达302.18%,在2002-2003年窄幅震荡调整中投资者饱受套牢之苦,2002年2季度发行基金在2003年4季度大反弹行情初起时,单季份额赎回31%,累计赎回38%;2002年3季度发行的基金在随后的震荡市中不断被赎回,至2003年4季度累计被赎回61%。

2004年上半年上证指数出现较大幅度的反弹,至1500-1700点区间,股票市场的赚钱效应助推开放式偏股型基金规模大幅增长,半年内新增开放式偏股型基金1061.24亿份,增幅高达282.66%。2004年4季度开放式股票型基金份额首次突破1000亿,达1642.23亿份。此后直至2005年底,股票市场运行在震荡寻底盘底过程中,上证指数一直在1700点下方运行。大规模的申购和赎回均未有发生。偏股型基金份额一直稳定在1600-1700亿之间。在2006年1季度市场再度反弹时,偏股型基金业绩大幅回升,85%以上基金的净值和95%以上基金的累计净值回到1元以上。投资者在历经两年熊市后,对大牛市尚存疑虑,在基金回本后落袋为安的心里影响下出现大规模赎回。2006年1季度单季净赎回461.06亿份,占2004年基金大扩容时期增量的43.45%。

2、过历史高点时累计赎回达最高峰。2001年至2005年上半年发行的基金在2006年底前整体表现出逐步赎回的趋势,到2006年3季度末,2005年之前发行的偏股型基金赎回达到峰值,按照各年份统计,赎回比重全部超过50%。截至2006年9月30日,2001年发行的基金赎回56.43%;2002年发行的基金赎回82.41%;2003年发行的基金赎回53.9%;2004年发行的基金赎回76.11%;2005年上半年发行的基金赎回61.82%。其中尤其以2002年和2004年指数在相对高位1500-1700区域发行的基金赎回比重最高。此后随着牛市的确立后新资金申购和基金公司的分红、拆分等积极营销活动展开,这些基金的平均份额逐步开始明显回升。

3、市场出现极端调整时基民呈现观望。2004年4季度-2005年3季度上证指数低于1400点,远低于投资者的成本时,开放式偏股型基金份额变化不大,投资者在净值出现加大亏损时表现出一定的惜售。一方面表现当时投资人对中国经济长期看好的信心,以及对待市场出现的极端行情所表现出的理性。另一方面是对基金专业理财能力的信任。事实上,在这一时期市场单边下跌中一些优质基金也确实表现抗跌,彰显了基金专业理财的优势。在2004年4.13至2005年6.6日市场极端单边下跌的行情中,净值排名居前5名股票型基金平均下跌-6.95%,混合型基金平均下跌-7.83%。同期上证指数跌-39.97%,深成指跌-32.57%。由此优质基金脱颖而出,部分基金在后面的大牛市中受到投资人追捧。

会引发赎回的几个时点

2006年2季度上证指数超越了2004年的反弹高点后继续上行,牛市确立。基金的赚钱效应显示专业理财优势,以及对中国经济和中国股市的信心吸引增量资金入市。新发行1元低净值基金受到市场追捧,基金发行数量增多、平均份额增加,首发募集100亿基金的状况重现。2006年12月12日发行的嘉实策略增长更是爆出一日募集419.17亿份的惊人数据。2006年2季度初至2007年1季度末,一年间偏股型基金份额迅速增长509.67%,达6314.11亿份。2006年发行的基金建仓成本区在2500点一下,大牛市中曾经成分享受收益,2007年4季度以来的调整中也有半年以上的时间可以在高于成本区赎回,且目前份额平均累计净值1.66元。2006年基金份额增加2653.18亿份,仅占目前偏股型基金份额总量的13.83%。这部分基金的持有人投资收益相对理想,回本后出现大规模集中赎回的可能性不大。但在上证指数反弹超过2700点之后,如果出现阶段性顶部或许会出现部分赎回。

2007年是本轮大牛市中基金全面扩容的时期,高通胀背景下的负利率推动储蓄向投资转化,股票市场的赚钱效应,基金的专业理财优势,吸引居民储蓄流入,基金良好的业绩吸引部分股民变为基民。大牛市推升开放式基金业绩,基金的赚钱效应吸引更多投资者,基金月新开户数屡创新高。2007年末与2006年末相比基金份额增长453.58%,份额绝对值增加15435.04亿份。其中2007年2-3季度是基金份额涨速度最快,份额净申购11022.28亿份。此间入市的投资者成为2008年调整市中的主要套牢者,当股票市场反弹时他们有回本即赎回的要求。

2007年之后,随着股指不断推高,管理层控制了偏股型基金的发行节奏。封转开后扩募,老基金分红净值归1元、拆分等迎合投资者喜欢低净值基金偏好的营销成为基金公司扩大基金规模的主要方式。此间扩容的老基金总体净值增长情况与新基金类似。因此我们以新发基金的净值增长率作为参考,来分析净值回本赎回的情况。2007年1季度发行的1961.02亿基金目前份额加权累计净值为1.10元;2007年2季度发行的基金目前份额加权累计净值为0.81元;2007年3季度发行的基金目前份额加权累计净值为0.62元。2007年2-3季度发行的基金份额加权平均净值增长率在2009年以来跑输上证指数2.02%,而从2008年以来季度份额加权平均来看,2007年2-3季度发行的基金净值增长率跑赢上证指数4.29%。我们假设他们同步,即上证指数回到2800点时2007年2季度发行的4464.46亿份基金加权平均净值将回归1元面值;上证指数涨到3600点之上时,2007年3季度发行6557.82亿份的基金加权平均净值将回归1元面值。2007年2-3季度全部发行的基金目前份额加权累计净值为0.72元,对应的回归1元面值时的上证指数为3200点。

无论从基金2008年4季度度报告对09年的股票市场的看法,还是长城证券对09年市场的判断来看,一致认为区间震荡将是09年市场的主基调,经济基本面在2009年仍不支撑股市走出大牛市行情。我们认为在没有大牛市行情吸引大幅增量资金入市的背景下,如果指数运行到3000点上方,或将进入赎回敏感区;运行到3500点上方,或将发生类似2004年初和2006年初的赎回潮。以2003年-2004年初基金赎回27%的比重来测算,或将面临2900亿赎回压力;以2006年初前期扩容基金43.45%赎回比重测算,或将面临4700亿份赎回压力。

基金赎回可能出现的特点

1、2008年调整市中整体业绩表现欠佳的基金公司管理的基金将首先遭遇赎回。2008年股票市场的深幅调整给基金投资人更多理性的教育,寻找业绩有持续增长能力的优质基金将成为投资者的选择,股票市场反弹恰是调整投资品种和结构的机会。

2、牛市中迅速养胖的大象到达指数高位入市投资者盈亏平衡点后,或将迅速减肥。2006年首发募集份额达416亿份的大象嘉实策略增长,在2008年底已经瘦身到82亿。而2007年通过持续营销迅速养胖的在200亿份以上的大象基金(剔除指数型基金和QDII基金)尚有10只,100亿份以上的偏胖基金56只。其中不伐养胖前业绩表现持续优异的基金,其长胖后业绩排名下降,影响了其在部分投资人心中的形象。考虑到震荡市中其船大掉头难的劣势,或许会遭到投资者抛弃。

3、业绩波动大的基金让投资人感觉玩不起这个心跳,在反弹行情结束后会选择落袋为安。2007年大牛市中部分投资风格激进的基金取得了较好收益,从而吸引了投资者,而在2008年的调整市中部分基金或由于资产管理能力方面不足的主观原因,或由于船大掉头难等客观因素影响,在市场系统性风险来临时,保持了较高的股票配置比重,从而跑输市场,给投资人带来较大损失。在目前的反弹行情中,部分高股票配置比重的基金净值回升较快,一旦回归到投资者成本区域内,在目前经济基本面仍不明朗的背景下部分饱受套牢之苦的投资人或许会选择赎回。

4、指数型基金的总份额2008年表现为净申购,与2007年相比,指数型基金份额增长36.52%。增幅最大的是核心资产指数型基金。一方面随着股指的下跌,核心资产的投资价值逐步显现,另一方面指数型基金作为宽幅震荡市中阶段性投资的品种受到投资者关注。然而一旦市场出现阶段性顶部,无论从投资还是投机的角度来看,指数型基金都将因股票配置比重高,随股票市场震荡幅度大而受到投资者减持。

5、股指运行高点阶段性投资者和被套者一同涌出。上述我们分析了上证指数如果反弹到3000点区域将进入基金回本赎回敏感区,而此轮反弹行情抄底的投资者,在经济基本面前景不明朗的情况下,在阶段性顶部出现时也将有赎回冲动。如果二者一起涌出,在没有增量资金入市的情况下,将对股指构成压力。