|

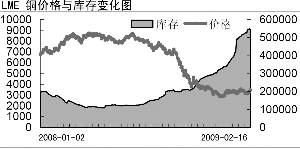

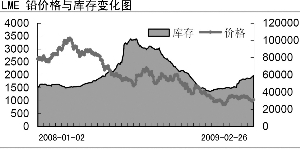

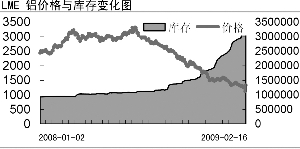

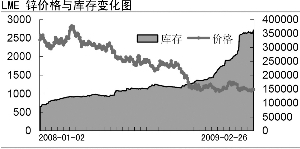

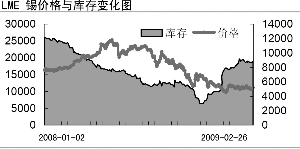

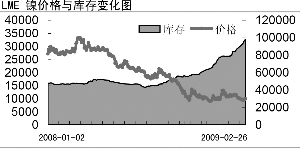

●库存仍在继续增加。从LME基本金属的库存表现来看,除锡出现微幅下降(下降达3.8%)之外,其他基本金属的库存仍然保持加速增长的态势,特别是铜,进入2月份一举突破50万吨关口,月底已达54万吨,锌库存也达到35万吨以上,铝库存更是突破历史高点,达到300万吨以上。较高的库存量显示整体市场需求的低迷。

●进出口形势加剧过剩局面。1月份我国出口额同比下跌43%,进口额同比下降17%,精炼铜、原铝、精炼铅和精炼锌进口均出现了同比上涨的情况,而受外需减弱的影响,出口却同比继续大幅下降。

⊙长城证券 耿诺

基本金属价格表现“内强外弱”

自2009年2月以来,国内有色金属市场受到一系列利好经济数据的支撑强劲反弹,虽最终由于下游需求未有实质性改善而小幅回落,总体表现与1月份价格持平,略微下降。月度有色金属价格走出“先扬后抑”的走势,但相对于外盘,国内价格表现强于国外表现。

从上海有色金属价格指数(SMMI)的表现来看,在经历了2009年1月份的“开门红”之后,2月份金属价格基本与1月份持平,在月底出现明显的回落,导致2月份平均价格较1月份略微下降。截至2009年2月27日上海有色金属价格指数与1月份相比平均下降约为1.7%,其中铅锌平均跌幅最大,分别为3%和5%,而其他金属品种均跌幅在1%左右。

国际市场有色金属价格方面,2009年以来LME基本金属期价开始企稳,但其表现弱于国内金属价格表现。进入2月份后,只有铜均价与1月份持平,其他金属品种均出现一定跌幅,与1月份相比,镍平均跌幅为10%,锌和铝均下跌8.6%,铅3.6%,锡3.4%。

在国内外金属比价方面,自金融危机爆发以来,有色金属的内外盘比价就有逐渐走高的走势,尤其是2008年12月份有色金属开始反弹后,内外盘比进一步走高,“内强外弱”的走势比较明显。目前期铜的比价达到8.3附近,而铝和锌的比价都达到9.0附近,均处于较高的水平上。

库存继续增加

从LME基本金属的库存表现来看,除锡出现微幅下降(下降达3.8%)之外,其他基本金属的库存仍然保持加速增长的态势,特别是铜,继1月份LME铜库存快速增长后,进入2月份一举突破50万吨关口,月底已达54万吨,继续增长11%,较去年12月份的34万吨,上涨幅度达59%;其他基本金属的库存也有一定程度的上涨,铝库存更是突破历史高点,已达320万吨,较1月份增长14%、镍增长16.8%,铅增长12.6%、锌增长5.8%达35万吨。

从行业供需角度来看,库存激增反映出过剩仍在持续,整体市场需求低迷,宏观经济暂时还没有重新步入上升趋势,实体经济继续恶化的可能性还是比较大。

进出口结构巨变恶化供需过剩局面

最新数据显示,1月份我国出口额同比下跌43%,进口额同比下降17%。国内频频颁布的诸多政策引发了一轮价格反弹,从而拉大了国内外价差,然而“内强外弱”的价格表现却导致了令国内厂商“意想不到”的结果,现货商的惜售心态以及国内外价差的存在已让国外进口低价品“充斥”国内市场,精炼铜、原铝、精炼铅和精炼锌进口均出现了同比上涨的情况;而受外需减弱的影响,出口却同比继续大幅下降。

尽管有关部门强调1月份贸易严重下滑有春节因素在其中,但同时强调今后几个月贸易形势难见好转。由于近几年有色金属消费的高速增长,一定程度是外需拉动的结果,因此今年不乐观的外贸形势也无助于有色金属需求的快速回暖。

现阶段有色金属进口存在着较大的利润,而这种状态可能不会持续较长时间。我们认为当前的进出口形势可能是一把“双刃剑”,一方面进口原材料对整个行业的恢复有一定作用,有利于促进落后企业淘汰,加快企业的并购重组;另一方面,进出口形势的变化使得减产对价格的支撑作用和国家“收储”的效用有所抵消。

有色振兴规划通过

2月25日国务院审议通过了《有色金属产业振兴规划》,会议认为,有色金属产品种类多,应用领域广,关联度大,在经济社会发展中发挥着重要作用。推进有色金属产业调整和振兴,要以控制总量、淘汰落后、技术改造、企业重组为重点,推动产业结构调整和优化升级。

在振兴规划中,收储和企业重组是近期的重点。其中收储是六条规划中最易启动的一项,目前收储计划已在执行,对于解决当前企业现金流紧张的困境有一定作用,但无法短期有效改变行业整体供需过剩的局面。我们看好企业并购重组,整体行业不景气的时期恰是行业整顿的最佳时期,在并购重组中骨干企业行业龙头将受益,比如中铝、中国有色、五矿集团、中冶集团、湖南有色、江西铜业、中金岭南等。但还需要相关具体措施的支持,才能快速有效推动并购重组。

行业投资建议

我们认为基本金属价格的局势是“涨难跌亦难”,近期区间震荡的可能性较大,“内强外弱”的格局有望延续。

在接下来的3月份,预计随着利好政策出尽,在近期内再出大的政策的可能性不大,“振兴规划”更多的是针对中长期有色金属行业的发展,“收储”虽对解决目前企业困境有一定作用,但对短期内改变供需过剩的局面效果不会很明显,市场的激情正逐渐减弱,影响金属价格的因素或将逐渐向行业基本面靠近,金属最终走出低谷的决定因素仍是宏观经济的恢复,而目前行业基本面不具备支撑金属价格区实行上涨的条件,因此继续维持行业“中性”的评级。

然而,值得注意的是,无论是国际产业动态方面还是国内近期有色央企的海外举动,无不显示着目前快速发展的新兴国家发起的“海外并购”浪潮在全球市场上有序展开。