|

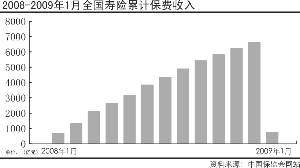

在保险业以保费规模为王的这几年,银保市场的快速发展撑大了银行的胃口。早已习惯大口吃饭的银行(含邮政),在“寒风凛冽”的2009年依然有着大胃口——继续抬高银保手续费。

终于,面对银保业务无利可图、费差损不断加重的尴尬局面,寿险公司感觉到压力有些难以承受:在政策规范的层面上,保监会监管“令箭”频发,要求严控银保手续费走“小账”,而由各省(地市)保险行业协会牵头的自律公约又进一步明确了“大账”的上限;在市场的现实中,银行又不“买账”,手续费出低者便被淘汰出局。

今年2月份,在商议难有结果之下,江西省宜春、南昌两地的寿险公司无奈率先“封杀”银行,切断与银行的银保代理往来。这看似“两败俱伤”的局面,震动了2009年的银保市场。

在率先报道这一消息后,本报记者近期奔赴江西宜春、南昌、九江、樟树四个城市,试图揭开“封杀令”背后银保暗战:习惯了被动“交钱”的寿险公司为何敢跳出来“封杀”银行?一下子被切断保险代理财路的银行,又该以何还击?博弈结果是互利双赢,还是两败俱伤?

⊙本报记者 黄蕾

邮政保险一夜间下架

两道“封杀令”打破了江西原本“平静”的保险市场。

2月12日、20日,江西宜春市保险行业协会、江西省保险行业协会分别向宜春、南昌各寿险公司下发通函,要求即日起所有公司不得与当地邮政局及邮政储蓄银行发生任何保险业务往来,“封杀”时间最长的达一年。

鉴于银保合作以来,保险公司长期处于弱势地位,外界质疑“封杀令”的约束力和持续性可能只是昙花一现。因为在江西等经济欠发达地区,农民工返乡潮所带动的保费效应尤为明显,通常1至2月是当地寿险营销人员的业绩冲刺月,“两个月就能完成半年的任务,估计封杀不会持续多久。”在“封杀令”发布后的第二天,一家寿险公司负责人这样判断。

真如上述人士所预料的那样吗?2月23日,记者来到位于宜春闹市区的一个邮储银行网点,近百平方米的银行大厅内只有两款基金产品的宣传单摆放在门口显眼处。工作人员告诉记者,由于目前邮政的计算机系统出现问题导致无法出(保险)单。

在随后对南昌几个邮政网点实地暗访时发现,之前在邮政网点随处可见的保险宣传单也已全部撤架。对于保险产品突然停售,各邮政网点说法不一。有的称这只是暂时的,有的则说不出所以然,更有“打太极”后转而向记者推销基金产品的。

当地百姓称,直到省内电视台播出相关新闻后,他们才知道宜春、南昌邮政系统代理的保险产品为何会一夜之间下架。但他们并不知悉停售背后日渐升级的银保博弈之战。

56.2%,这是2008年江西银保业务对整个寿险的贡献比。而其中,邮政为银保业务贡献了近31.2%,“大腕”地位不言而喻。当地一家寿险公司分管银保的副总经理说,要想在当地银保市场分到一杯羹,不与邮政搞好关系似乎不可能。

持续多年的“友好”关系为何破裂?“实在是逼上梁山的无奈之举。”2009年春节刚过,就有多家寿险公司负责人走进宜春市保险行业协会办公室,反映目前宜春市邮政局及邮政储蓄银行只同意为极少数寿险公司代办保险业务,存在手续费超过自律公约中上限3%的现象。“甚至还提出过就手续费进行招标,将手续费竞争‘公开化’。”

在实际调查后发现,邮政的大胃口已经“由暗转明”。宜春保险行业协会在给当地邮政暂停业务通知中,称其“扰乱寿险市场秩序”——邮政向基层下发了代办保险业务的通知,通知中规定除正常支付手续费以外,还有其他各种奖励标准,如:柜面直接回扣现金给客户,每万元保费100元至150元不等。为此,1月23日上午8点,宜春9家寿险公司总经理投票表决了从2月12日起“封杀”邮政的提案,7票赞成、1票反对、1票弃权。“封杀”提议生效。

“现在没有谁敢冒险和邮政做业务。”宜春一家寿险公司相关人士说,因为按照投票决定的结果,如有哪家公司被发现继续在宜春市邮政网点开展保险业务,将按实收保费的5%进行处罚,并上报江西保监局对该公司高管人员进行处罚。

银保手续费最高飙至7%

或许,邮政会“叫冤”。因为,根据记者实地调研下来发现,在江西,除邮政之外,也有个别银行存在抬高手续费的现象。大账之外再加小账,似乎已经成了寿险公司挺进银行网点前的潜规则。

在答应不披露姓名的情况下,南昌一家寿险公司银保负责人同意接受记者采访。他说,去年的“行规”是:以最常提及的五年期趸缴产品为例,银行方面提出的手续费水平(大账+小账)基本在5.5%左右,远远高出了自律公约规定的3%上限,也高出了大部分寿险公司的成本极限,实在难以承受。

上述负责人口中的自律公约,正是去年底签订的《江西省银行邮政代理人身保险业务自律公约》。按照自律公约的规定,各险种手续费率支付最高上限标准是:普通型、分红型人身保险趸缴产品5年期及以下、6年期、7-9年期、10年期及以上分别不得超过3%、3.1%、3.2%和3.5%,万能型、投连险趸缴产品分别不得超过3.5%和3.2%。

但通常情况下,在这部分被据实列支的“大账”费用之外,寿险公司要想推动业务发展,还必须在私底下向银行网点、柜面人员支付更多隐形的费用,包括旅游、奖励等“小账”。而小账因易引发销售误导和涉嫌商业贿赂被保监会、银监会明文禁止。

在手续费要求上,不同银行之间的风格也各异。据另一家寿险公司银保经理介绍,邮储省分行对下辖分行管控力度较严,因此,虽然与省分行谈下来的手续费较高,但省了很多隐形的费用;而其他商业银行省分行开出的手续费条件虽然较低,有的还不到3%,但保险公司通常还要账外支付一大笔。“就好比是一个水渠,只要其中一个闸口没有打开,水就不能顺利流下去,层层都要打点。”

他算了一笔账,“在已经谈好大账手续费水平的基础上,我们还要分别给省行、二级分行、县支行(包括旗下网点)大约千分之一、千分之五、千分之十至十五不等的手续费,这些费用多用于各级别干部的旅游费,远的去欧洲、非洲,近的就在国内走走。以我们去年和某网点较多的大银行合作为例,大账给3.3%,小账给2%,超出了总公司给我们5%的成本上限,也就是说,保费每收进来1万元,我们就要贴30元。多贴的费用,我们只能从其他费用上扣出来。”

2月24日,细雨飘飘,记者来到这次率先说“不”的宜春市。该市保险行业协会秘书长韩芳仁开玩笑地说,“消息公之于众后,小小的宜春一下子出名了。”事实上,韩芳仁口中的宜春并不“小”。

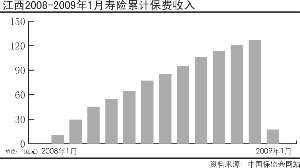

按照江西省保险业人士的说法,从保费规模来看,宜春在江西所有地市中排名第三位。宜春有9家寿险公司,2008年寿险保费收入达14.9亿元,相比2007年的9.2亿元同比增长近62%。其中,银保贡献了近47%。

但韩芳仁无奈地表示,在去年7亿多的银保收入中,约5000万进了银行的口袋,记者粗略计算后发现,手续费竟高达约7%。据韩芳仁介绍,在宜春下面的一个区,仅中国人寿一年贡献的手续费就有200万元。“只要一有新(寿险)公司开业,手续费就会涨一个台阶。”

“规模至上”至今仍是一些寿险公司的经营策略。他坦言,在前两年投资收益好的时候,大多数寿险公司总公司都会在银保销售上给各省分公司0.5%至1%的额外成本补贴。然而,资本市场今非昔比。受累股市调整,寿险公司的投资收益率不如往昔。

“许多寿险公司总公司在年初下达任务时,不仅取消了额外补贴,而且下调了0.5 %至2.5%不等的费用成本。如果手续费还降不下去的话,大多数寿险公司就没法再做银保业务了”。一家寿险公司银保负责人无意中透露了年初以来各地保险监管部门大力规范银保市场的一大背景。 据记者了解,去年七月始,江西个别地市的数家保险公司因银行要求的手续费高于总公司给的成本上限,无法承受已经退出了银保市场。

手续费自律为何屡夭折

目前,诸如江西这样签订银保手续费自律公约的省市不在少数。各地签署的自律公约大致内容相似,只是由于每个省市的情况不同,手续费上限有些差异。“低的有2.5%,高的有4%。”据记者多方了解,浙江、上海、湖北等地自律的银保手续费上限分别为2.5%、2.7%、2.8%。

尽管监管部门对自律公约的推介与倡议不遗余力,但在规模、市场份额双重诱惑的驱动下,寿险公司还是集体陷入了“银保手续费”违规的泥淖。

事实上,保险公司与其批评银行漫天要价,不如先反省自己缺乏行业自律。一位保险业人士说,银保业务变得如此混乱,并非银行一开始就狮子大开口,核心根源仍在保险公司自身,没有形成合力。为了掌握银行渠道和客户资源,最普遍的竞争手段就是抬高手续费,粗放式经营理念的弊端暴露无遗。

抢占市场份额、拼规模是寿险公司屈服于高手续费的根本原因。只要有一家率先出手,其他公司就不会坐视客户流失而纷纷跟进。加上来自总公司对下辖分公司“年度保费指标”要求的不断提升,部分省市自律公约屡屡夭折也就不难理解。一家寿险公司负责人感慨道,“压力所迫,实属无奈之举。”

面对新兴寿险公司的来势汹汹,同时,来自银行的种种利诱、胁迫也让寿险公司无法招架。一些没有一味跟随恶性竞争的寿险公司,反而“无米下锅”或“少米下锅”。“这让一些公司‘不得不’打破游戏规则。这样下去就形成一个恶性循环。”一位业内人士感慨地说。

一位地方保险公司负责人向记者透露,河南省不久前出现了因银行抬高手续费保险公司集体“封杀”银行三天的情况。一位寿险公司负责人在谈到“封杀”举动能否在其他省市复制时表示,如果保险公司形成合力以放弃一部分业务来博弈,银行没业务可做,市场价格形成机制自然就会迫使银行降低手续费。不过,长时间的博弈有可能会导致两败俱伤。因此,最合适的方式就是双方各退一步,友好协商。

按照保险监管部门的解释,大力规范银行保险市场的目的是为了保护广大保险消费者的利益,防止因银行柜面人员的销售误导引发退保风险,确保银行保险市场的持续健康发展。而对寿险公司来说,规范银保市场的直接结果就是能改变他们一方面银保业务快速发展,另一方面经营效益持续恶化的窘境。“寿险公司都知道应该规范银保市场,但他们又怕谁先规范谁吃亏。因此,江西保监局大力规范银保市场得到了寿险公司的一致响应。”江西省保险行业协会秘书长孙明才如是说。

如果个别公司因规范致使业务下滑或完不成经营指标,行业自律是否还能坚持?“个别公司短时间因规范市场业务同比下降是有可能的,但全年看仍会增长。关键是江西保监局这次动了真格。”孙明才非常有信心地告诉记者。

值得一提的是,签署自律公约的初衷是利于规范市场,但单纯寄望于自律是不现实的。银保业务费差损现象已抬头,以高手续费为核心的价格战,对保险公司自身的经营业绩也有较大的负面影响,尤其是对上市保险公司来说,更是不能轻视的一个方面。用变相降价的手段来购买市场份额,重“大”轻“强”的超常规发展计划并非长久之计。业内人士已不止一次呼吁,保险公司应该打破过去依赖低价竞争的习惯,转向差异化竞争。

这起备受全国市场关注的银行、保险两大行业金融机构的博弈能否理性收场,打破僵局?困扰寿险公司多年的高手续费,能否以“封杀”银行的举措而画上句号,业界将拭目以待。

江西省银邮代理人身保险业务手续费上限

| 5年期及以下 | 6年期 | 7-9年期 | 10年期及以上 | |

| 普通型、分红型人身保险趸缴产品 | 3% | 3.10% | 3.20% | 3.50% |

| 万能型趸缴产品 | 3.50% |

| 投连险趸缴产品 | 3.20% |