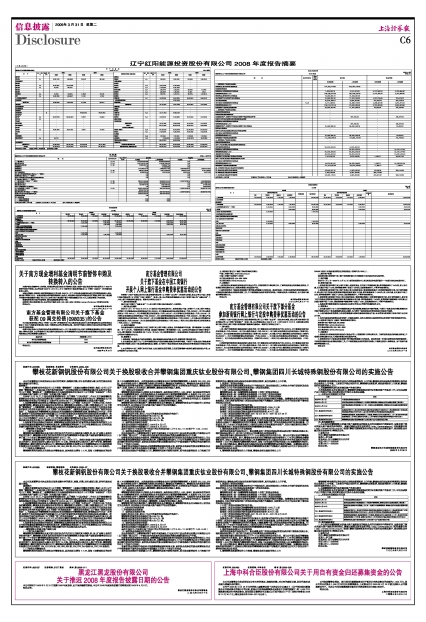

攀枝花新钢钒股份有限公司关于换股吸收合并攀钢集团重庆钛业股份有限公司、攀钢集团四川长城特殊钢股份有限公司的实施公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要提示

1、攀枝花新钢钒股份有限公司(以下简称“攀钢钢钒”)拟通过向攀枝花钢铁(集团)公司(以下简称“攀钢集团”)及其关联方发行股份购买资产,同时换股吸收合并攀钢集团重庆钛业股份有限公司(以下简称“攀渝钛业”)和攀钢集团四川长城特殊钢股份有限公司(以下简称“长城股份”)的方式实施重大资产重组(以下简称“本次重大资产重组”)。

2008年12月25日,中国证券监督管理委员会(以下简称“中国证监会”)作出《关于核准攀枝花新钢钒股份有限公司发行股份购买资产及吸收合并攀钢集团重庆钛业股份有限公司、攀钢集团四川长城特殊钢股份有限公司的批复》(证监许可[2008]1445号),核准攀钢钢钒本次重大资产重组。

2、根据攀钢钢钒换股吸收合并攀渝钛业和长城股份(以下简称“本次合并”)的相关方案,为充分保护攀钢钢钒、攀渝钛业和长城股份股东的利益,攀钢钢钒已安排第三方鞍山钢铁集团公司(以下简称“鞍钢集团”)向攀钢钢钒、攀渝钛业及长城股份除攀钢集团及其关联方以及承诺不行使现金选择权的股东之外的所有其他股东(以下简称“有选择权股东”)提供现金选择权(以下简称“首次现金选择权”)。为鼓励更多的攀钢钢钒有选择权股东选择继续持有攀钢钢钒股票,鞍钢集团已作出进一步承诺,其将向于现金选择权首次申报期截止日未申报行使首次现金选择权的有选择权股东追加提供一次现金选择权申报行权的权利(以下简称“第二次现金选择权”)。首次现金选择权的具体申报方式,相关上市公司将最晚于2009年4月3日另行发布《攀枝花新钢钒股份有限公司关于换股吸收合并攀钢集团重庆钛业股份有限公司、攀钢集团四川长城特殊钢股份有限公司的现金选择权实施公告》。

3、根据首次现金选择权申报结果,若鞍钢集团因接受投资者行使首次现金选择权取得的相关上市公司股份数量触发鞍钢集团的要约收购义务,则鞍钢集团将根据《上市公司收购管理办法》的相关规定履行相应的法律程序,并于该等法律程序履行完毕后实施完成本次合并。

一、攀钢钢钒本次重大资产重组方案

(一)发行股份购买资产

攀钢钢钒拟向攀钢集团及其关联方发行股份作为支付方式购买其与钢铁、钒、钛、矿业等主业相关的经营性资产。攀钢钢钒本次所发行股份的发行价格为攀钢钢钒本次重大资产重组首次董事会决议公告日前二十个交易日攀钢钢钒股票交易均价9.59元/股。

攀钢钢钒本次拟购买资产的评估值合计为740,714.92万元,按照本次重大资产重组首次董事会决议的发行上限向四家股份认购方合计发行7.5亿股,按照各股份认购方注入资产评估值,攀钢钢钒向攀钢集团、攀枝花钢铁有限责任公司、攀钢集团成都钢铁有限责任公司和攀钢集团四川长城特殊钢有限责任公司分别发行184,419,566股、186,884,886股、334,675,348股和44,020,200股股份。

(二)吸收合并攀渝钛业

攀钢钢钒将采用换股方式吸收合并攀渝钛业,具体换股比例为1:1.78,即每1股攀渝钛业的股份换1.78股攀钢钢钒股份,本次换股吸收合并攀渝钛业共计新增新增攀钢钢钒A股股份333,229,329股。在本次吸收合并中,攀钢钢钒为吸收方和存续方,攀渝钛业为被吸收方。攀渝钛业全体股东所持有的攀渝钛业股份将全部按照上述换股比例转换为攀钢钢钒的股份;本次吸收合并完成后,攀渝钛业的资产、负债、业务和人员全部进入攀钢钢钒,攀渝钛业将注销法人资格。

(三)吸收合并长城股份

攀钢钢钒将采用换股方式吸收合并长城股份,具体换股比例为1:0.82,即每1股长城股份的股份换0.82股攀钢钢钒股份,本次换股吸收合并长城股份共计新增新增攀钢钢钒A股股份618,537,440股。在本次吸收合并中,攀钢钢钒为吸收方和存续方,长城股份为被吸收方。长城股份全体股东所持有的长城股份的股份将全部按照上述换股比例转换为攀钢钢钒的股份;本次吸收合并完成后,长城股份的资产、负债、业务和人员全部进入攀钢钢钒,长城股份将注销法人资格。

攀钢钢钒发行股份购买资产、攀钢钢钒吸收合并攀渝钛业、攀钢钢钒吸收合并长城股份三项交易互为生效条件,共同构成公司本次重大资产重组不可分割的整体。

二、本次合并的实施安排

1、申报首次现金选择权

(1)首次现金选择权价格

根据本次合并方案,相关上市公司的首次现金选择权价格如下:

攀钢钢钒的首次现金选择权价格:9.59元/股

攀渝钛业的首次现金选择权价格:14.14元/股

长城股份的首次现金选择权价格:6.50元/股。

(2)首次现金选择权申报期

首次现金选择权申报期起始日:2009年4月9日

首次现金选择权申报期截止日:2009年4月23日

具体申报时间:申报期内每个交易日的正常交易时段(上午9:30-11:30和下午1:00-3:00)

(3)首次现金选择权对价的支付

现金选择权第三方鞍钢集团将于首次申报期截止日后及时向中国证券登记结算公司深圳分公司(以下简称“登记公司”)申请办理并完成首次现金选择权的资金清算和股份过户手续。

根据首次现金选择权申报结果,若鞍钢集团因接受投资者行使首次现金选择权取得的相关上市公司股份数量触发鞍钢集团的要约收购义务,则鞍钢集团将根据《上市公司收购管理办法》的相关规定及时履行相应的法律程序,首次现金选择权的资金清算和股份过户手续将最晚于该等法律程序履行完毕后3个交易日内完成;

若首次现金选择权申报结果未触发鞍钢集团要约收购义务,首次现金选择权的资金清算和股份过户手续将最晚于首次现金选择权申报期截止日后的3个交易日内完成。

首次现金选择权申报期截止日后,攀钢钢钒股票开始特别停牌,直至换股新增股份上市流通日开始复牌交易;攀渝钛业和长城股份股票开始特别停牌,直至完成终止上市手续。

2、派发第二次现金选择权

首次现金选择权资金清算及股份过户手续完成后,现金选择权第三方将向未申报行使首次现金选择权的相关上市公司有选择权股东派发第二次现金选择权。

(1)第二次现金选择权的派发比例:

攀钢钢钒股东:每1股攀钢钢钒股票获派1份第二次现金选择权

攀渝钛业股东:每1股攀渝钛业股票获派1.78份第二次现金选择权

长城股份股东:每1股长城股份股票获派0.82份第二次现金选择权

注:攀渝钛业和长城股份股东取得的第二次现金选择权份数应为整数。如攀渝钛业和长城股份股东根据以上述比例所取得的第二次现金选择权份数不为整数时,则按登记公司关于权益分派中零碎股的处理办法处理。

(2)第二次现金选择权的行权价格:

取得第二次现金选择权的原攀钢钢钒股东所持股份:10.55元/股

取得第二次现金选择权的原攀渝钛业股东所持股份:8.73元/股

取得第二次现金选择权的原长城股份股东所持股份:8.73元/股

(3)第二次现金选择权的行权期:2011年4月25日-2011年4月29日

(4)第二次现金选择权对价的支付

投资者发出第二次现金选择权的行权指令后,接受指令的各相关证券公司将扣减投资者证券帐户中的第二次现金选择权可用数量,扣减量等于有效行权委托数量;此外前述各相关证券公司还需扣减投资者证券帐户中攀钢钢钒股份的可用数量,扣减数量等于第二次现金选择权有效行权委托数量。行权成功,第二个交易日行权资金将记入各相关证券公司的结算备付金帐户,同时计减投资者证券帐户中相应数量的第二次现金选择权和对应的攀钢钢钒股份数量。

3、确定换股股权登记日并实施换股

首次现金选择权行权股份过户、资金清算及第二次现金选择权派发完成后将刊登换股实施公告,确定换股股权登记日,当日收市后登记公司结算系统处理换股事宜。

换股对象为截止换股股权登记日下午3:00深圳证券交易所收市后,登记公司登记在册的攀渝钛业和长城股份全体股东。其中,攀渝钛业股东所持有的攀渝钛业股份将按照1:1.78的比例转换为攀钢钢钒股份,即每1股攀渝钛业股份换取1.78股攀钢钢钒股份;长城股份股东所持有的长城股份的股份将按照1:0.82的比例转换为攀钢钢钒的股份,即每1股长城股份的股份换取0.82股攀钢钢钒的股份。

按上述比例换股后,攀渝钛业和长城股份股东取得的攀钢钢钒股份数应为整数。如攀渝钛业和长城股份股东根据以上述换股比例所换取的攀钢钢钒股份数不为整数时,则按登记公司关于权益分派中零碎股的处理办法处理。

4、攀钢钢钒换股新增股份上市流通,攀渝钛业和长城股份终止上市

攀钢钢钒将向深圳证券交易所办理换股新增股份上市申请、攀渝钛业和长城股份将深圳证券交易所办理终止上市申请。上述相关手续办理完毕后,攀钢钢钒股票复牌,换股新增股份上市流通,攀渝钛业和长城股份终止上市。

5、后续攀钢钢钒发行股份购买资产的相关事宜

本次换股吸收合并实施完成后,攀钢钢钒将继续推进发行股份购买资产的各项工作,尽快完成资产过户的相关手续,相关事宜将另行发布公告加以披露。

三、本次合并实施预计时间表

| 日期 | 事项 |

| 2009年4月3日 | 刊登现金选择权实施公告 |

| 2009年4月9日 | 首次现金选择权申报期起始日(申报期内攀钢钢钒、攀渝钛业和长城股份股票正常交易) |

| 2009年4月23日 | 首次现金选择权申报期截止日(次一交易日开始攀钢钢钒、攀渝钛业和长城股份股票特别停牌) |

| T日(具体时间另行公告) | 换股股权登记日(具体时间将在完成首次现金选择权行权股份过户、资金清算及第二次现金选择权派发后确定并另行公告),当日收市后登记公司结算系统处理换股事宜 |

| X日(具体时间另行公告) | 攀钢钢钒股票复牌,换股新增股份上市流通;攀渝钛业和长城股份终止上市(具体时间将在换股新增股份上市申请、被吸并公司终止上市申请相关手续办理完毕后确定并另行公告) |

| Y日(具体时间另行公告) | 攀钢钢钒完成发行股份购买资产之相关资产过户及股份登记手续 |

四、其他重要事项

1、本公告仅对攀钢钢钒本次重大资产重组涉及的吸收合并的实施程序作简要说明,投资者欲了解本次重大资产重组的详细情况,请通过深圳证券交易所网站(http://www.szse.cn )和巨潮资讯网(http://www.cninfo.com.cn)查阅《攀枝花新钢钒股份有限公司发行股份购买资产、换股吸收合并暨关联交易报告书》等相关文件。

2、联系方式

单位:攀枝花新钢钒股份有限公司

联系人:罗玉惠

联系地址:四川省攀枝花市弄弄坪

电话:0812-3393695

传真:0812-3393992

特此公告。

攀钢集团四川长城特殊钢股份有限公司

2009年3月30日