|

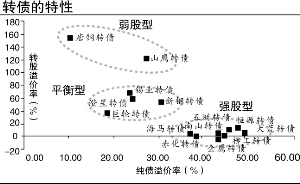

——一季度转债股性大幅增强,市场存量明显下降,强股性转债大幅上涨后压力明显。转股溢价率方面,3月份市场溢价率指数已经降到59%,剔除唐钢和山鹰两个弱股性转债,12只转债的简单平均值仅有22%。在市场股性大幅增强后,转债与正股走势更加紧密,对于主动型资金将会增加吸引力,但操作难度也会提高。由于频频出现负溢价,套利资金反复光临转债市场,在大荒转债、赤化转债、金鹰转债和五洲转债上出现大量转股,导致存量规模显著下降。一季度总体看还是强股性转债表现最好,但是从3月份的涨跌情况来看,强股性转债的优势已经不再明显,可见赎回条款以及过高的纯债溢价对这些品种的压制已经显现,资金出于规避风险的需要也会对强股性转债有所调整。

——关注基本面,适当降低强股性转债配置。回顾一季度支撑市场反弹的政策面和资金面的各种利好,其效力已经明显下降,二季度将难以支撑一季度一样的走势,行业真实需求和盈利状况会慢慢显现出来,市场走势还是要取决于基本面的改善。对于转债市场来说,估值分析结果显示,目前市场股性较强,一旦下跌,流动性将会成为不可回避的问题,所以我们建议投资者适当降低强股性转债的配置。

——建议二季度重点关注恒源转债、新钢转债、巨轮转债和赤化转债。随着行业振兴和调整规划、四万亿投资的影响力减弱,行业和公司的经营业绩状况将决定着市场未来走势,我们结合行业基本面和转债估值水平,建议二季度重点关注恒源转债、新钢转债、巨轮转债和赤化转债。

——新债可能会在二、三季度集中上市,考虑备足流动性参与申购。从去年8月份开始,转债市场就一直断供,目前待发行的转债(不考虑可分离债)一共有10只,我们预测新债有可能会在二三季度集中上市,对于投资者来说,应该考虑备足流动性参与申购。

——6只转债部分满足赎回条款,修正条款触发的可能性较小。由于正股市场已经连续5个月上涨,目前有6只转债的正股价格符合条件,金鹰转债、赤化转债的赎回条款进度已经达到50%以上,从走势上来看,转债近期压力确实比较明显。包括已经获得董事会通过的山鹰转债在内,一共有5只转债触及修正条款规定的条件,除唐钢转债外,其正股价格与转股价格的比例都在75%以上,所以修正的必要性也不高。回售条款方面,在唐钢转债启动回售后,目前市场上已经没有转债达到回售条款之条件。