|

●当前煤炭需求出现复苏迹象,但仍有反复,从先行指标的走势看,出现V型反转的可能性不大。

●供给情况复杂,未来国内煤炭供给市场面临小矿与大矿、产煤大省之间以及低价进口煤与高价国产煤之间的三重博弈,除了小煤矿复产面可能低于预期对供给影响偏正面外,其余因素仍偏负面。在需求不会出现V型反转的假设下,预计煤价2季度完成第二阶段下跌,之后震荡筑底。结合成本方面的变量,在资源税推出之前,煤炭行业的盈利底部不能确认。

郭晨凯 制图

⊙国泰君安 杨立宏 金润

经济复苏是否意味煤炭行业复苏?

从历史年度GDP和煤炭行业毛利率的边际变动来看,GDP增速的边际变动达到顶点,煤炭行业毛利的边际变动才达到低点,二者到达顶点与低点的年份几乎是反向的。

从季度数据来看,在1999到2008年底的40个季度里,煤炭行业的盈利的高点通常在经济已经进入衰退期达到,而经济复苏阶段煤炭行业盈利仍有下降,在经济繁荣期煤炭行业毛利与经济同向提升,滞后期为3-4个季度左右。

造成上述现象的原因也很容易理解:由于煤炭的建设周期长造成供给对需求的调整期限较长,加之煤炭行业在产业链的位置上处于最上游,本身对需求的感知滞后。

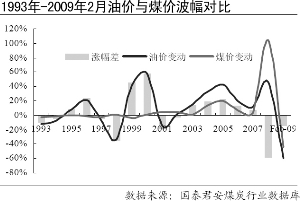

国际煤价未来趋势如何?

BJ煤价连续7周在60美元/吨左右波动,我们判断国际煤价基本调整到位,原因有三:

第一,澳煤价格已经回到60美元/吨,相当于2007年中期水平,这一水平是2004年以来(剔除2008年数据后)的长期价格的上限;

第二,中国进口对国际煤价有支撑,目前按照同等发热量折算后澳煤与国内煤价差距在30美元左右,而运价维持在近20年来的低位,对于东南沿海地区进口煤炭非常合算;

第三,09财年日澳合同煤价格确定,硬焦、喷吹和动力煤分别定在128美元/吨、90美元/吨和70美元/吨,一定程度上为国际煤价确定底限。

相对国际煤价,国内煤价仍偏高,与日澳09财年确定合同价格相比,国内焦煤、喷吹煤和动力煤分别贵10%、20%和20%。考虑到中国购买会导致国际价格企稳甚至回升,国内煤价的下跌幅度可能低于上述差价幅度。

2季度供求格局下煤价趋势如何?

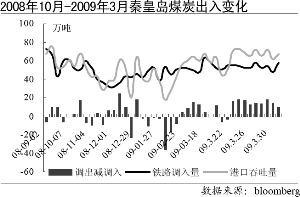

3月份以来动力煤市场出现复苏,主要表现为发电量降幅减缓与秦皇岛库存的下降,这一方面与电力行业库存回补有关,另一方面小煤矿仍未复产,大秦线提前进行每日3小时的停电检修,造成进港量减少。

我们不怀疑需求的触底,但复苏之路可能漫长。而煤炭的供给面仍存三大压力:小煤矿的复产;大矿的减产力度缓解及新产能投放;进口煤炭的冲击,这涉及大矿与小矿之间的博弈、主要产煤大省之间的博弈以及进口煤与国产煤之间的博弈,短期内仍无法乐观。

小矿减量VS大矿增量

无论是出于主动还是被动,本轮危机以来小煤矿为稳定国内煤炭市场做出了重大贡献,2008年11月以来小矿连续5个月减产,按照减产前小煤矿占煤炭总产量的比重为36%左右,当前小煤矿的减产幅度为40%,意味着全国至少有14%产能处于停产状态,加上大矿的减产,全国的产能利用率在78%左右。从山西的情况来小矿的停产面更大,如果按照2009年2月山西省地方个体煤矿产量年化数据来看,仅相当于2008年产能利用率的27.55%,这停产的72%地方煤矿影响全年产量1.4亿吨。两会后山西对省内小煤矿的准入门槛再次提高,小煤矿的复产进度和数量可能低于预期。

小煤矿对产量影响的不确定在于其减量,而大矿则是增量的主要贡献者,且确定性较强。2006年初全国在建产能7.05亿吨,其中新建的4.97亿吨基本来自大矿,按照3-4年的建设期估算,目前进入产能释放期。

政府停小保大的政策性导向非常明确,小煤矿前景黯淡已无悬念,但悬念在于落后产能淘汰量与大矿新增产能释放量的对比上。尽管目前来看山西省对小矿的复产严格程度高于预期,但我们担心仍难抵消大矿的产能释放与进口煤的冲

击,小矿的复产面对未来几个月的煤价影响重大。

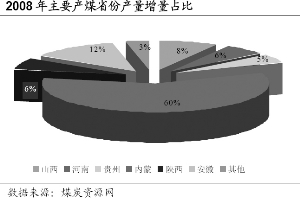

山西减产VS内蒙古增产

2009年以来山西除了小煤矿减产幅度较大外,大矿减产也为维持煤炭市场脆弱平衡做出重大贡献,1-2月份山西煤炭产量同比减少11.12%,其中同煤集团减产幅度最大,为19.04%。但在山西减产的同时,1-2月份内蒙古煤炭产量同比增长22.06%,2月份单月产量2823万吨,超过山西成为第一大产煤省。此外,产量同比增幅超过10%的还包括安徽、陕西、新疆、贵州等资源后备区。

2008年的煤炭增量中,内蒙古产量增量占全国新增产量的58.69%,此外,安徽、河南、陕西也是增产的主要省份。未来这一趋势仍将持续,十一五规划的20个在建的千万吨级大矿中,12个来自内蒙古。除非产煤大省之间能够结成联盟,否则,在山西煤炭大省的地位已经动摇的情况下,限山西的产保全国乃至全球的价的局面恐难长期维持。事实上,山西的限产保价已经造成了其市场份额受到侵蚀,根据山西统计局近期发布的调研报告,限产后山西晋南地区煤价一度高于省外200元/吨,导致省外煤炭大量涌入,外省煤炭市场份额占到晋南地区用煤量的80%。

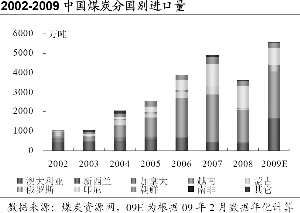

低价进口煤VS高价国产煤

目前我国煤炭进口驱动并不是供给不足而是纯粹对价格敏感,煤炭进口趋势取决于两个因素:一是国内外的价差,二是运价。3月以来澳煤FOB与国内煤炭价差再次扩大至31美元,澳西到日本的煤炭运费维持6.5美元/吨的历史低位,同等发热量煤炭,东南沿海地区进口煤炭比从秦皇岛直接运输便宜145元左右。进口煤的价格吸引力依然很大,套利空间不消失,进口增长趋势难止,国内煤价的压力就存在。

此外,近日地方政府提高煤炭税费的声音不绝于耳,新疆从2009年3月1日起,将煤炭(不含焦煤)资源税适用税额提高为每吨3元(原为0.3-0.5元),江西萍乡开始4月1日起开始征收吨煤5元的可持续发展基金,内蒙古也在两会上提议征收可持续发展基金。成本的增加在卖方市场中可以完全传导,但在供大于求的市场中只能压缩盈利空间。资源税的推出时间对煤炭行业的见底时间影响也非常大。

综合来看,需求难以出现V型反转。我们判断煤价在2季度完成第二阶段下跌,之后震荡筑底。根据宏观经济与煤炭周期的历史相关性推断,煤价的上涨要待2010年。此外,结合成本方面的变量,在资源税推出之前,煤炭盈利的底部不能确认。