一、关注发电量数据和新的政策预期

1、宏观数据总体上符合市场预期

上周公布了4月份宏观数据,总体上符合市场预期。数据表明中国经济已经开始复苏,投资非常活跃,工业生产继续恢复,PMI指数持续维持在50的水平以上。

贷款数据在经历了之前几个月的快速投放,在3月份达到了1.89万亿元后,4月份回落到6000亿元左右。我们认为这个贷款水平是一个正常的回落,与资本市场之前的预期大致相当,因此其对资本市场的影响偏于中性。我们宏观分析师认为,最新公布的数据表明央行调整和优化贷款结构的措施已经开始。尽管短期内意味着贷款增量回落,从而对市场造成冲击,但是从中长期来看,这样的调整有利于资金进入实体经济,保证增长的可持续性和稳定性。

4月份我国出口额同比下降22.6%,进口额同比下降23%,贸易顺差达131.4亿美元,同比减少35.4亿美元。我们认为,随着世界经济开始企稳,未来出口增速和进口增速将逐步回升,预计今年三季度后将回升至个位数的负增长水平。

工业增加值在4月份增速为7.3%,比3月份8.3的同比增速低了一个百分点。我们认为工业增加值在4月份有所回落既有基数原因,也因为3月份的工业生产数据异常的高。我们认为经济复苏已经开始,工业生产也将逐步恢复。

4月份社会消费品零售总额同比增长14.8%,增幅比3月份略有提高。消费增速未来将逐步企稳,因为:其一,刚性需求仍然非常强劲,随着未来在政府投资带动下经济的企稳,消费者的预期和收入水平会发生改变;其二,政府未来对消费优惠政策的逐步出台以及房地产成交量在前四个月的回暖都会对未来的消费产生积极影响。

2、短期内关注发电量数据及新的政策预期

尽管我们确定中国经济的复苏已经开始,但是市场对于复苏的路径仍然存在分歧。同时由于市场的关注点由宏观转向微观,而发电量数据是工业生产和经济的一个代表性数据,因此中旬发布的发电量数据可能成为市场的短期扰动。我们预计发电量增速仍将维持在-3%左右,与上旬的数据大致相当。

发改委相关人员再次表述了如果经济面临波动,可能会继续出台政策以防止经济再次大幅下降。因此我们认为,未来发电量数据将决定政策出台的概率,值得重点关注。

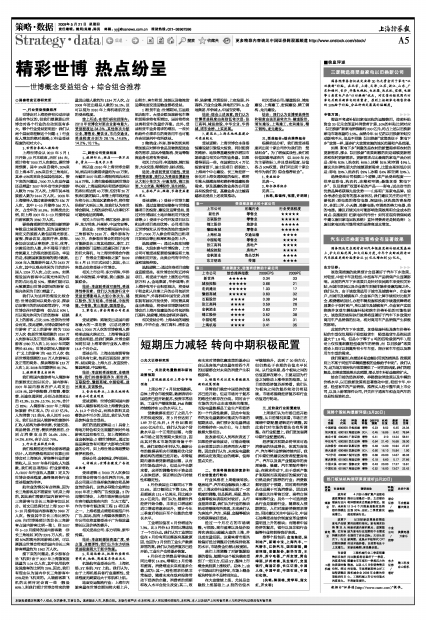

二、市场将围绕经济复苏和行业估值进行轮动

行业风格在上周继续转换,继房地产、汽车和金融板块上涨之后,上周这些行业板块出现了一定幅度的调整,但是医药、采掘、黑色金属等板块表现相对较好。从行业差异来看,我们认为行业的板块轮动将继续有所表现,未来我们认为房地产、汽车、采掘、金融等板块仍将获得较好受益。

经过一个月左右的市场调整,亏损股、高市盈率以及低价股再次表现出超越大盘的上涨,并且成交量活跃。这意味着市场风险偏好经过调整后仍然保持较高的水平,市场资金仍然比较宽裕。

我们上周调整了对新能源股票的看法,短期内这个板块确实受到了一定压力,但是ST、整体上市概念类股票上涨较好。总体上,由于市场回归行业特征,市场上概念板块特征并不是特别突出。

在大盘继续上扬,尤其是金融股上扬基础上,A股的估值水平继续抬升,达到了20倍左右,但仍然处于合理的估值水平区间。从行业来看,各个板块之间的估值差异在缩小,主要是因为行业之间轮动上涨带来的结果。从目前的经济复苏形势看,我们认为板块之间的复苏轮动仍将延续,市场将围绕经济复苏和行业估值进行轮动。

三、近阶段行业配置建议

上周我们认为市场已经开始调整,从目前情况来看,市场正在围绕中期配置逻辑进行调整,因此我们对市场的看法也有所调整。在行业配置上,我们更加强调中期行业配置结构。

经济复苏初期必将带来可选消费品的快速增长,体现为房地产、汽车等行业销售持续向好。我们中期仍然建议投资者配置房地产、汽车以及该产业链延伸的房屋装修、修建、汽车零配件等行业;在需求带动下,由于受到产能扩张限制而表现较好的煤炭行业仍然是我们推荐的行业;消费数据明显好于预期,同时高档消费品也是属于可选消费品,因此我们建议关注零售百货、高档白酒啤酒等行业;另外一个可选消费品行业是旅游行业,随着收入预期增加,人们对旅游消费需求增加;同时建议关注中国石化、中国石油等受益油价制度变革业绩有望明显上升的板块;而随着中国经济的复苏,银行以及非银行金融等行业将获得良好表现。

推荐个股包括:金地集团、保利地产、新湖中宝、上海汽车、一汽轿车、江铃汽车、国阳新能、潞安环能、安源股份、新华百货、王府井、苏宁电器、广州友谊、青岛啤酒、泸州老窖、民生银行、交通银行、海通证券、长江证券、中国人保、中国平安、中国石油、中国石化等。

(执笔:郭国栋、黄学军、寇文红、开文明)