|

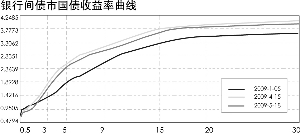

2009年初至今,国内债市收益率水平先升后降,在4月份达到高峰,随后有所下降。今年央行没有调整基准利率,因此债市收益率曲线产生这样走势的主要是由于资金面的原因。

当前债市处于对未来走势意见不一的转折区

一季度贷款量急剧放大,对债市投资资金有负面影响,造成债券收益率上升,而4月份信贷量明显收缩,债市资金重新宽裕,债券收益率得以下降。预计二季度经济有所回暖,GDP增速将会相对一季度有所回升,加上目前对于CPI和PPI降幅减缓的预期,接下去央行降息的可能性进一步降低,从这个方面分析,债券收益率曲线进一步下降的空间有限。另一方面,由于信贷增速的回调,市场资金面充裕情况将会重新出现,债市可能会产生资金推动的行情,又给了收益率曲线下降带来了动力。因此,当前的债市处在未来走势意见不一的转折区,在对未来收益率中短期走势不明的情况下,机构对于下一步的债券配置比较谨慎,而浮息债相对固息债收益率曲线变动的影响较小,这是当前浮息债受到追捧的主要原因。

从中长期看,经济回暖的信号比较明显,市场或将在未来重拾对通胀的担忧,进入升息通道的预期使得浮息债在未来的票息收入比较可观。特别是基于一年期定存利率的浮息债收益率会随着定期存款利率上调稳步上升,对未来升息预期比较强烈的机构有动力开始配置浮息债。

相对于一年定存的浮息债点差收益率今年一路下降,显示出其受到市场追捧的程度。银行间政策性银行浮息债(相对SHIBOR)点差收益率曲线则由于SHIBOR波动的影响出现波动。

浮息债将有较大发展空间

目前市场上两种主要浮息债由于参照的标准利率不同,点差走势差异比较大。而两者特点和投资价值各有千秋。

一年定存的浮息债具备抵抗定存利率上行风险的能力,但基准利率是非市场化利率,因此该类债券具备一定的资产负债匹配价值。由于一年定存利率的非市场化、利率调整弹性相对滞后于市场利率,定存浮息债更多地表现为短久期、低波动的固定利率债券性质,其利差往往伴随固定利率债券同涨同跌。但是,如果确认了进入加息空间,一年期定存的浮息债收益更加稳定。

SHIBOR浮息债也具有优势。SHIBOR浮息债的点差收益率处于历史高位,点差的上行空间和概率都小。另外,与定存浮息债相比,SHIBOR浮息债目前存有优势:定存浮息债的点差收益已经处于历史低位,并且未来还存在经济局部过热但是央行不加息的政策风险,而SHIBOR3M浮息债的点差收益比较高,市场化程度也比较高,政策风险低。但是,由于SHIBOR波动频繁,如果在付息日出现较大的变化,投资的票息收益将会不够稳定。

农发行将于5月25日招标发行今年第一只SHIBOR浮息债,从前两只国开行浮息债得到的欢迎程度看,其大有可能受到追捧。另外,二级市场上SHIBOR浮息债估值较定存为低,更增加了其需求,高超额认购和低中标利率可期。

综上所述,浮息债将有比较大的发展空间,从投资者自身的不同需求出发,两种浮息债都有各自的优势。目前SHIBOR浮息债有可获得价差的优势,一年定存浮息债则有收益稳定,具有资产负债配置调整功能的特点。